買掛金とは、材料や商品を仕入れるとき、都度精算せず一定期間内の取引分をまとめて後日支払う掛け取引による債務です。

信用取引において発生する債務を会計処理するときに用いる勘定科目が買掛金ですが、仕訳の方法など理解しておくことが必要といえます。

そこで、買掛金の仕訳例や会計処理の流れ、管理する上で参考にしたい指標をわかりやすく解説します。

中小企業経営者向け!

買掛金とは

「買掛金」とは、取引先から商品など購入したときに、その代金は後払いとなる掛け取引で発生する債務です。

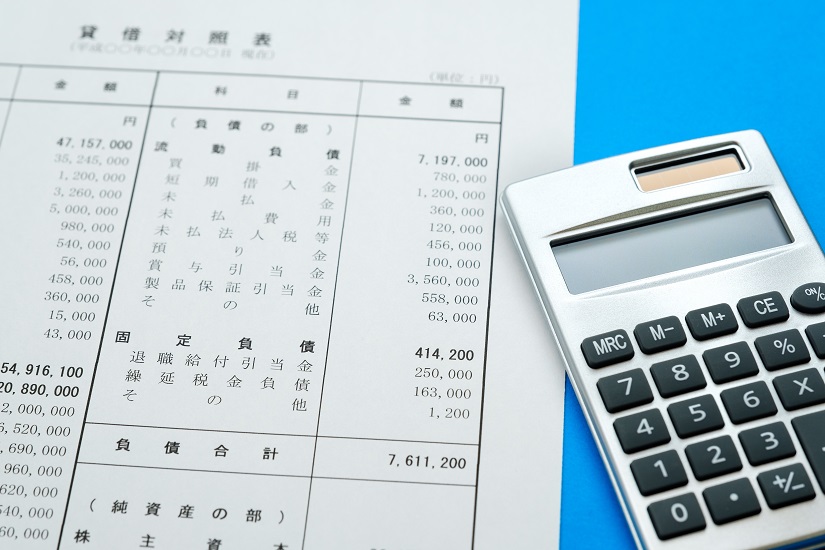

貸借対照表の左側「貸方」の「負債の部」の「流動負債の部」へ表示される勘定科目であるのは、支払いまでの期間が短いからといえます。

勘定科目に買掛金を使うのは、主に販売目的の商品や製造目的の材料を仕入れたときの「仕入債務」が発生したときです。

買掛金について、以下の勘定科目との違いを説明します。

- 売掛金との違い

- 未払金との違い

- 未払費用との違い

- 支払手形との違い

売掛金との違い

「売掛金」も掛け取引で用いる勘定科目ですが、買掛金のように仕入債務ではなく、後払いで代金を受け取る債権です。

商品やサービスを販売したときの代金をその場で受け取らず、後でまとめて請求する場合に用いる勘定科目であり、貸借対照表の「資産の部」の流動資産に分類されます。

売掛金とは?買掛金との違いや管理における注意点をわかりやすく解説

未払金との違い

「未払金」は、営業活動以外の支出をまだ支払っていないときに用いる勘定科目です。

後で支払わなければならない債務であることは買掛金と共通していますが、未払金の場合は仕入に紐づかない一時的な債務を処理するときに使います。

なお、支払期限が1年を超える未払金は、「長期未払金」に分類します。

未払費用との違い

「未払費用」は、継続した役務やサービス提供の代金に関する未払い分を処理するときの勘定科目といえます。

買掛金と未払金のどちらにも該当しない費用の未払い分ですが、たとえば水道光熱費や地代家賃、保険料などです。

なお、決算をまたぐ未払い分については、決算日以前の発生分の未払費用と次期以降の未払費用に分けて、当期分だけを計上します。

支払手形との違い

「支払手形」とは、決められた場所と期日で一定額を支払うことを約束した有価証券です。

建設業や製造業、運送業などで利用されることの多い決済方法ですが、現在では手形を使った決済方法は少なくなっています。

商品やサービスの代金として手形を振り出したときに使う勘定科目が「支払手形」であるため、期日に現金で振り込み支払いをする買掛金とは異なる決済方法です。

買掛金の会計処理

買掛金は掛取引で材料や商品を仕入れたときに発生する勘定科目ですが、会計処理は以下の流れで行います。

- 材料・商品などの仕入れ

- 請求書の受け取り

- 仕入れ代金の支払い

- 買掛金残高の確認

それぞれ説明します。

1.材料・商品などの仕入れ

買掛金は、材料や商品を掛け取引で仕入れたときに発生する勘定科目です。

材料や商品を仕入れたときに会計処理を行いますが、「仕入れ」と認識されるのは以下のタイミングと考えられます。

- 仕入れ先の出荷

- 商品の受け取り

- 商品の検収完了

仕入れの基準は企業によって異なるものの、月によって変更することなく、同じタイミングで買掛金を計上しましょう。

2.請求書の受け取り

材料や商品を仕入れた後、販売者である取引先から請求書が届きます。

請求書に記載されている支払期限を守り、買掛金を支払いましょう。

なお、請求書の受け取り時点では特に会計処理を行う必要はありません。

3.仕入れ代金の支払い

取引先から請求書が届いたら、買掛金として処理していた金額を合っているか確認し、現金や預金口座などから支払いましょう。

支払った分の買掛金は消滅するため、消込む会計処理も行います。

4.買掛金残高の確認

支払額と買掛金が合っているか、消込みの仕訳処理に誤りはないかなど再度確認し、買掛金残高を確認しましょう。

買掛金の仕訳例

買掛金は取引先から材料や商品を信用取引で仕入れる際に使用する勘定科目です。

そのため仕訳を行うのは以下のタイミングといえます。

- 材料・商品の仕入れ

- 値引き・返品

- 仕入れ代金の支払い

- 売掛金との相殺

- 前渡金がある場合

それぞれ説明します。

材料・商品の仕入れ

買掛金は、材料や商品を掛け取引で仕入れたときに用いる勘定科目です。

仕入れと判断できるのは、商品などが引き渡されたときであり、以下のいずれかのタイミングと考えられます。

- 取引先が商品を出荷したとき

- 商品を受け取ったとき

- 商品の検収が完了したとき

材料や商品を仕入れたときの仕訳例は以下のとおりです。

| 例:取引先から50万円分の商品を掛け取引により仕入れた | |

| 借 方 | 貸 方 |

| 仕入 500,000 | 買掛金 500,000 |

商品の仕入れで代金を支払っていない分は買掛金で処理するため、負債が発生します。

値引き・返品

材料や商品を仕入れるにあたり、値引きしてもらうこともあれば、一部が破損していたため返品するといったケースも考えられます。

それぞれの仕訳例は以下のとおりです。

| 例:仕入れた商品について5万円値引きしてもらった | |

| 借 方 | 貸 方 |

| 買掛金 50,000円 | 仕入 50,000円 |

値引き分は、買掛金を減額するため、逆仕訳で仕訳を取り消す処理を行います。

| 例:仕入れた商品のうち、破損していた2万円分を返品した | |

| 借 方 | 貸 方 |

| 買掛金 20,000 | 仕入 20,000 |

仕入れ商品の破損や汚損、注文数より少なかった場合などの処理において、「仕入戻し」や「仕入値引」などの勘定科目を使わない場合には、逆仕訳で処理します。

仕入れ代金の支払い

買掛金で仕入れた材料や商品の代金を支払うときにも、発生した買掛金を消す仕訳が必要です。

支払い方法として、主に以下の4つが挙げられます。

- 現金

- 普通預金

- 当座預金

- 手形

それぞれの仕訳例を紹介します。

現金

現金で買掛金を支払ったときの仕訳は以下のとおりです。

| 例:買掛金10万円を現金で支払った | |

| 借 方 | 貸 方 |

| 買掛金 100,000円 | 現金 100,000円 |

普通預金

普通預金から買掛金を支払ったときの仕訳は以下のとおりです。

| 例:買掛金10万円を普通預金口座から送金し、振込手数料320円を支払った | |

| 借 方 | 貸 方 |

|

買掛金 100,000円 支払手数料 320円 |

普通預金 100,320円

|

当座預金

当座預金から買掛金を支払ったときの仕訳は以下のとおりです。

| 例:買掛金10万円を当座預金から支払った | |

| 借 方 | 貸 方 |

| 買掛金 100,000 | 当座預金 100,000 |

手形

手形を振り出して買掛金を支払ったときの仕訳は以下のとおりです。

| 例:買掛金10万円の支払いにおいて、同額の約束手形を振り出した | |

| 借 方 | 貸 方 |

| 買掛金 100,000 | 支払手形 100,000 |

売掛金との相殺

販売者である取引先が、仕入先だけではなく自社商品を売る相手でもあるときには、双方の合意のもとで買掛金と売掛金を相殺できます。

| 例:仕入れ先兼、販売先の買掛金10万円について、発生している売掛金10万円と相殺することで了承を得た | |

| 借 方 | 貸 方 |

| 買掛金 100,000 | 売掛金 100,000 |

前渡金がある場合

買掛金の一部を前払いしている場合、最終的な買掛金の仕訳処理を行うとき、前払い分と最終的な支払い分を分けて記載します。

| 例:買掛金10万円の支払いについて前渡金3万円があるため、残りの7万円を現金でしはらった | |

| 借 方 | 貸 方 |

|

買掛金 100,000円

|

前渡金 30,000円 現金 70,000円 |

買掛金を管理する指標

債務の1つである買掛金を適切に管理するためにも、以下の3つの指標を把握しておきましょう。

- 回転率

- 回転期間

- 時効

それぞれ説明します。

回転率

買掛金の「回転率」とは、仕入れ代金を効率的に支払うことができているか示す割合です。

|

買掛金の回転率 = (売上原価÷買掛金残高) × 100

|

適正水準は業界によって異なるものの、割合は大きいほど早く支払いができているといえます。

ただし、資金繰り観点から見た場合には、小さいほうが資金面で余裕があるとも考えられるため、回転率が高すぎると売掛金回収前に支払いが発生しているため資金不足に陥りやすくなります。

回転期間

買掛金の「回転期間」とは、買掛金を支払うまでの平均的な日数です。

|

買掛金の回転期間(月) = 買掛金残高 ÷ (売上原価÷12) 買掛金の回転期間(日) = 買掛金残高 ÷ (売上原価÷365)

|

回転期間が短いときには買掛金が早く支払われているため、売掛金を回収する前に支払いが発生しており、資金繰り悪化しやすいといえます。

資金繰り観点から見た場合には、回転期間は長いほうが資金繰りは安定しやすいといえるため、2か月(60日)を超えると負担が大きくなると注意しておきましょう。

時効

買掛金の支払いは、以下のどちらか早いタイミングで消滅時効を迎えます。

|

ただし消滅時効期間が過ぎるよりも前に、取引先から請求されたため、代金の一部を支払った場合などは消滅時効を行使できません。

支払いをしていなくても、後日支払う約束をしたときや分割払いを交渉したときにも債務の存在を認めたことになるため、時効成立に至らなくなります。

また、消滅時効を過ぎただけでは時効成立に至らず、必ず時効の援用を手続することが必要です。

そのため時効成立を待つのではなく、本来支払うべき買掛金は、取引先との契約で決めた期日に遅れず支払いましょう。

まとめ

買掛金とは、材料や商品を掛け取引で仕入れたときに用いる勘定科目です。

未払金や未払費用と同じまだ支払っていない代金ですが、仕入れに関連する債務は買掛金で処理します。

取引先と取り決めた期日までに遅れず支払うためにも、買掛金元帳で取引履歴を管理し、発生と消込みの処理を行いましょう。

取引先と良好な関係を築くためにも、買掛金は遅れず支払うことが必要ですが、売掛金回収前に支払いが先行する場合もあります。

この場合、売掛金を現金化できるファクタリングで資金調達すれば、回収した売上代金を買掛金の支払いに充てられるため、上手に活用することをおすすめします。

中小企業経営者向け!