即日ファクタリングは、未回収の売掛債権を売却して、即日に資金調達する方法です。

融資よりも現金化のスピードが短いので、資金繰りやキャッシュ・フローの悪化で悩んでいる経営者にとって役立ちます。

この記事では「そもそもファクタリングとは?」と思っている方に向けて、ファクタリングの仕組みやメリット、注意点などの基礎知識を解説し、即日ファクタリングの対応業者をご紹介します。

中小企業経営者向け!

即日ファクタリングとは

即日ファクタリングとは、売掛債権を活用して即日に資金調達する方法です。

最大の利点は、銀行などの金融機関からの融資に比べて、スピーディに現金化できること。売掛債権の回収を待つことなく、すぐに事業資金へ充てることができます。

主な対象者は、中小企業・個人事業主・フリーランスです。

即日ファクタリングの仕組み・種類

即日ファクタリングは、未回収の売掛債権をファクタリング会社に譲渡することで、即日に資金調達する仕組みです。

ファクタリングの種類は、登場する会社の数によって「2社間ファクタリング」「3社間ファクタリング」があります。

2社間ファクタリングは、利用者とファクタリング会社のみで取引を行う方法です。

3社間ファクタリングは、利用者とファクタリング会社に加えて売掛先も取引に関わります。

詳しくは後ほど解説しますが、即日入金を希望するなら2社間ファクタリングがおすすめです。

2社間ファクタリングの一般的な流れは以下のとおりです。

- ファクタリング会社に売掛債権売却の申込

- 必要書類を提出のうえ審査

- 審査通過後、売掛債権から売買手数料を差し引いた金額が入金

- 取引先から売掛債権を回収したら、ファクタリング会社へ振り込む

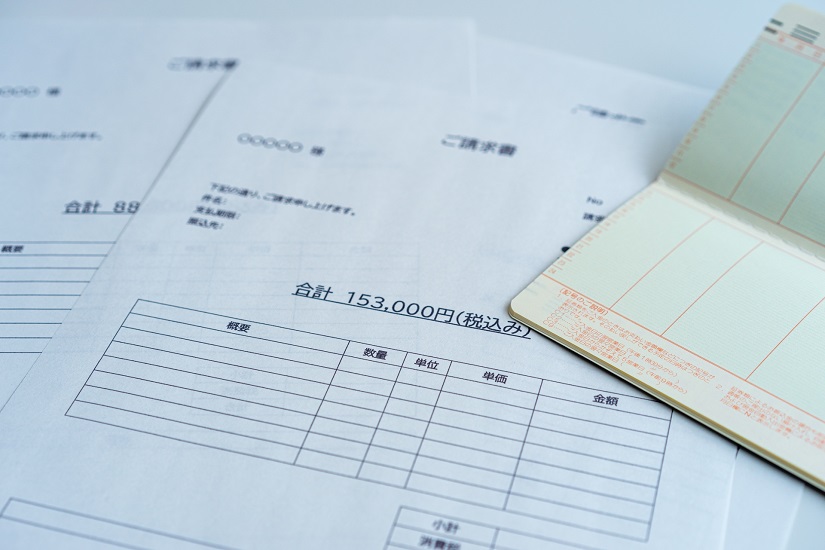

必要書類はファクタリング会社によって異なります。代表的なものは以下のとおりです。

- 成因資料(売掛金の存在を証明できる資料)として請求書・注文書・契約書・発注書・納品書など

- 通帳のコピー(入出金明細)

- 直近の確定申告書、決算書、納税証明書など

- 商業用登記簿謄本

- 代表者の本人確認書類(身分証明書)として、運転免許証やパスポートなど

一般的なファクタリング会社が買取対象としているのは、請求書などの確定債権(売掛金が支払われることが確定している債権)です。

ただ、注文書を買い取る「注文書ファクタリング」を取り扱う業者もあり、その場合は仕事を受注した段階で現金化できます。

即日ファクタリングのメリット

即日ファクタリングには、経営の安定に役立つ複数のメリットがあります。主なメリットを5つみていきましょう。

資金調達のスピードが早い

多くのファクタリング会社が即日入金に対応しています。

入金速度は業者ごとに異なりますが、多くは申込から最短2時間〜3時間という短時間で入金可能です。

「売掛金の入金期日より前に、早急に資金調達したい」という状況で重宝します。

融資ではないから負債が増えない

ファクタリングは融資ではなく、売掛債権の売買取引です。

貸借対照表上の借入金(負債)は増えず、信用情報にも記録は残らないので、ファクタリングを利用したその後に金融機関に融資を申し込んでも審査結果に影響を与えにくいでしょう。

ただし、債権譲渡登記を設定する契約の場合は、インターネット上で情報の取得閲覧が可能なため、ファクタリング利用後に金融機関に融資の申し込みを検討している場合には、審査で不利になる可能性もあることを知っておきましょう。

ファクタリングの債権譲渡登記とは?登記の必要性と理由について解説

取引先が倒産してもファクタリング会社への支払い義務はない

即日ファクタリングは、償還請求権がないノンリコース契約が一般的です。

売掛債権を譲渡した後に取引先(売掛債権の債務者)が倒産するなどして売掛債権が回収できなくなっても、利用者がファクタリング会社へ支払い義務を負う必要はありません。

そのため、自社の経営状態が悪化する心配はないでしょう。

審査は信用情報に影響されない

即日ファクタリングの主な審査対象は、売掛先の信用度です。

自社の信用情報は審査結果に影響を与えにくいため、赤字や債務超過でも利用可能なケースがあります。

その一方で、銀行やノンバンクの融資の場合は自社の信用情報が主な審査対象です。経営状況が悪化している場合は融資を断られることがあります。

即日ファクタリングなら融資を断られた場合でも利用できるかもしれません。

リスク分散に役立つ

売掛債権には、支払い遅延や回収困難などのリスクがあります。

たとえば1つの取引先の売掛債権を複数保有している場合、その企業が経営難になり債権回収が難しくなると、こちらの経営も悪化しかねません。

売掛債権の一部をファクタリング会社へ売却することで、リスク分散が可能です。

即日ファクタリングのデメリット・注意点

即日ファクタリングはスピーディーに現金化できる一方で、マイナス面もあります。デメリット・注意点を把握したうえで利用しましょう。

売買手数料がかかる

即日ファクタリングは銀行融資に比べて割高な売買手数料がかかります。

3社間ファクタリングより2社間ファクタリングのほうが売買手数料率が高めで、10%~20%が相場です。

繰り返し利用するとコストが膨らみ、経営に悪影響を与える可能性があります。

事前に利用期間を決めたり、緊急時の資金調達として活用することがおすすめです。

売掛債権の範囲内しか資金調達できない

現金化できるのは、あくまでも売掛債権の額面の範囲内です。

売掛先の信用度によっては売買手数料が高く設定され、手元に入るお金が額面を大きく下回る可能性があります。

夜間や土日祝日は資金調達が難しい

多くのファクタリング会社は平日営業で、土日・祝日は営業していません。

営業時間外に資金調達が必要になっても、手続きできないのがデメリットです。

中には営業している業者も一部ありますが、「審査は当日実行するものの、振込は翌日」といったケースがあります。

審査なしと謳うのは違法業者

即日ファクタリングの利用は、審査に通ることが必須です。

「審査なし」を謳っている場合、いわゆるヤミ金融(貸金業登録をせずに営業する違法業者)なので気を付けましょう。

近年、ファクタリングを装って高金利の貸付を行ったり、・法外な売買手数料を請求したりする悪質業者が増えており、金融庁も注意喚起しています。

不利な条件で契約してしまうのを回避するためにも、公式サイトなどで実績や評判、利用条件などを確認し、信頼できる業者を選ぶことが大切です。

実在しない悪質業者の場合、架空の情報を記載している危険性があります。

会社の住所や電話番号などが正しいものか、よく確認しましょう。

即日ファクタリング会社の選び方

ファクタリング会社によって現金化のスピードや売買手数料は異なるため、なるべく複数の業者を比較し、相見積もりをとるのがおすすめです。

ここでは、ファクタリング会社を選ぶ際に注目すべきポイントを5つ紹介します。

現金化までのスピード

すべてのファクタリング会社が即日入金に対応しているわけではありません。

翌営業日以降になるところもあるため、急いでいるなら即日入金の可否を必ずチェックしてください。

少しでも早く現金化したいなら「最短(最速)〇〇分」と具体的な数字で提示している業者を比較しましょう。

売買手数料の上限

売買手数料率は業者によって差があり、具体的な金額は審査後しか分からないのが一般的です。

ただ、売買手数料率の下限・上限があらかじめ提示されている業者もあります。

コストを抑えたいなら上限を比較し、なるべく低いところを選ぶのがおすすめです。

利用可能額の範囲

ファクタリング会社によって買取額の範囲に差があり、上限・下限を設けていることがあります。

高額債権の買取を希望しているなら「上限なし(無制限)」や「最高利用額:1億円以上」の業者がおすすめです。

小口取引が多い中小企業やフリーランスの場合、「下限なし」や「最低利用額:数万円~数十万円」といった、少額債券の買取が可能な業者を慎重に選びましょう。

審査基準の柔軟性

審査通過の確率を高めたいなら、柔軟な審査をしているファクタリング会社がおすすめです。

たとえば以下のような業者は、審査基準がそこまで高くないと予測できます。

- 審査通過率を公表している

- 法人に限らず個人事業主やフリーランスとの契約事例も多い

- 債務超過や赤字でも申し込めると記載されている

対象の地域やオンライン対応の有無

対象の地域が限定されていることがあるので、自社の地域が利用可能か確認しましょう。

電子契約等オンライン完結で契約可能なファクタリング会社なら、対面に比べて対象の地域を問わないことが多いうえに、即座に現金化できる傾向があります。

ただしオンライン申込は可能でも、郵送でのやり取りや来店による面談が必須のところもあるので、手続きの流れをよく確認しましょう。

債権譲渡登記の有無

即日入金を希望するなら、債権譲渡登記が原則不要の業者がおすすめです。

債権譲渡登記とは、法務局へ申請することで債権譲渡の記録を公的に残すこと。

2者間ファクタリングは取引先(売掛債権の債務者)へ通知しないため二重譲渡のリスクがあり、債権譲渡登記はそれを回避するために行われます。

債権譲渡登記を行うことで、負担する売買手数料が高くなったり、現金化に時間がかかったりするのが注意点です。

資金調達が急務なら、債権譲渡登記が原則不要の業者を選択しましょう。

即日ファクタリングで失敗しないコツ

即日ファクタリングに申し込んだものの「即日入金されなかった」「審査に落ちてしまった」といった失敗もあり得ます。

ここでは、即日入金の確率を高めるコツを紹介します。

2社間ファクタリングを選ぶ

3社間ファクタリングとは違い、2社間ファクタリングは売掛先への通知・承諾が不要な分、時間短縮が可能です。

それだけではなく、債権譲渡したことを売掛先に知られる可能性がほぼありません。

午前中に申し込む

審査には少なからず時間がかかります。

営業時間が終了する間際に申し込むと、当日の審査・入金が不可能になりかねません。

審査が当日中に完了しても、時間帯によっては着金が翌営業日になることもあるため、なるべく早い時間の申し込みがベストです。

社会的信用の高い取引先の売掛債権を提出する

倒産の危険性があるような社会的信用の低い会社は、審査落ちする可能性が高いでしょう。

審査通過の確率を高めるには、経営が安定している取引先の売掛債権を選ぶべきです。

なお、不良債権の買取は基本的に不可能です。

提出書類の不備に気を付ける

不足・最新ではないなど、提出書類に不備があると再提出を求められ、余計な時間がかかることがあります。

スムーズに現金化するためにも、提出書類は余裕をもって準備し、不備がないかよく確認するのが大切です。

即日ファクタリングに対応している業者35選

即日ファクタリングに対応している業者選びのお役に立つ情報を、表と共に詳しく解説します。

PMG / ピーエムジー

中小企業の経営者を支える

| サービス名 | PMGについて詳しく |

|---|---|

| 運営会社 | ピーエムジー株式会社 |

| 売買手数料 | 2%~ |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 50万~2億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 不要なプランあり |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 8:30-18:00(土日祝も営業) |

| 審査通過率 | 非公開 |

PMGでは、中小企業をサポートするためのサービスをご提供しています。ファクタリング(売掛金早期資金化)サービスもその内のひとつです。審査結果が30分でわかること、最短即日で入金可能というスピーディーな対応が可能です。翌営業日中に入金まで進めることもできます。

全国に10の拠点があるため、対面での相談がしやすく、財務支援などのファクタリング以外のサポートも実施。PMGはプライバシーマーク・ISO27001を取得しているため、情報セキュリティの面でも安心してご利用いただけます。

【PMGのポイント】

- 審査結果は最短30分でわかる

- 即日入金も可能(平日のみ)

- 情報セキュリティ面で安心して利用できる

ペイトナーファクタリング

最短10分で振込完了

| サービス名 | ペイトナーファクタリングについて詳しく |

|---|---|

| 運営会社 | ペイトナー株式会社 |

| 売買手数料 | 10%固定 |

| 入金までの最短時間 | 最短10分 |

| 買取可能額 | 100万円まで |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日10:00~19:00 |

| 審査通過率 | 非公開 |

ペイトナーファクタリングは、主に小規模ビジネスの資金繰りをサポートするのに適したファクタリングサービスで、ペイトナー株式会社が運営しています。入金までが最短10分という最速スピードが特徴で、週末申し込みをした場合、早くて月曜日の午前中には入金されるしくみです。

請求書の買取は、初回利用で上限25万円までですが、ペイトナーファクタリングと継続取引をするうちに上がっていきます。最終的に最大で100万円までのファクタリングが可能です。まさに、小規模ビジネスやプロジェクトを運営する方におすすめのファクタリングサービスです。

【ペイトナーファクタリングのポイント】

- 平日の営業時間内なら最短10分で即時入金が可能

- 利用可能枠は取引実績によって変わる(25万~100万円)

- ISO 27001認証取得

PAYTODAY / ペイトゥデイ

90日後の請求書にも対応

| サービス名 | PAYTODAY(ペイトゥデイ)について詳しく |

|---|---|

| 運営会社 | Dual Life Partners株式会社 |

| 売買手数料 | 1~9.5% |

| 入金までの最短時間 | 最短30分 |

| 買取可能額 | 10万〜上限なし(無制限) |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日 10:00-17:00 |

| 審査通過率 | 非公開 |

Dual Life Partners株式会社が運営するPAYTODAYは、最大90日後まで、10万円以上の売掛債権(請求書)の買い取りができるサービスです。PAYTODAYの審査はAIが実施し、基本的に完全非対面で手続きが進行します。

また売買手数料は上限9.5%を超えないことから、他のファクタリング会社よりも良心的なところが魅力です。

これらのことから、法人に限らずスタートアップや個人事業主、フリーランスまで幅広い利用者がおり、申込額の累計は100億円を突破しています。

【PAYTODAYのポイント】

- 平日営業時間内なら最短30分で入金可能

- 売買手数料の上限設定あり(5%)

- 最⼤90⽇後の請求書の買取が可能

ベストファクター

| サービス名 | ベストファクターについて詳しく |

|---|---|

| 運営会社 | 株式会社アレシア |

| 売買手数料 | 2~20% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 30万~1億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 不要な場合もある |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日10:00~19:00 |

| 審査通過率 | 92.25% |

ベストファクターは株式会社アレシアが運営するファクタリングサービスです。電話での相談で最短5分で買取可能かどうかがわかり、即日での入金も対応しています。そのため、お急ぎで早めに入金を必要としている方におすすめです。

個人事業主の相談にも対応しており、幅広い資金需要者に対応しているサービスといえます。

labol / ラボル

個人事業主・フリーランス向け 1万円から利用可能

| ラボルについて | labol(ラボル)について更に詳しく |

|---|---|

| 運営会社 | 株式会社ラボル |

| 売買手数料 | 10%固定 |

| 入金までの最短時間 | 最短60分 |

| 買取可能額 | 1万円~ |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 個人事業主・フリーランス・法人 |

| 営業時間 | 土日・祝日も審査と入金を行っている |

| 審査通過率 | 非公開 |

labol(ラボル)は東証プライム上場企業である株式会社セレスの子会社です。土日・祝日も審査を行っており、振込は24時間365日対応しているので、土日ファクタリングをお考えの方にはぴったりのファクタリング業者です。ただし、年に数日休業となる場合があるので、休業期間については確認しておくことをおすすめします。

買取可能額は1万円からと柔軟性があり、小規模事業者や、個人事業主やフリーランスの方にも利用しやすくなっています。売買手数料が10%固定で分かりやすいのも安心して利用できるポイントです。

【ラボルのポイント】

- 土日・祝日も審査と振込対応

- 東証プライム上場企業の子会社

- 売買手数料は10%固定

QUQUMO / ククモ

2社間契約で売買手数料1%から

| サービス名 | QUQUMO(ククモ)について詳しく |

|---|---|

| 運営会社 | 株式会社アクティブサポート |

| 売買手数料 | 1%~ |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 制限なし |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日10:00~17:00 |

| 審査通過率 | 98% |

QuQuMo(ククモ)は、株式会社アクティブサポートが運営するファクタリングサービスです。申込から契約まですべてPCやスマホでオンラインで済ませられます。また売買手数料が1%からと低く設定されており、取引可能額は少額から高額まで制限がないことから、小規模経営の法人・個人事業主にもおすすめできるサービスです。

主な営業日は平日となっていますが、早めに対応してほしい場合には、土日に前もってオンライン申請しておくという方法をとるのがスムーズでしょう。そうすることで週明けには審査結果を受け取ることが可能です。

【QUQUMOのポイント】

- 平日営業時間内なら入金まで最短2時間

- 審査通過率98%

- 売買手数料1%~

ビートレーディング

取引先実績5.2万社 累計買取額1,170億円

| サービス名 | ビートレーディングについて詳しく |

|---|---|

| 運営会社 | 株式会社ビートレーディング |

| 売買手数料 | 2%〜12% |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 制限なし |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:30~18:00 |

| 審査通過率 | 非公開 |

申込から契約まですべてPCやスマホでオンラインで済ませられ、資金調達まで最短2時間とスピード感のある対応をしているため、急を要する場合には特に重宝するでしょう。

また売買手数料が2%から12%までと、幅が広いながらも上限が決められていることから、高額取引での利用を検討中の法人・個人事業主にもおすすめのサービスです。

さらにビートレーディングは、他のファクタリング業者に先駆けて、受注時の注文書をもとに資金調達を可能にする新しいファクタリングサービスの提供も始めています。

【ビートレーディングのポイント】

- 取引先実績2万社

- 平日営業時間内なら入金まで最短2時間

- 買取可能額に上限なし(無制限)

トップ・マネジメント

総買取件数55,000件以上

| サービス名 | トップ・マネジメントについて詳しく |

|---|---|

| 運営会社 | 株式会社トップ・マネジメント |

| 売買手数料 | 非公開 |

| 入金までの最短時間 | 最短数時間 |

| 買取可能額 | 30万~3億円 ※売掛先1社に対しての上限は1億円迄 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日10:00~19:00 |

| 審査通過率 | 非公開 |

トップ・マネジメントは経営者支援に特化したファクタリングサービスです。申し込みの際には、対面またはオンラインでの面談が行われ、お互い顔が見えた状態でファクタリングを利用できます。

サービスの種類が多いことも特徴の一つです。広告・IT企業専門に特化した「ペイブリッジ」、ファクタリング専用口座を使用する「電ふぁく」、助成金申請のサポートも行う「ゼロファク」など、経営状況や業界にあわせたサービスを展開しています。

JBL(日本ビジネスリンクス)

他社より1%でも高価買取

| サービス名 | JBL(日本ビジネスリンクス)について詳しく |

|---|---|

| 運営会社 | 株式会社日本ビジネスリンクス |

| 売買手数料 | 2%~ |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 最大1億円 それ以上も相談可能 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則必要・留保可 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:00~19:00 |

| 審査通過率 | 90%以上 |

JBL(日本ビジネスリンクス)は完全オンライン化で低コストを実現しているファクタリング会社です。オンラインで気軽に相談ができ、非対面で契約まで完了することもできますが、希望すれば担当者が出向いて説明してくれます。利用者の希望により、柔軟な対応が可能になっています。

最大1億円の調達が可能と、資金力も十分です。一般企業の売掛債権だけでなく、診療報酬などの取り扱いもしています。診療報酬・介護報酬・調剤報酬ファクタリングに関しては、審査通過率はほぼ100%です。

また、資金繰りで悩んでいる企業のために、黒字化を目指す各種コンサルティングサービスも提供しています。

アクセルファクター

“即日入金”を原則とする経営方針

| サービス名 | アクセルファクターについて詳しく |

|---|---|

| 運営会社 | 株式会社アクセルファクター |

| 売買手数料 | 2%~10%(売掛債権額によって変動) |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 30万円〜1億円 |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日 10:00~19:00 |

| 審査通過率 | 93% |

「アクセルファクター」は、株式会社アクセルファクターが運営するファクタリングサービスです。株式会社アクセルファクターの大きな特徴として、関東財務局ならびに関東経済産業局から認定を受けた経営革新等支援機関(豊富な専門知識や実務経験を持ち、中小企業に対して専門性の高い支援・技術を提供可能)であることがあげられます。

過去には「安心して利用できるファクタリングサービス」ランキング1位に選ばれた実力を持つサービスであるため、信頼性や安心感を重視する方は利用を検討してみると良いでしょう。

日本中小企業金融サポート機構

非営利団体のため売買手数料が低い

| サービス名 | 日本中小企業金融サポート機構について詳しく |

|---|---|

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 売買手数料 | 1.5~10% |

| 入金までの最短時間 | 最短3時間 |

| 買取可能額 | 制限なし |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 必要な場合がある |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:30~18:00 |

| 審査通過率 | 95% |

「日本中小企業金融サポート機構」は、一般社団法人日本中小企業金融サポート機構が運営するファクタリングサービスです。ファクタリングの他、M&Aなどを通じて、中小企業のサポートを行っています。

※M&A:企業同士の「Mergers(合併) and Acquisitions(買収)」の通称

また、関東財務局長ならびに関東経済産業局長が認定する「経営革新等支援機関」に認定されているため、正確かつ専門性の高いサービスを期待する方におすすめです。

非営利団体ということもあり、売買手数料が1.5〜10%と低めに設定されていますので、ファクタリングが初めてという場合であっても比較的利用しやすいでしょう。

LINK ~乗換え査定にも積極的~

|

公式サイト |

|

|

運営会社 |

株式会社日本ビジネスリンクス |

|

売買手数料 |

2%~14.9% |

|

入金までの最短時間 |

最短2時間 |

|

買取可能額 |

最大1億 それ以上の場合も相談可 |

|

2社間契約 |

〇 |

|

3社間契約 |

〇 |

|

債権譲渡登記 |

原則必要・留保可能 |

|

審査時必要書類 |

● 身分証明書 ● 通帳すべて・当座通帳照合表(過去6ヶ月分) ● 決算書(直近1期分) ● 取引先との成因資料 |

|

オンライン契約 |

〇 |

|

対象者 |

法人・個人事業主 |

|

営業時間 |

平日9:00~18:00 |

|

審査通過率 |

非公開 |

LINKではAIによる無料の10秒スピード診断が可能です。5項目に回答するだけでおおよその買取額がわかります。

契約までオンラインで完結し、申し込みはLINEから手軽に行うこともできます。

乗り換え査定も積極的に行っているため、過去に他社でファクタリングを利用したことがあったり、見積をとったことがあったりする場合は、より良い条件で利用できるでしょう。

えんナビ

24時間365日対応 50万円以上の利用におすすめ

| えんナビについて | えんナビについて更に詳しく |

|---|---|

| 運営会社 | 株式会社インターテック |

| 売買手数料 | 5%~ |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 50万円~5,000万円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 24時間365日対応 |

| 審査通過率 | 非公開 |

えんナビは株式会社インターテックが提供するファクタリングサービスです。24時間365日スタッフが対応可能で、夜間や土日・祝日にも審査、入金対応を行っています。請求書と預金通帳の2点のみで簡単に申し込みできるので、急いでファクタリングを進めたい場面で利用しやすい業者です。買取可能額は公式サイトでは50万円からになっていますが、それ以下でも相談は可能です。

【えんナビのポイント】

- 24時間365日スタッフが対応

- 必要書類が2点のみ

- 業界最低水準の売買手数料

SOKULA / ソクラ

「どうすれば買い取ることができるか」という観点で審査

| サービス名 | SOKULAについて詳しく |

|---|---|

| 運営会社 | 株式会社アクセルファクター |

| 売買手数料 | 2〜15% |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 非公開 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則必要(省略可能) |

| 審査時必要書類 | 非公開 |

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日10:00〜19:00 |

| 審査通過率 | 93%超 |

「SOKULA」はファクタリング業界の大手である株式会社アクセルファクターが運営するサービスです。簡単かつ簡潔なファクタリングをモットーとしていて、原則即日入金(最短時間2時間)、売買手数料は2%からとなっています。SOKULAの審査通過率は93%超とファクタリング業界内でトップクラスです。

「買い取れるかどうか」ではなく「どうすれば買い取れるか」という観点から柔軟な審査を行う方針を持っているため、他社で一度断られたようなものでもまずは相談してみると良いでしょう。

ウィット

20万円以下の審査通過率が95%

| サービス名 | ウィットについて詳しく |

|---|---|

| 運営会社 | 株式会社ウィット |

| 売買手数料 | 非公開 |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 500万円以下の小口専門だが、上限はなし |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 | 非公開 |

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:00~20:00 |

| 審査通過率 | 20万円以下の場合95% |

ウィットは非対面で、電話やLINE、問い合わせフォームからのみで成約までできるファクタリングサービスです。

少額の売掛債権にも対応しており、他のサービスでは対応していないような20万円以下のものにも対応しています。特に20万円以下の売掛債権の審査通過率は95%と高く、個人事業主でも利用しやすくなっていることが特徴のサービスです。

【ウィットのポイント】

- 平日営業時間内なら入金まで最短2時間

- 20万円以下の審査通過率は95%

- 500万円以下の小口買取りがメイン

Next One / ネクストワン

法人専門のファクタリング会社

| サービス名 | Next One(ネクストワン)について詳しく |

|---|---|

| 運営会社 | 株式会社ネクストワン |

| 売買手数料 | 2社間:平均5%~10% 3社間:平均1.5%~4% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 30万円~無制限 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則必要だが相談可 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人のみ |

| 営業時間 | 9:00~19:00 |

| 審査通過率 | 96% |

Next One(ネクストワン)は、売買手数料5〜10%で利用できる法人向けのファクタリングサービスです。審査通過率は96%と高い水準で、審査に不安がある方でも安心して利用できます。

ノンリコースで償還請求権のない契約となっているため、万一債権が回収できなかった場合でも、利用者に支払い義務がない点は、利用者にとって安心できる特徴です。

JPS / ジェーピーエス

アフターサポートも充実

| サービス名 | JPSについて詳しく |

|---|---|

| 運営会社 | 株式会社JPS |

| 売買手数料 | 2~10% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 最大3億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人 |

| 営業時間 | 9:30 - 19:00 |

| 審査通過率 | 非公開 |

OLTA / オルタ

6ヶ月先の請求書にも対応

| サービス名 | OLTA(オルタ)について詳しく |

|---|---|

| 運営会社 | OLTA株式会社 |

| 売買手数料 | 2〜9% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 制限なし |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 10:00~18:00 |

| 審査通過率 | 非公開 |

OLTA(オルタ)は売買手数料の上限が9%と売買手数料が抑えられるファクタリングサービスです。買取可能額に下限も上限もないため、規模に関わらず利用しやすくなっています。

また、オンラインで申し込みからすべての手続きが完結し、対面での審査や手続きがないため、スピーディに入金まで対応してもらえることが特徴です。

買速

スピード買取に特化したファクタリング

| サービス名 | 買速(かいそく)について詳しく |

|---|---|

| 運営会社 | 株式会社アドプランニング |

| 売買手数料 | 2%~ |

| 入金までの最短時間 | 最短30分 |

| 買取可能額 | 10万円から最大5000万円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 留保可能 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:00~20:00 |

| 審査通過率 | 93% |

買速(かいそく)は、創業10年以上のファクタリング会社である株式会社アドプランニングが運営するサービスです。多くの企業の経営をファクタリングでサポートしてきた経験から、最適なプランを提案してくれます。

資金繰りに関するアドバイスも実施しており、利用者の資金繰り改善率は85%以上となっています。

エビスホールディングス

大手都市銀行出身者などのプロがサポート

| サービス名 | エビスホールディングスについて詳しく |

|---|---|

| 運営会社 | 株式会社エビスホールディングス |

| 売買手数料 | 1.0〜20.0% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 最小100万〜最大1億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 不明 |

| 対象者 | 法人(個人事業主対象かどうかは不明) |

| 営業時間 | 平日10:00~17:00 |

| 審査通過率 | 非公開 |

エビスホールディングスは、大手都市銀行、企業再生コンサルタント、上場不動産会社出身者など、財務のプロが多く在籍している会社です。

売買手数料は上限20%と比較的高めですが、手厚いサポートを受けることで、長期的な経営状況のサポートをしてくれます。

ZIST / ジスト

経営に関するアドバイスも受けられる

| サービス名 | ZIST(ジスト)について詳しく |

|---|---|

| 運営会社 | 株式会社ZIST |

| 売買手数料 | 3~15% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 30万円~5,000万円以上 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 留保可能 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日10:00~18:00 |

| 審査通過率 | 93%以上 |

ZIST(ジスト)は第二次産業(建設業・製造業・工業)や第三次産業(運送業・小売業・卸売業)など特定の業界に特化したサービスや、企業経営アドバイザーによるファクタリングなどを展開しているファクタリングサービスです。

そのため、ファクタリング以外の資金調達についての相談もでき、自社の状況にあわせた資金調達のサポートにも対応しています。

また、他社から乗り換える際には、1〜3%の割引特典が付与されるため、乗り換えを検討している場合にもおすすめです。

【ZISTのポイント】

- 業種特化型

- 乗り換えで他社の売買手数料率より1~3%引き

- 企業経営について総合的なサポートを受けられる

ワイズコーポレーション

幅広い業種に精通

| サービス名 | ワイズコーポレーションについて詳しく |

|---|---|

| 運営会社 | 株式会社ワイズコーポレーション |

| 売買手数料 | 非公開 |

| 入金までの最短時間 | 最短即日(条件あり) |

| 買取可能額 | 50万円~5,000万円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主(買取できる債権は法人のみ) |

| 営業時間 | 平日9:00~19:00 |

| 審査通過率 | 非公開 |

ワイズコーポレーションの運営元は東京都の池袋を拠点としていますが、ファクタリングサービスは全国を対象としている点が大きな特徴です。また、業種に特化したファクタリングの知識と経験を活かし、運送業や建設業をはじめとした幅広い業界でワイズコーポレーションを利用することができます。

他にも、入金は最短即日、2社間・3社間契約が可能である一方、売買手数料や審査通過率など、非公開の情報がいくつかあるため契約は慎重に行う必要があるかもしれません。

AGビジネスサポート

アイフルグループのノウハウ

| サービス名 | AGビジネスサポートについて詳しく |

|---|---|

| 運営会社 | AGビジネスサポート株式会社 |

| 売買手数料 | 買取金額に対して2%~ |

| 入金までの最短時間 | 最短即日入金 |

| 買取可能額 | 10万円~ |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:30〜18:00 |

| 審査通過率 | 非公開 |

AGビジネスサポートを提供する運営元は東京都を拠点としていますが、申込から契約までオンラインで完結できるため、全国どこからでも利用できます。さらに、AGビジネスサポートは金融業界の大手であるアイフルのグループ企業が提供しているため、大手企業が運営する安心感があることも特徴です。

また、公式サイトでは「売掛債権ファクタリング5秒診断」で、4つの簡単な質問に答えるだけでファクタリングが利用可能かどうかを調べることもできます。一方で、売買手数料が2%〜と業界最安水準ではありますが、取引形態や買取金額によって条件が変わるため、契約前にしっかり確認することが必要です。

株式会社No.1

オンライン特化ファクタリングでスピード対応

| サービス名 | 株式会社No.1について詳しく |

|---|---|

| 運営会社 | 株式会社 No.1 |

| 売買手数料 | 1~5%(3社間)、5~15%(2社間) |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 50万円~5000万円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 登記留保可能(要相談) |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:00~19:00(土日祝休) |

| 審査通過率 | 90%以上 |

株式会社No.1は全国出張が可能であるため、全国のどこからでも対面で契約できることが大きな特徴です。もちろん、東京都の本社、愛知県と福岡県の支社に直接訪問して契約することもできます。

また、株式会社No.1は売買手数料の安さNo.1を目指していることもあり、最低1%〜と業界トップクラスの安さを誇ります。さらに、他社から提示された売買手数料を株式会社No.1に伝えると、他社より安く設定してくれるシステムも魅力です。

他にも、建設業特化型、乗り換え特化型、個人事業主特化型など、様々な種類のファクタリングサービスを提供している点も、他社にはない特徴といえます。

みんなのファクタリング

18時までの契約で土日も振込可能

| サービス名 | みんなのファクタリングについて更に詳しく |

|---|---|

| 運営会社 | 株式会社チェンジ |

| 売買手数料 | 非公開 |

| 入金までの最短時間 | 最短60分 |

| 買取可能額 | 非公開 |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 9:00~18:00(土日祝も営業) |

| 審査通過率 | 非公開 |

みんなのファクタリングは、株式会社チェンジが運営するファクタリングサービスです。現金化までの早さは最短60分と、業界有数の振込スピードが特徴です。土日祝日の申込でも、即日振込に対応できます。申込から契約まで、すべての手続きがオンライン完結です。来店や電話でのやりとりは必要ありません。決算書・事業計画書は提出不要なので、手元の資料で気軽に申し込めます。

独自のAI審査を採用しており、赤字経営や税金の滞納があっても申込可能です。必要なコストは売買手数料と、支払い時の振込手数料のみ。事務手数料や出張費などはかかりません。

【みんなのファクタリングのポイント】

- 土日祝も営業

- 最短60分で入金可能

- 独自のAI審査を採用

アクシアプラス

3つのプラン設定で分かりやすい

| サービス名 | 株式会社アクシアプラスについて詳しく |

|---|---|

| 運営会社 | 株式会社アクシアプラス |

| 売買手数料 | 4%~ |

| 入金までの最短時間 | 最短即日(2社間) 1~3日(3社間) |

| 買取可能額 | 最大2,000万円まで(スピードプラン・ノーマルプラン) 最大50万円まで(リーズナブルプラン) |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 | 非公開 |

| オンライン契約 | 〇 |

| 対象者 | 非公開 |

| 営業時間 | 平日9:00~19:00 |

| 審査通過率 | 90%以上 |

アクシアプラスは買取金額、契約方法、審査スピードによって3つのプランを提供している点が大きな特徴です。

2社間契約のみですが最短即日で入金される「スピードプラン」、3社間まで対応可能な「ノーマルプラン」、買取金額が安いものの売買手数料が抑えられる「リーズナブルプラン」の3つのプランに分かれています。

また、アクシアプラスは過去の実績をもとに審査に必要な書類の作成を代行してくれます。そのため、無駄な手間を省き、スピーディーな資金調達が可能です。

専門のスタッフが面倒な申請を代行してくれることもあり、アクシアプラスでは審査通過率が90%以上を誇り、審査がなかなか通らない利用者にとっても嬉しいポイントではないでしょうか。

TRY / トライ

24時間365日電話受付。対面での契約や利用者同士の紹介も可能

| TRYについて | TRYについて更に詳しく |

|---|---|

| 運営会社 | 株式会社SKO |

| 売買手数料 | 3%~ |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 10万円~5,000万円 それ以上も相談可 |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 不要 |

| 審査時必要書類 |

|

| オンライン契約 | × |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 24時間365日電話受付 |

| 審査通過率 | 80%〜90% |

TRYは株式会社SKOが運営するファクタリングサービスです。TRYの最大の特徴は、24時間365日電話受付している点です。即日入金も可能なので、お急ぎの場面で頼りになります。ファクタリングだけでなく、資金調達のコンサルティングや、新規取引につながるマッチングも行っています。ファクタリング以外でもサポートをしてもらいたい場合にもおすすめです。

なお、TRYはオンライン契約には対応しておらず、利用者の来店・来社か、訪問による対面契約が必要です(TRYの所在地は東京都台東区です)。オンライン契約ができないということで、地方の方は利用が難しいと思われるかもしれません。しかし、TRYは全国出張の対応が可能で、地方の企業でもその日のうちに契約を結んだ実績もあります。まずは相談してみることをおすすめします。

【TRYのポイント】

- 24時間365日電話対応

- 入金は平日のみ対応(審査は土日も対応可能)

- 契約は対面でする必要あり(全国出張対応)

フリーナンス

フリーランスが利用しやすい

| サービス名 | フリーナンスについて詳しく |

|---|---|

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

| 売買手数料 | 3%~10% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 非公開 |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 非公開 |

| 審査通過率 | 非公開 |

「フリーナンス」は、GMOクリエイターズネットワーク株式会社が運営する、主に個人事業主を対象としたファクタリングサービスです。その他GMOクリエイターズネットワーク株式会社は、保険やバーチャルオフィスなど、フリーランスをサポートする総合的なサービス展開を行っています。

ファクタリングサービスは個人に限らず法人でも利用可能で、フリーナンス会員になるには、身分証明書の提出や必要事項の入力などの審査があります。

会員になるとファクタリングサービス「即日払い」の申請が可能になるほか、仕事上のトラブルや事故を補償する「あんしん補償basic」が無料で利用できる点が魅力です。また、フリーナンスは売買手数料の計算がわかりやすく、上限10%までと決められています。

【フリーナンスのポイント】

- フリーランスも利用しやすい

- フリーランス向けの複数のサービスを利用できる

GoodPlus / グッドプラス

乗り換えで売買手数料最大5%優遇

| サービス名 | GoodPlusについて詳しく |

|---|---|

| 運営会社 | GoodPlus株式会社 |

| 売買手数料 | 5%~15% |

| 入金までの最短時間 | 最短90分 |

| 買取可能額 | 非公開 小口対応可能 |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 8:30~20:00 (土日祝も営業) |

| 審査通過率 | 90% |

GoodPlus(グッドプラス)はGoodPlus株式会社が運営するファクタリングサービスです。申し込みから最短90分で即日振込も可能です。問い合わせや相談はメールやLINEのほか、電話(フリーダイヤル)で20時まで対応しています。さらに土日・祝日も営業しているため、平日昼間に時間が取れないという方におすすめです。

売買手数料は5〜15%で設定されています。上限の15%は高くはありませんが、他社と比べて格安とは言えません。しかし、売買手数料の上限を設定していない業者もある中で、ある程度売買手数料を予測できることはメリットのひとつです。さらに、GoodPlusは他社からの乗り換えで売買手数料が最大5%優遇される「のりかえPLUS」という乗り換え特化型のサービスを提供しています。他社でファクタリングをご利用中の方は一度無料査定を依頼してみると良いでしょう。

【GoodPlusのポイント】

- 土日祝日も営業。完全オンライン手続き可能

- 乗り換えで売買手数料最大5%優遇

バイオン

オンライン完結・売買手数料一律10%

| サービス名 | バイオンについて詳しく |

|---|---|

| 運営会社 | 株式会社バイオン |

| 売買手数料 | 一律10% |

| 入金までの最短時間 | 最短60分 |

| 買取可能額 | 5万円~ |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:00~18:00 |

| 審査通過率 | 非公開 |

バイオンは5万円と比較的少額から利用でき、売買手数料も10%固定のため、個人事業主にも利用しやすいファクタリングサービスです。

審査にAIを取り入れることで、面談なし・オンライン上で全手続きが完了するため、スピーディな取引を可能にしています。

事業資金エージェント

8割以上が2時間で振込完了。土曜日も営業、最大2億円の買取りが可能

| サービス名 | 事業資金エージェントについて詳しく |

|---|---|

| 運営会社 | アネックス株式会社 |

| 売買手数料 | 3社間取引で1.5%〜9%、2社間取引で5%〜20% |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 20万~2億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 月~土曜9:00~19:00 |

| 審査通過率 | 90%以上 |

事業資金エージェントはアネックス株式会社が運営するファクタリングサービスです。8割以上が2時間以内に振り込み完了しているということで、スピーディーな対応が期待できます。営業は平日のみの業者が多い中で、事業資金エージェントは土曜日も営業しています。

20万円から最大2億円の買取に対応しており、個人事業主、法人問わず幅広く利用可能な業者です(高額の買取では入金までに数日かかる場合があります)。

また、売買手数料が最低1.5%からと、業界最安水準であるということも大きなメリットです。ただし、2者間契約の場合は5%〜となります。まずは見積もりを取って確認することをおすすめします。

【事業資金エージェントのポイント】

- 月曜〜土曜まで営業。日曜・祝日は対応なし

- 最大2億円まで買取可能

うりかけ堂

24時間365日対応・最短2時間で入金

| サービス名 | うりかけ堂について詳しく |

|---|---|

| 運営会社 | 株式会社hs1 |

| 売買手数料 | 2%~ |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 30万~1億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 24時間365日対応 |

| 審査通過率 | 92%以上 |

うりかけ堂は株式会社hs1が提供するファクタリング会社です。スピーディな対応を特徴としており、急ぎで現金を必要としている方に対して、最短2時間での入金が可能です。

審査通過率は92%の上、利用者の50%は個人事業主のため、法人でない場合にも利用しやすくなっています。

MSFJ

500万円までの売掛債権を当日現金化

| サービス名 | MSFJについて詳しく |

|---|---|

| 運営会社 | MSFJ株式会社 |

| 売買手数料 | 1.8%~ |

| 入金までの最短時間 | 最短60分 |

| 買取可能額 | 10万円~5,000万円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 10:00~19:00 |

| 審査通過率 | 90%以上 |

MSFJは4つのファクタリングサービスを展開しており、急ぎの方や個人事業主の方が利用しやすくなっています。

また、最低売買手数料が1.8%と非常に低いことも特徴です。売買手数料を抑えられるため、他のファクタリングサービスからの乗り換えにも利用できます。

S-COM

初回売買手数料が半額

| サービス名 | S-COMについて詳しく |

|---|---|

| 運営会社 | 株式会社エスコム |

| 売買手数料 | 5~12% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 30万~1億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人のみ |

| 営業時間 | 平日9:00~19:00 |

| 審査通過率 | 非公開 |

S-COMは、建築業界や運送業界に特化したサービスも提供する、法人向けのファクタリングサービスです。

初めてファクタリングを利用する方を対象に売買手数料が半額になるキャンペーンを行っており、お得に利用できます。

また、他社からの乗り換えで事務手数料無料で利用できるため、コストを抑えたい場合に利用しやすいでしょう。

ファクタリングベスト

ファクタリングの一括査定サービス

| サービス名 | ファクタリングベストについて詳しく |

|---|---|

| 運営会社 | 株式会社ウェブブランディング |

| 売買手数料 | ※ファクタリングの一括査定サービスのため、業者による。 |

| 入金までの最短時間 | 最短3時間 |

| 買取可能額 | 非公開 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 | 非公開 |

| オンライン契約 | 〇 |

| 対象者 | 法人のみ |

| 営業時間 | 非公開 |

| 審査通過率 | 最大98% |

ファクタリングベストは、株式会社ウェブブランディングが運営しており、ファクタリング会社を最大4社まで相見積もりができるサービスです。

必要な情報を1度入力するだけで、複数社の見積もりが手に入るため、個別に相見積もりをする手間をかけずに済みます。

ファクタリングベストのポイント

- 最大4社から相見積もりが取れる

- 法人限定のサービス

- 最短3時間で入金まで可能

即日ファクタリングについてよくある質問

即日ファクタリングに関するよくある質問をまとめました。

償還請求権なし(ノンリコース契約)とは?

ファクタリング契約後に売掛先が倒産し、本来の期日に売掛金を回収できないケースも想定されます。

そのような場合に、利用者に支払い責任を求めない契約が「ノンリコース契約」です。

リコースとは償還請求権のことで、債権の元の保有者(ファクタリング契約の場合は利用者)に遡って支払いを求める権利のことをいいます。

この権利がない「ノンリコース契約」では、たとえ売掛先が倒産し債権の回収ができなくても、利用者に支払いを求めることはできません。

つまり売掛金を売却した後に売掛先が倒産して債権回収ができなくても、利用者は責を負わなくてよいことを意味します。

このように一般的な売掛金買取りのファクタリング契約は、弁済義務のない「ノンリコース契約」を結びます。

償還請求権ありの契約のことをリコース契約といい、「融資」とみなされるため貸金業登録している業者しか扱うことができないため注意してください。

ファクタリング会社は、利用者に融資を行うわけではないため貸金業登録を必要としない業態です。

ファクタリング契約であるにもかかわらず、リコース契約を結ばせようとしている場合は、悪徳業者やヤミ金業者である可能性も十分にあります。

ファクタリング会社の複数利用は可能?

すでに他社でファクタリング契約をしている場合でも、別のファクタリング会社との契約は可能です。

ただし、1つの売掛債権は1つのファクタリング会社としか契約を結ぶことはできません。

すでに債権譲渡を行っている売掛債権を別のファクタリング会社に買い取ってもらうことは、二重譲渡となり詐欺罪にあたる違法行為です。

ファクタリング会社は、買い取った債権を二重譲渡され未回収になるリスクに備えるために、利用者に債権譲渡登記を求めるケースも十分にあります。

個人事業主やフリーランスでも利用できる?

ファクタリング契約は、個人事業主やフリーランスでも利用可能です。

ファクタリングは融資とは違い担保は不要で、借金を増やすことなく資金調達ができるため、開業したばかりで資金繰りが厳しい個人事業主やフリーランスでも事業資金の確保のために利用しやすい方法です。

またファクタリングは売掛先の信用力を審査するため、利用者の信用情報は審査されず、債務超過や赤字経営などの場合でも申し込み可能です。

個人事業主やフリーランスの場合、契約に必要な書類として事業計画書などの提出を求められるケースも十分にあります。

昨今は個人事業主やフリーランスの利用者も増え、専用のファクタリング会社も増えています。

即日ファクタリングに不利な業種はある?

即日ファクタリングの利用に不利な特定の業種はありません。

すべての業種で利用が可能です。

ファクタリングの審査は利用者の信用力ではなく、売掛先の信用力が審査基準になっています。

しかし、ファクタリングと相性のいい業種や、審査通過の確率が高い売掛先はあるといえるでしょう。

例えば、建設業界や医療・介護業界などは、売掛金が複数あること、金額が大きい売掛金が多いことからファクタリングを利用しやすい業種といわれます。

医療業界の場合、売掛先が公的機関であることもその理由です。

逆に、現金での取引や小口取引が多い飲食業や小売業などはファクタリングによる資金調達とはあまり相性がよいとはいえませんが、利用することは可能です。

まとめ

即日ファクタリングは、今すぐ現金化したい事業者にとって利便性の高い資金調達手段です。

負債を増やさずにスピード感のある資金調達ができるため、ビジネスを安定的に進められます。

数多くのファクタリング会社が存在するので、利用条件や信頼性の高さをよく確認するのがポイントです。

売買手数料などのデメリットも考慮し、資金計画を立てたうえで効果的に利用しましょう。

PMGでは即日ファクタリングが可能です。資金調達を急いでいる場合は、お気軽にご連絡ください。

中小企業経営者向け!