ファクタリングの利用においては、必ず売買手数料が発生します。

避けられないコストである以上、できるだけ売買手数料の安いファクタリング会社を利用することが、合理的な資金調達につながるといえます。

そのため、ファクタリングの売買手数料の相場や、何にかかる費用を支払うのか、どうすれば抑えられるのかポイントを押さえておくと安心です。

そこで、ファクタリングの売買手数料について、相場や内訳、抑える方法などを徹底解説します。

中小企業経営者向け!

ファクタリングの売買手数料とは

ファクタリングの売買手数料とは、売り掛けによる信用取引で発生した売掛債権を、ファクタリング会社へ売却する際に発生する費用です。

売買手数料の支払いは、ファクタリング利用において避けられないコストといえますが、発生する理由と仕組みをそれぞれ説明します。

- 仕組み

- 発生する理由

仕組み

ファクタリングの売買手数料は、譲渡する売掛金から設定された割合分、差し引かれる仕組みです。

たとえば、300万円の売掛金をファクタリング会社に譲渡して現金化する場合において、10%の売買手数料が差し引かれるとします。

この場合、入金される金額は以下のとおりです。

売掛金300万円-売買手数料(300万円×10%=30万円)=入金額270万円

売買手数料をできる限り安く抑えることができれば、入金額も増える仕組みです。

発生する理由

目に見えない債権である売掛金を買い取ることは、以下のリスクを抱える取引を行うこととも考えられます。

- 現金化後に売掛先が倒産して債権が貸し倒れになるリスク

- 虚偽や偽装などの架空債権を買い取ってしまうリスク

- すでに他の業者へ売却された二重譲渡の債権を買い取ってしまうリスク

- 利用者が売掛先から回収した代金を使い込むリスク

ファクタリング会社は、売掛先から支払われた代金を回収しなければ、赤字になるため収益をあげられません。

上記のリスクに該当する売掛債権を買い取ることは、大きな損失を被る要因といえます。

ファクタリング会社の収益源は売買手数料であり、基本的な手数料部分には儲け分も含まれますが、リスクを回避する上で必要な対価とも考えられます。

ファクタリングの売買手数料とは?費用相場や影響を与える要素をわかりやすく解説

ファクタリングの売買手数料を決定する項目

ファクタリングで支払う売買手数料は、ファクタリング会社が行う審査によって決まります。

主に売買手数料を決定づける項目は主に次の5つです。

- 契約形態の種類

- 売掛債権の金額

- 売掛先の信用力

- 過去の利用実績

- 支払期日までの期間

ファクタリングの売買手数料とは?費用相場や影響を与える要素をわかりやすく解説

契約形態の種類

売買手数料を決定づける項目の1つに、契約形態が挙げられます。

2社間ファクタリングと3社間ファクタリングのどちらで契約するかによって、売買手数料は大きく異なります。

2社間ファクタリングは、売掛先への通知も行わず、承諾を得ることもないため、3社間ファクタリングよりも割合が高く設定されます。

売掛債権の金額

売掛債権の額面も、売買手数料を決める重要な項目の1つです。

ファクタリング会社の負担する経費や手間は、売掛債権の額の大きさに比例するわけではありません。

そのため、額面の大きな売掛債権ほど、ファクタリング会社の利益は効率よく増える傾向にあるといえます。

先述の理由により、できる限り金額の高い売掛金のほうが、売買手数料を引き下げてもらう交渉もしやすいと考えられます。

売掛先の信用力

売買手数料を決定する審査では、利用者の信用力よりも売掛先の信用力が重視されやすいといえます。

たとえば、上場企業のグループ会社や大手企業で、経営状況や財務状態の良好な売掛先の債権ならファクタリング会社の抱える未回収リスクは軽減されます。

売掛先倒産で共倒れになる心配のない安定企業の売掛債権なら、売買手数料も低く設定されやすいといえます。

ファクタリングの与信管理とは?取引前の信用調査で重視したいポイント

過去の利用実績

すでに利用実績のある利用者は、初回利用者よりもファクタリング会社にとって安心して契約できる相手です。

遅れずに回収した売掛金の支払いができており、利用時にも連絡が取りやすいなど、信頼度が高い利用者なら、貸し倒れリスクの低い優良顧客と判断されやすいといえます。

反対に、過去の利用において支払いの遅延やトラブルを起こした履歴がある場合は、審査に通らなかったり売買手数料が割高に設定されたりする場合もあります。

支払期日までの期間

ファクタリング会社に譲渡する売掛金が、売掛先から回収できるまでの期間も、売買手数料に影響します。

支払期日までの期間が長ければ、売掛金回収までに売掛先が倒産し、未回収債権を抱えるリスク自体が高くなるからです。

ファクタリング会社の損失の可能性が大きいほど売買手数料は高くなりやすいため、短期間で回収できる売掛金が望ましいといえます。

売買手数料を安く抑えたいのなら、支払期日までの期間はできるだけ短く、安定して回収できる売掛金を選びましょう。

ファクタリングの返済方法とは?期日と滞る事態を防ぐ方法を解説

ファクタリングの売買手数料の内訳

ファクタリング会社から売買手数料の見積もりを提示されたとき、その割合が適切か知るためにも、内訳を把握しておきましょう。

売買手数料は、主に次の費用で構成されます。

- 基本売買手数料

- 審査・事務手数料

- 印紙税

- 債権譲渡登記費用

- 出張費用

基本売買手数料

基本売買手数料は、契約形態によって変わる費用であり、ファクタリングサービスを利用する際に必ず発生します。

審査・事務手数料

ファクタリングを利用する上で、売掛金を査定するための審査や事務手続にかかる費用です。

会社によって、審査手数料や事務手数料などの費用の有無は異なりますが、数千円程度が相場の範囲と考えられます。

印紙税

印紙税は、ファクタリング会社の売買手数料というよりも、実費で発生する費用です。

ファクタリングで債権譲渡契約を締結するときに、契約書には印紙を貼ることが必要です。

売掛債権の額面により、200円から数十万円まで金額は異なります。

債権譲渡登記費用

債権譲渡登記費用も、売買手数料として請求されるというよりも、実費で発生する費用です。

2社間ファクタリングで契約する際に、債権譲渡登記を求められれば、その費用は基本、利用者が負担します。

登録免許税7,500円(1件の債権個数が5,000個以下の場合)または15,000円(1件の債権個数が5,000個超の場合)と、司法書士報酬が3~10万円程度必要です。

コストを抑えるためには、登記申請書は作成しても、必要がなければ登記申請しない登記留保を選択できるファクタリング会社を選びましょう。

なお、債権譲渡登記は法人のみの登記制度のため、個人事業主は利用できません。

債権譲渡登記の登記所とは?住所の管轄ではない指定法務局を紹介

出張費用

出張費用は、ファクタリング会社の担当者が利用者の企業へ出向く際に発生する交通費等であり、売買手数料とは別途発生します。

ファクタリング会社によっては、出張費や交通費は請求しないケースもあるため、確認してみるとよいでしょう。

ファクタリングの売買手数料の相場

ファクタリングには、2社間ファクタリングと3社間ファクタリングの2つの契約形態がありますが、売買手数料の違いは以下のとおりです。

| 契約方式 | 割合の相場 |

|---|---|

| 2社間ファクタリング | 10~20% |

| 3社間ファクタリング | 1~9% |

どちらの契約を選ぶかによって、生じる売買手数料には差がありますが、それぞれの相場を説明します。

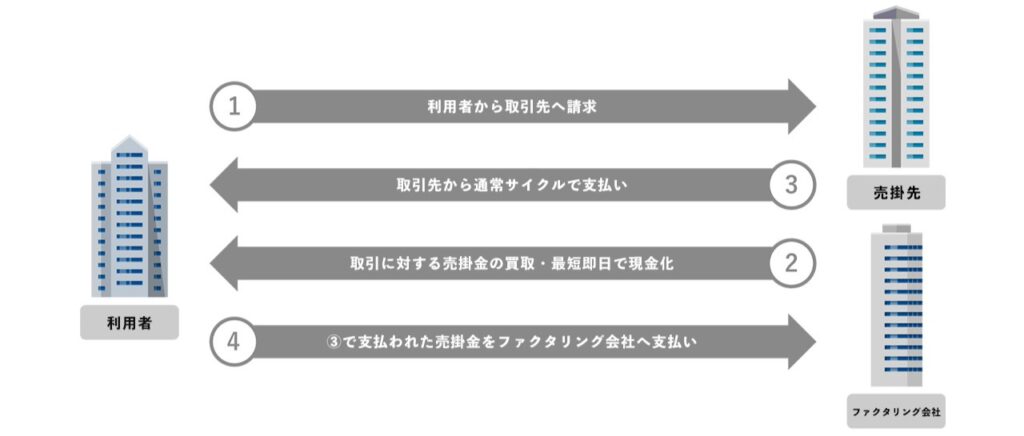

2社間ファクタリング

2社間ファクタリングの売買手数料は、3社間ファクタリングよりも高めの設定となり、10~20%が相場です。

利用者とファクタリング会社のみで取引を行うファクタリングであり、以下の流れで手続を進めます。

売掛先に対し、売掛債権をファクタリング会社に譲渡する承諾を得る必要もないため、スムーズに手続できます。

現金化までの時間が早く、ファクタリングによっては即日対応してもらえるなど、スピード感のある資金調達が可能です。

ただし、売掛金は利用者が回収業務を代行し、ファクタリング会社へ送金することが必要になるため、回収した売掛金を使い込まれたり持ち逃げされたりするリスクが発生する分、売買手数料相場は高くなります。

売掛先に対して本当に債権が発生しているか、ファクタリング会社から売掛先に存在確認ができないことも、売買手数料が高くなる理由です。

2社間ファクタリングとは?仕組みや合法である理由をわかりやすく解説

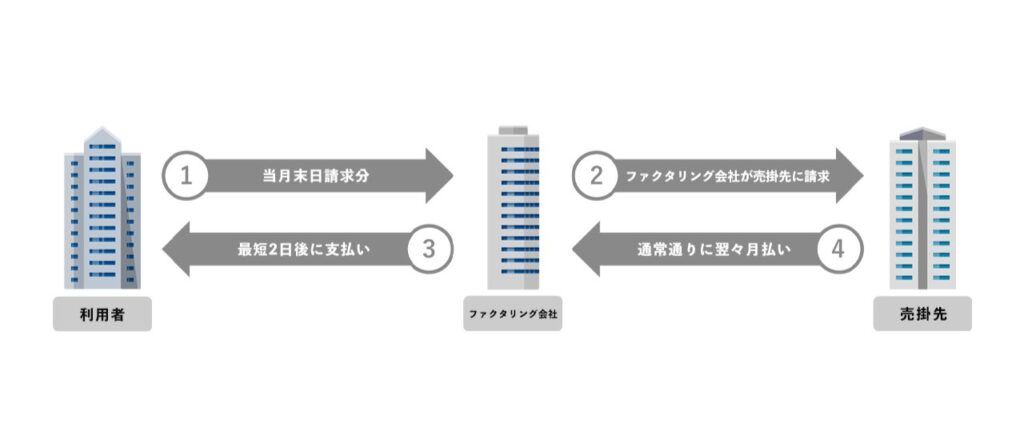

3社間ファクタリング

3社間ファクタリングの売買手数料は、2社間ファクタリングよりも安く、1~9%が相場です。

利用者とファクタリング会社だけでなく、売掛先も契約に関与するファクタリングであり、以下の流れで手続が進みます。

売掛債権を譲渡することについて、売掛先に伝え承諾を得ることが必要であり、売掛金も売掛先からファクタリング会社に支払われます。

回収した売掛金を利用者に使い込まれる恐れがないなど、ファクタリング会社のリスクも低いため、売買手数料は1%~9%が相場となり、2社間契約よりも割安に設定されます。

ファクタリングの売買手数料を抑える方法

売買手数料を抑えるために、次の方法を参考にファクタリング会社選びをしてください。

- 複数社から相見積もりを取得する

- 3社間ファクタリングで契約する

- 額面が大きい売掛金を選ぶ

- 売掛債権をまとめて売却する

- 信用力の高い売掛金を売却する

- 支払期日まで短い売掛金を選ぶ

- 利用歴のあるファクタリング会社を利用する

- 乗り換えで契約する

- キャンペーンを利用する

- オンラインサービスを利用する

- 債権譲渡登記を含む契約を選ぶ

それぞれ説明します。

ファクタリングの割引率とは?決める要素と抑えたい場合の対処法を解説

複数社から相見積もりを取得する

売買手数料は、ファクタリング会社独自の審査で決まります。

割合を引き下げてもらう交渉をするためにも、まずは売却予定の売掛金の相場を知りましょう。

そのためには、複数のファクタリング会社から相見積もりを取得し、比較・検討することをおすすめします。

公式サイトにもおおよその売買手数料は記載されていますが、売却する債権によって売買手数料は異なるため、相見積もりを取得したほうが安心です。

額面が大きい売掛金を選ぶ

できるだけ売買手数料を抑えたいのなら、額面の大きな売掛金を選びましょう。

たとえば、100万円の売掛金を2社間ファクタリングで現金化する際、売買手数料が10%で設定されれば、ファクタリング会社の受け取る金額は10万円です。

500万円の売掛金で同条件の契約においては、ファクタリング会社の受け取ることのできる売買手数料は50万円になります。

ファクタリング会社の事務的負担等は、売掛債権の額面の大きさに左右されないため、できるだけ金額の大きな売掛金を買い取ったほうが合理的です。

そのため、額面の大きな売掛金のほうが売買手数料を下げる交渉もしやすく、引き下げやすいと考えられます。

3社間ファクタリングで契約する

売買手数料を抑えたいなら、2社間ファクタリングではなく3社間ファクタリングで契約しましょう。

3社間ファクタリングでの契約は、売掛先に了承してもらえることが前提となるため、ファクタリング会社も安心して契約を結べる分、売買手数料は安く設定されます。

ただし、ファクタリング利用について快く承諾してもらえるのか、その後の取引などに影響しないか、様々な点を考慮しながら売掛先を選ぶことが必要です。

売掛債権をまとめて売却する

ファクタリング取引では、債権額に関わらず事務手続きにかかるコストはほぼ一定です。

そのため、複数の少額債権を個別に売却するよりも、ある程度まとまった金額の債権をまとめて売却する方が、1件あたりの事務コストを抑えられます。

10万円の債権を10件個別に売却するより、100万円分をまとめて売却する方が書類作成・審査・振込手続などの事務作業をひとまとめにできます。

総合的な負担を軽減できるため、売買手数料も下がりやすいと考えられます。

信用力の高い売掛債権を売却する

ファクタリングの審査では、売掛先の信用力が重視されます。

売買手数料を抑えたいなら、安心してファクタリング会社が売掛債権を買い取れるように、期日に確実に回収できる売掛金を売却しましょう。

支払期日まで短い売掛金を選ぶ

先にも説明したとおり、売掛先から売掛金が支払われる期間は、できるだけ短いほうが売買手数料は安くなりやすいといえます。

支払期日が長ければ売掛先の倒産などによる未回収リスクは高くなるのに対し、支払期日の短い売掛債権ならファクタリング会社も安心して契約できるからです。

保有する売掛金が複数あり、どれを現金化するか迷っているときには、支払期日の短い債権を選択すると売買手数料を下げてもらいやすくなります。

利用歴のあるファクタリング会社を利用する

ファクタリング会社の担当者と信頼関係を築くことで、売買手数料を抑えやすくなります。

審査では売掛先の信用度を重視するものの、利用者の信用度も最低限は加味されるからです。

信用度の判断にはファクタリング会社の担当者の意向が反映されることもあるため、良好な関係を築くようにしましょう。

乗り換えで契約する

すでに他のファクタリング会社で利用中の方が、新しいファクタリング会社へ乗り換えて契約する場合も、売買手数料は下がりやすいといえます。

他社の審査に通り、ファクタリング契約を結んでいる時点で、一定の信用力は担保されます。

乗り換えによる申し込みは、好条件でのファクタリング利用が実現しやすいためおすすめです。

キャンペーンを利用する

ファクタリング会社によって、売買手数料が割引になるキャンペーンを行っている場合もあります。

初回限定または乗り換え限定、期間限定など、キャンペーンの種類はファクタリング会社によって異なるため、確認するとよいでしょう。

ただし、キャンペーンで割引された売買手数料でも、他社よりも高めの設定のケースもあるため、相見積もりなどで比較することが大切です。

オンラインサービスを利用する

近年、ファクタリング業界でも、インターネットを経由するオンライン契約が増えています。

対面での契約と異なり、人件費や交通費等を削減できるため、売買手数料も安く設定されやすいと考えられます。

ただし、パソコン操作等が苦手な方や、不明な点などを直接、担当者から説明してほしい場合などは対面での面談による利用が安心です。

債権譲渡登記有の契約を結ぶ

ファクタリング会社の承諾を得て、債権譲渡登記有りの契約にすると、ファクタリングの売買手数料を抑えられます。

ただし、債権譲渡登記をすると、法務局で誰でも登記の確認ができます。

取引先の信用管理がよほど厳しくない限り、登記の確認をすることはほとんどないものの、ファクタリングの利用を知られるリスクはあるため、あまりおすすめはできません。

売買手数料の安いファクタリング会社10選

ファクタリングはスピーディさが魅力の資金調達方法といえますが、売買手数料が高いと手元に入金される額が少なくなります。

そこで、売買手数料が安く、有効な資金調達につながりやすいファクタリング会社を10社紹介します。

- PMG / ピーエムジー

- アクセルファクター

- SOKULA / ソクラ

- PAYTODAY / ペイトゥデイ

- うりかけ堂

- ファクタリングZERO

- ビートレーディング

- Next One / ネクストワン

- JPS / ジェーピーエス

- JTC

PMG / ピーエムジー

中小企業の経営者を支える

| サービス名 | PMGについて詳しく |

|---|---|

| 運営会社 | ピーエムジー株式会社 |

| 売買手数料 | 2%~ |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 50万~2億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 不要なプランあり |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 8:30-18:00(土日祝も営業) |

| 審査通過率 | 非公開 |

PMGでは、中小企業をサポートするためのサービスをご提供しています。ファクタリング(売掛金早期資金化)サービスもその内のひとつです。審査結果が30分でわかること、最短即日で入金可能というスピーディーな対応が可能です。翌営業日中に入金まで進めることもできます。

全国に10の拠点があるため、対面での相談がしやすく、財務支援などのファクタリング以外のサポートも実施。PMGはプライバシーマーク・ISO27001を取得しているため、情報セキュリティの面でも安心してご利用いただけます。

【PMGのポイント】

- 審査結果は最短30分でわかる

- 即日入金も可能(平日のみ)

- 情報セキュリティ面で安心して利用できる

アクセルファクター

“即日入金”を原則とする経営方針

| サービス名 | アクセルファクターについて詳しく |

|---|---|

| 運営会社 | 株式会社アクセルファクター |

| 売買手数料 | 2%~10%(売掛債権額によって変動) |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 30万円〜1億円 |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日 10:00~19:00 |

| 審査通過率 | 93% |

「アクセルファクター」は、株式会社アクセルファクターが運営するファクタリングサービスです。株式会社アクセルファクターの大きな特徴として、関東財務局ならびに関東経済産業局から認定を受けた経営革新等支援機関(豊富な専門知識や実務経験を持ち、中小企業に対して専門性の高い支援・技術を提供可能)であることがあげられます。

過去には「安心して利用できるファクタリングサービス」ランキング1位に選ばれた実力を持つサービスであるため、信頼性や安心感を重視する方は利用を検討してみると良いでしょう。

SOKULA / ソクラ

「どうすれば買い取ることができるか」という観点で審査

| サービス名 | SOKULAについて詳しく |

|---|---|

| 運営会社 | 株式会社アクセルファクター |

| 売買手数料 | 2〜15% |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 非公開 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則必要(省略可能) |

| 審査時必要書類 | 非公開 |

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日10:00〜19:00 |

| 審査通過率 | 93%超 |

「SOKULA」はファクタリング業界の大手である株式会社アクセルファクターが運営するサービスです。簡単かつ簡潔なファクタリングをモットーとしていて、原則即日入金(最短時間2時間)、売買手数料は2%からとなっています。SOKULAの審査通過率は93%超とファクタリング業界内でトップクラスです。

「買い取れるかどうか」ではなく「どうすれば買い取れるか」という観点から柔軟な審査を行う方針を持っているため、他社で一度断られたようなものでもまずは相談してみると良いでしょう。

PAYTODAY / ペイトゥデイ

90日後の請求書にも対応

| サービス名 | PAYTODAY(ペイトゥデイ)について詳しく |

|---|---|

| 運営会社 | Dual Life Partners株式会社 |

| 売買手数料 | 1~9.5% |

| 入金までの最短時間 | 最短30分 |

| 買取可能額 | 10万〜上限なし(無制限) |

| 2社間契約 | 〇 |

| 3社間契約 | × |

| 債権譲渡登記 | 不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日 10:00-17:00 |

| 審査通過率 | 非公開 |

Dual Life Partners株式会社が運営するPAYTODAYは、最大90日後まで、10万円以上の売掛債権(請求書)の買い取りができるサービスです。PAYTODAYの審査はAIが実施し、基本的に完全非対面で手続きが進行します。

また売買手数料は上限9.5%を超えないことから、他のファクタリング会社よりも良心的なところが魅力です。

これらのことから、法人に限らずスタートアップや個人事業主、フリーランスまで幅広い利用者がおり、申込額の累計は100億円を突破しています。

【PAYTODAYのポイント】

- 平日営業時間内なら最短30分で入金可能

- 売買手数料の上限設定あり(5%)

- 最⼤90⽇後の請求書の買取が可能

うりかけ堂

24時間365日対応・最短2時間で入金

| サービス名 | うりかけ堂について詳しく |

|---|---|

| 運営会社 | 株式会社hs1 |

| 売買手数料 | 2%~ |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 30万~1億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 非公開 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 24時間365日対応 |

| 審査通過率 | 92%以上 |

うりかけ堂は株式会社hs1が提供するファクタリング会社です。スピーディな対応を特徴としており、急ぎで現金を必要としている方に対して、最短2時間での入金が可能です。

審査通過率は92%の上、利用者の50%は個人事業主のため、法人でない場合にも利用しやすくなっています。

ファクタリングZERO

審査通過率96%以上

| サービス名 | ファクタリングZEROについて詳しく |

|---|---|

| 運営会社 | 株式会社スリートラスト |

| 売買手数料 | 1.5%~10% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 20万円~5,000万円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇(電話・WEB・郵送・対面) |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日・土曜9:00~19:00 ※WEB申し込みは24時間対応 |

| 審査通過率 | 96% |

ファクタリングZEROは、株式会社スリートラストが運営するファクタリングサービスであり、福岡県を拠点にサービスを展開しています。

ファクタリングZEROの特徴は、対面だけでなくオンラインでも契約ができる点です。WEB申込であれば24時間対応可能であり、最短で即日入金となるため、お急ぎの場合でもとても便利です。

対象地域は西日本限定となっていますが、その分売買手数料が業界最安水準であったり、法人だけでなく個人事業主も申し込めるなど、嬉しい特徴が多くあります。西日本地域で事業を経営している方は、まずはファクタリングZEROの申込を検討してみてもいいでしょう。

【ファクタリングZEROのポイント】

- 西日本の利用者におすすめ

- 審査通過率96%

- 土曜日も営業。日曜・祝日は休業。

ビートレーディング

取引先実績5.2万社 累計買取額1,170億円

| サービス名 | ビートレーディングについて詳しく |

|---|---|

| 運営会社 | 株式会社ビートレーディング |

| 売買手数料 | 2%〜12% |

| 入金までの最短時間 | 最短2時間 |

| 買取可能額 | 制限なし |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人・個人事業主 |

| 営業時間 | 平日9:30~18:00 |

| 審査通過率 | 非公開 |

申込から契約まですべてPCやスマホでオンラインで済ませられ、資金調達まで最短2時間とスピード感のある対応をしているため、急を要する場合には特に重宝するでしょう。

また売買手数料が2%から12%までと、幅が広いながらも上限が決められていることから、高額取引での利用を検討中の法人・個人事業主にもおすすめのサービスです。

さらにビートレーディングは、他のファクタリング業者に先駆けて、受注時の注文書をもとに資金調達を可能にする新しいファクタリングサービスの提供も始めています。

【ビートレーディングのポイント】

- 取引先実績2万社

- 平日営業時間内なら入金まで最短2時間

- 買取可能額に上限なし(無制限)

Next One / ネクストワン

法人専門のファクタリング会社

| サービス名 | Next One(ネクストワン)について詳しく |

|---|---|

| 運営会社 | 株式会社ネクストワン |

| 売買手数料 | 2社間:平均5%~10% 3社間:平均1.5%~4% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 30万円~無制限 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則必要だが相談可 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人のみ |

| 営業時間 | 9:00~19:00 |

| 審査通過率 | 96% |

Next One(ネクストワン)は、売買手数料5〜10%で利用できる法人向けのファクタリングサービスです。審査通過率は96%と高い水準で、審査に不安がある方でも安心して利用できます。

ノンリコースで償還請求権のない契約となっているため、万一債権が回収できなかった場合でも、利用者に支払い義務がない点は、利用者にとって安心できる特徴です。

JPS / ジェーピーエス

アフターサポートも充実

| サービス名 | JPSについて詳しく |

|---|---|

| 運営会社 | 株式会社JPS |

| 売買手数料 | 2~10% |

| 入金までの最短時間 | 最短即日 |

| 買取可能額 | 最大3億円 |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | 原則不要 |

| 審査時必要書類 |

|

| オンライン契約 | 〇 |

| 対象者 | 法人 |

| 営業時間 | 9:30 - 19:00 |

| 審査通過率 | 非公開 |

JTC

年商7,000万円以上の法人のみ対象

| サービス名 | JTCについて詳しく |

|---|---|

| 運営会社 | 株式会社JTC |

| 売買手数料 | 1.2%~10% |

| 入金までの最短時間 | 最短1日 |

| 買取可能額 | 100万円~上限なし(無制限) |

| 2社間契約 | 〇 |

| 3社間契約 | 〇 |

| 債権譲渡登記 | どちらでも可能 |

| 審査時必要書類 | 指定の申込書 |

| オンライン契約 | 〇 |

| 対象者 | 法人のみ ※年商7,000万円以上の企業のみ |

| 営業時間 | 8:30~19:00(土日対応可能) |

| 審査通過率 | 非公開 |

「JTC」は株式会社JTCが運営するファクタリングサービスで、10年以上の実績を持っています。利用条件は年商7,000万円以上の法人であることと、買取額100万円からという点です。また、初回利用時には対面での相談が必須となっているものの、難しい場合には相談に応じてもらえます。

JTCは、情報セキュリティの国際規格である「ISMS(ISO27001)」を取得していることから、安心感のある取引が可能です。実拠点が3店舗あるほか、土日・祝日の利用OK、全国出張可能と、多忙を極める中小企業にとって心強いサービスと言えます。

【JTCのポイント】

- 土日・祝日対応可能。

- 年商7,000万円以上の法人のみ対象

- ISO27001取得

注意したい違法業者の売買手数料の特徴

ファクタリングは、銀行融資のような手間や時間のかからない迅速性の高い資金調達の方法です。

売買手数料を抑えることができれば、中小企業や個人事業主にとって、利用しやすい手段となるでしょう。

しかし、法整備が十分ではない業界のため、以下に該当する契約を結ぼうとする違法業者に騙されないように注意が必要です。

- 消費税が発生している

- 相場を大きく上回る費用を請求する

- 架空費用が追加される

ファクタリングはやばい?適法性や悪徳業者と安全な業者の見分け方を解説

消費税が発生している

金融取引において債権の売買の手数料は非課税取引と定められているため、ファクタリング利用で発生する売買手数料にも消費税は課税されません。

万一、提案された見積書等を確認した際、売買手数料に消費税が課税されている場合は、何に対する税金なのか質問してください。

曖昧にごまかされたり説明されなかったりする場合は、悪徳業者の恐れが高いため契約は中止しましょう。

なお、債権譲渡登記が必要な場合において、登記申請は非課税であるものの、手続を依頼する司法書士の報酬は課税対象です。

ファクタリングに消費税はかからない?理由と根拠をわかりやすく解説

相場を大きく上回る費用を請求する

ファクタリングは貸金業ではないため、利用で発生する費用は利息ではなく、売買における手数料です。

そのため、貸金業法の縛りを受けるわけではなく、上限にも定めがありません。

基本売買手数料に、事務手数料や審査手数料などが含まれている場合もあれば、別途発生するファクタリング会社もあるため、確認が必要です。

上記を踏まえた上で、相場を大きく上回る割合の費用を請求される場合は、悪質な違法業者である恐れが高いといえます。

ファクタリングはやばい?違法業者と安心の優良業者の特徴を徹底解説

架空費用が追加される

ファクタリング契約では、「保証金」や「手付金」などの費用は発生しません。

売買手数料が相場よりも大きく下回るファクタリング会社と契約すると、本来、発生しない上記の費用を追加請求される恐れがあります。

債権額の半分を請求されることになりかねないため、十分に注意してください。

ファクタリングが違法ではない法的根拠|注意すべき悪質業者の見分け方

ファクタリングや売買手数料に関するQ&A

ファクタリングの利用や売買手数料について、特に多い疑問と回答は以下のとおりです。

売買手数料の上限は?利息制限法に適用される?

ファクタリングはお金を借りる方法ではないため、利息制限法や出資法は適用されません。

利息制限法とは、金銭の貸し借りにおける利息(金利)の上限を定めた法律です。

ファクタリングは、利用者と債権譲渡契約を結ぶ取引であるため、ファクタリング会社に貸金業の登録は必要ありません。

そのため、ファクタリングに利息制限法は適用されず、売買手数料にも法的な上限はないといえます。

ただし、償還請求権や買戻し請求権の付されたリコース契約によるファクタリングは融資とみなされます。

リコース契約を扱えるのは銀行や貸金業者のみであるため、貸金業登録をしていない業者が勧めてくる場合、実態のないヤミ金融業者の恐れもあるため注意してください。

利息制限法とは?上限のパーセントや計算方法などをわかりやすく解説

ファクタリングが貸金業ではない理由とは?関係しない3つの法規制を解説

分割払いはできる?

ファクタリングの利用において、回収した売掛金の支払いを、一括ではなく分割払いにすることはできません。

その理由として、ファクタリングは売掛金の売買契約を締結することで資金を調達する方法のため、会計上は前受金に該当するからです。

分割払いを認めれば、分割期間中に利息が発生することになるものの、貸金業者ではないファクタリングは利息を受け取れません。

ファクタリングと貸金は明確に区分されているため、貸金業の登録をしていない未登録業者が利息受け取れば、違法行為となります。

売買手数料の仕訳処理の方法と勘定科目は?

ファクタリング利用において、支払った売買手数料は、「売掛債権売却損」または「売上債権売却損」の勘定科目で処理します。

会計ソフトに勘定科目として設定されていない場合は、新規で登録するか、「支払手数料」や「雑損失」を使っても問題ありません。

一例ですが、2社間ファクタリングで売掛金100万円をファクタリング会社へ譲渡し、売買手数料10万円が差し引かれて、90万円が買取代金として普通預金に入金された仕訳処理は以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 90万円 | 未収入金 | 100万円 |

| 売上債権売却損 | 10万円 | – | – |

ファクタリングの会計処理で用いる勘定科目とは?種類と仕訳例を解説

まとめ

ファクタリング利用において、必ず発生するコストが売買手数料です。

有効な資金調達方法につなげるためには、売買手数料を決定づける要素や、費用の内訳などを理解した上で、できるだけ安いファクタリング会社を選ぶことが大切です。

売買手数料は、ファクタリング会社独自の基準に基づいた審査で決定されます。

ファクタリング会社の抱えるリスクが大きいと判断されれば売買手数料も高くなるため、未回収リスクの低い売掛債権を選ぶことをおすすめします。

なお、売買手数料をできるだけ安く抑えてファクタリングを利用したいときや、その他資金調達に関する悩みがあるのなら、お気軽にPMGまでご相談ください。

中小企業経営者向け!