売掛金とは、商取引において発生する未回収のお金のうち、1年以内に回収することが見込まれる債権です。

商取引をしていれば、会計処理において売掛金が発生します。

将来的に入金予定の債権ではあるものの、増えすぎると資金繰りは悪化し手元の資金をショートさせるリスクを高めます。

そこで、売掛金とはなぜ発生するのか、買掛金との違いや管理における注意点をわかりやすく解説します。

中小企業経営者向け!

売掛金とは

売掛金とは、商取引において発生する未回収のお金のうち、1年以内に回収することが見込まれる債権を処理するときの勘定科目です。

さらに詳しく売掛金について、以下の4つを説明していきます。

- 売掛債権の1つ

- 後払い代金を請求する権利

- 増えすぎるリスク

- 未収金との違い

売掛債権の1つ

売掛債権とは、商品やサービスの取引で、代金の支払を受ける権利のことです。

売上債権とも呼ばれ、取引先との信頼関係があって初めて成立する権利といえます。

売掛金も売掛債権の1つです。

後払い代金を請求する権利

商取引で取引が頻繁に行われると、取引のたびに代金の受け渡しをすることは、手続や事務処理に手間がかかります。

そこで、掛けによる信用取引が実行されることになり、1か月分など一定期間分をまとめて請求します。

その際に発生した未回収の代金を、請求する権利が売掛金です。

増加すぎるリスク

売掛金は後日入金予定の債権であるものの、売掛先の経営状態悪化により、債権回収できない恐れもあります。

そのため売掛先の支払い能力について、与信管理を徹底して行い、与信限度額を設定した上で見直しを行いながら取引を続けることが求められます。

回収までの期間が長い場合、その間に売掛先が倒産したり経営難に陥ったりするリスクも高くなるため、回収におけるサイトの見直しも必要となるでしょう。

未収金との違い

売掛金は本業により発生したまだ回収していない代金であるのに対し、「未収金」は本業以外の取引で発生した未回収分です。

どちらもまだ回収していないお金ですが、発生した理由が異なります。

たとえば本業とは別で不動産投資による家賃収入を得えている場合、まだ入金のない賃料は未収金として扱います。

買掛金とは

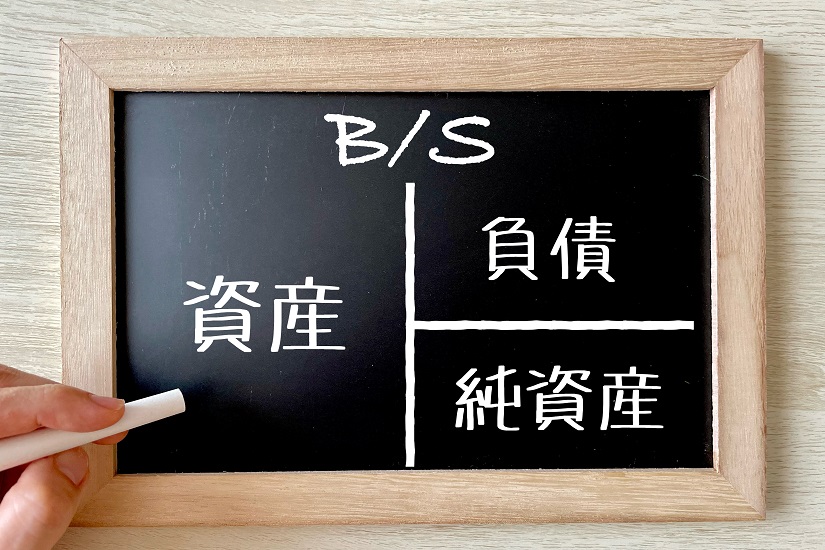

売掛金が代金を回収する権利であるのに対し、「買掛金」は代金を支払う義務を意味する勘定科目です。

買掛金は、取引先から商品を仕入れたものの、その支払いは後日であるときに発生します。

商品やサービスの購入代金を支払う義務であり、貸借対照表では「負債」の1つとして含まれます。

代金を支払う義務であれば、買掛金が多いことは資金繰りの上で悪いことと考えがちです。

しかし実際に現金が流出するまで一定期間設けられていることから、悪いこととは言い切れません。

売掛金の入金よりも買掛金の支払いは先に発生するため、買掛金が増えすぎれば後払い代金の支払い負担が増えます。

そのため現金の入出金や売掛金とのバランスを考慮した上で仕入れることも大切です。

売掛金・買掛金の仕訳方法

現金で販売し売上を計上するときには、次のように一度で処理が完了します。

借方 現金 / 貸方 売上

しかし売掛金と買掛金を使った仕訳は、一度で処理が完了しないことに注意しましょう。

そこで、次の2つに分けてそれぞれの仕訳方法を説明していきます。

- 売掛金の仕訳方法

- 買掛金の仕訳方法

売掛金の仕訳方法

たとえば商品10万円を掛けによる取引で販売したときには、先に次の売上計上の仕訳で処理します。

借方 売掛金10万円 /貸方 売上10万円

売掛金は資産のため借方、売上は収益のため貸方に記載します。

この売掛金が売掛先から期日に普通預金へ入金されたときの仕訳は次のとおりです。

借方 普通預金10万円 /貸方 売掛金10万円

売掛金が入金されたため、貸方に売掛金を記載して消失させます。

なお、先の商品10万円入金の際に、振込手数料550円を含めた金額(振込手数料を自社が負担する場合)となっていたときの仕訳は次のとおりです。

借方 売掛金 9万9,450円 / 貸方 売上 10万円

支払手数料 550円

また、売掛先が倒産したことにより、売掛金を回収できなくなったときには次の仕訳処理となります。

借方 貸倒損失 10万円 / 貸方 売掛金 10万円

売掛金が回収不能となったときには、国税庁の定める条件で「貸倒損失」で処理します。

買掛金の仕訳方法

たとえば10万円の商品を掛け取引により仕入れ、その代金は後払いという場合は次の仕訳処理となります。

借方 仕入 10万円 / 貸方 買掛金 10万円

「仕入」は費用勘定のため借方、「買掛金」は負債のため借方に記載します。

上記の買掛金を支払期日に取引先に現金で支払った場合には、次の仕訳で処理します。

借方 買掛金 10万円 / 貸方 現金 10万円

また、取引先が仕入先で買掛金が発生しているものの、販売先でもあるため売掛金も発生していれば、承諾を得て買掛金と売掛金を相殺できます。

その場合の仕訳は以下のとおりです。

借方 買掛金 10万円 / 貸方 売掛金 10万円

売掛金が増減する理由とは

売掛金は貸借対照表の「資産の部」、買掛金は「負債の部」に記載される勘定科目です。

資産には将来プラスとなる科目が該当するため、売掛金も含まれます。

反対に買掛金は、将来お金が流出するため負債として扱います。

そのため売掛金が回収できなくなれば、資産の部からマイナスし、「貸倒引当金」で売掛金を区別します。

売掛金が増える理由として次のことが挙げられます。

- 業績が上昇傾向にあるため売上に連動し売掛金も増えている

- 売掛金を回収していないため残ったままの状態

反対に売掛金が減少している原因としては次のことが関係しています。

- 売上が減少している

- 事業規模を縮小した

- 現金収入など売掛金を発生させない取引が増えた

業績が上がれば売上も増えるため、その取引が掛けによるものであれば売掛金も増えます。

ただ、売掛先から売掛金を回収できていないときにも売掛金は残ったままです。

この場合、回収できなくなる前に入金が滞っている売掛先に催促することが大切といえるでしょう。

代金が入金されれば売掛金は減少し、前年度よりも売掛金が減っているときには売上低迷などが考えられるため、戦略の見直しなども必要です。

売掛金管理で注意したいこと

商取引は一般的に掛けによる取引のため、売掛金を使う仕訳は一般的といえます。

しかし、売掛金は発生したまま放置し、適切に管理しなければ回収できなくなる可能性があります。

売掛金回収が滞ればキャッシュフローも悪化するため、適切に管理することが必要ですが、特に次の2つには注意しておいてください。

- 消滅時効を過ぎると回収できない

- 不良債権化させないための催促も必要

それぞれ説明します。

消滅時効を過ぎると回収できない

実は売掛金にも時効というものが存在しています。

以前まで、消滅時効期間は売掛金の種類によって異なっていました。

たとえば宿泊料や飲食料は1年、卸売や小売による商品の代価などは2年、工事施工の代金は3年などです。

しかし、短期消滅時効の規定は、職業ごとの時効期間を定める合理性が認められないことや、複雑でわかりにくいなどの批判が多かったため、2017年の民法改正で廃止されています。

現在の消滅時効期間は統一され、以下のうち早いほうが適用されます。

- 債権者が権利を行使できると知ってから5年

- 債権者が権利を行使をできるときから10年

売掛金の消滅時効期間は、業種に関わらず、原則5年であると理解しておくとよいでしょう。

不良債権化させないための催促も必要

売掛金は取引先の業績が悪化することなどで、回収できなくなる恐れが高くなります。

未入金のまま放置されると、不良債権に変わる可能性も否定できないため、毎月適切な管理を行い催促などの手続も必要です。

取引先ごとに売掛金管理台帳を作成した上で、回収に関しての取り決めが守られているか確認しましょう。

入金までに遅れが生じている場合は、与信枠などの見直しも必要です。

取引先の破綻で連鎖的に自社に影響が及ぶとも考えられるため、連鎖倒産しないためにも売掛金は適切に管理してください。

まとめ

売掛金を発生させる掛け取引はいろいろな業界で扱われていますが、日本の商取引では一般的です。

増えすぎればキャッシュフローを悪化させ、未回収となるリスクを高めます。

回収不能や長期滞留のリスクを未然に防ぐためにも、徹底した売掛金管理と売掛先の与信管理を行いましょう。

また、買掛金の支払いは売掛金の入金よりも先に発生します。

この入出金のズレが資金繰りを悪化させる要因となるため、前倒しで回収できるファクタリングなどをうまく活用し、資金繰り改善を目指すことをおすすめします。

中小企業経営者向け!