事業で利益が出ていても、手元資金が不足していると、仕入先や従業員に対して支払いができずに倒産してしまいます。

このように、利益が出ているのにもかかわらず倒産してしまうことを、黒字倒産といいます。

しかし黒字倒産のリスクは、資金繰りを管理することで回避することが可能です。

この記事では、資金繰りとは何か、キャッシュフローとの違いや黒字倒産になる仕組みについて解説しています。

中小企業経営者のみならず経理や財務担当が理解し、押さえておくべき内容なので、該当する方はぜひ最後までご覧ください。

中小企業経営者向け!

資金繰りとは

事業の収入と支出を管理して、資金の過不足を調整することを資金繰りといいます。なぜ資金繰りが必要なのでしょうか?

信用取引を行っている場合、3月売上分の入金が、4月や5月など後日になることがあります。

また仮に200万円の設備を導入して現金で支払ったとしても、一定の要件を満たす設備は減価償却費として、数年にわたって費用計上しなければなりません。

このように、実際に売上が発生したタイミングと売上への対価が支払われるタイミング、あるいは実際に物品を購入したタイミングと経費として計上するタイミングにズレが生じるため、会計上の利益と手元の現金が一致しないことがあります。

そのため会社の収支を定期的に確認しておかないと、会計上利益が出ているのに現金がないということが起こり得るのです。

以下、資金繰りの定義や重要性、キャッシュフローとの違いについて解説します。

資金繰りの定義と重要性

資金繰りによって、資金が必要なタイミングが把握できるため、事業における資金不足を防ぐことができます。

事業者間の取引が増えてくると、売上や仕入れが発生するたびに代金を決済するのではなく、半月分や1カ月分などまとめて決済する信用取引(掛取引)をするのが一般的です。

しかし信用取引では、取引先からの入金が後日になるため、会計上利益が出ていても、実際には現金が手元にないという状態が起こり得ます。

この時点で、仕入先や従業員の給与などの支払い日が来ても、十分な資金があれば支払いはできるでしょう。

しかし資金が不足していると、支払いができず倒産してしまいます。

資金繰りで会社の収支を把握しておけば、資金が不足する時期が確認できるため、事前に資金調達をするなどの対策が立てられます。

また、普段から資金繰りを定期的に金融機関に報告しておくことも大切です。

金融機関としては、困ったときに急に相談に来られても適切な対処はしにくくなります。

しかし定期的に内容を確認していれば、資金不足の兆候が確認できる上に対策を立てやすくなり、安心できるのです。

資金と利益の違い

資金繰りの重要性を理解するために、資金と利益の違いを確認しておきましょう。

資金とは事業を行う上で、すぐに利用できるお金を指します。具体的には、現金・普通預金・当座預金などがあります。

一方、利益とは収益から経費を引いた金額、つまり事業で得た「もうけ」のことです。

会計上は利益が発生しても、入金されるまでは使えないため、すぐに利用できる資金とは異なります。

また事業において、利益は以下の5つに分類されます。

資金と利益は異なりますが、利益の増加は資金繰り改善につながるため、各利益の特徴も押さえておきましょう。

- 売上総利益(粗利)・・・売上から仕入などの原価を引いたもの

- 営業利益・・・売上総利益から人件費や賃料、光熱費などの販売管理費を引いたもの

- 経常利益・・・営業利益に対し本業以外の収益を加算、費用を減算したもの

- 税引前当期純利益・・・経常利益に災害や固定資産の売却など、一時的な収益や損失を加味したもの

- 当期純利益・・・税引前当期純利益から各種税金などを差し引いたもの

資金繰りとキャッシュフロー

資金繰りとキャッシュフローは混同しがちですが、両者は把握する目的が異なります。

資金繰りは将来のお金の出入りを把握するもの、キャッシュフローは過去のお金の増減を表したものです。

キャッシュフローの基本的な考え方や、作成する目的、資金繰り表との違いについて詳しく解説します。

キャッシュフローの基本概念

キャッシュフローとは、会社に入ってくる現金と出ていく現金の流れのことです。

事業で利益が出ていても、手元に現金がなければ取引先に買掛金などの支払いができず、信頼を失ってしまいます。

最悪の場合、倒産に至るかもしれません。

このように会計上は利益が出ていても、運転資金の不足で支払いができずに倒産することを「黒字倒産」といいます。

決算書の賃借対照表や損益計算書だけでも、会社の経営状態は把握できますが、現金の流れが把握できません。

したがって黒字倒産のリスクを回避するためには、これら2つの財務諸表に加え、キャッシュフローを把握する必要があるのです。

キャッシュフローは以下の計算式で算出をします。

キャッシュフローを把握することで、ある一定期間でどれだけ事業における現金が増減し、現在どれくらい残っているかが明確になります。

|

キャッシュフロー = キャッシュイン - キャッシュアウト キャッシュイン・・・会社に入ってくる現金など

|

キャッシュフロー計算書について詳しく知りたい方は、こちらの記事を参考にしてください。

キャッシュフローとは?分析で使用する計算書のあらわすことと区分を紹介

キャッシュフロー計算書の基本

キャッシュフロー計算書を作成してキャッシュフローを把握すれば、会社の現金の流れが把握できます。

しかし、何が原因で現金が増減しているのかが分からなければ、対策が立てられません。

そこで、企業活動によるキャッシュフローは、営業活動・投資活動・財務活動の3つに分類します。

さらに営業活動によるキャッシュフローと、投資活動によるキャッシュフローを合計して算出するフリーキャッシュフローで、手元資金の余力を判断することも可能です。

フリーキャッシュフローがプラスであれば手元資金に余裕があり、マイナスであれば余裕がないと判断します。

| 営業活動によるキャッシュフロー | 本業による現金の増減 |

| 投資活動によるキャッシュフロー | 有価証券や設備などの投資による現金の増減 |

| 財務活動によるキャッシュフロー | 融資、出資などによる現金の増減 |

キャッシュフロー計算表は資金繰り表と同様、現金の流れを把握するものですが、以下の3つの違いがあります。

- 時系列の違い

- 作成する期間の違い

- 重視する項目の違い

資金繰り表とキャッシュフロー計算書の違いについて詳しく知りたい方は、こちらの記事を参考にしてください。

資金繰り分析とは?重要である理由や資金繰り表・決算書による方法を解説

資金繰りとキャッシュフローの違い

キャッシュフローについて理解をすると、資金繰りと何が異なるのかが分からないという方もいるでしょう。

資金繰りとキャッシュフローは以下の2つの点で異なります。

- 焦点の違い

- 用途の違い

資金繰りは、短期的な将来を予測し、資金ショートを防ぐことが目的です。

そのため資金繰りは、現時点における売上の入金予定や仕入れ、経費、未払金の支払いといった資金の入出金予定を管理します。

一方、キャッシュフローは過去の会計データに基づいて作成され、中長期的な視点から企業の現金の動きを評価することが目的です。

両概念の経営における役割

資金繰りによって現金などの流れが把握できて、不足が明らかになったら、どのように資金を調達するのか、何に使うかを決めていきます。

選択した資金調達方法が返済を要するものである場合は、調達にかかるコストがどれくらいで、返済原資をどのように準備をするかを検討することで、再度資金不足に陥るリスクも軽減できます。

キャッシュフローでは、フリーキャッシュフローから自社の余裕資金がどれくらいあるか把握することもできますが、企業の現状を確認して来期の実現可能な目標を設定するなど、中長期的な経営判断をするときにも役立ちます。

例えば営業キャッシュフローがマイナス、投資キャッシュフローがプラス、財務キャッシュフローがマイナスとなっているときは本業が赤字で、資産売却で借入金を返済している状態です。

そのため売却できる資産があるうちに、本業を立て直さなければならないといった経営課題が見えてきます。

資金繰りが悪化する原因

今は赤字経営でなくても、自社の資金繰りが悪化している状態を放置しておくと、いずれ資金がショートするため、すぐに問題点を洗い出して改善しなければなりません。ここでは資金繰りが悪化する主な原因を5つ紹介します。

売上と回収のタイミングのズレ

取引先と信用取引をしているような場合、商品やサービスを提供してもすぐに代金を受け取れません。

つまり売上と回収にズレが生じていると、資金繰りが悪化する原因になります。

仮に5月に商品を販売して、取引先からの支払いが6月末となっているにもかかわらず、6月上旬に仕入先への支払いがある場合、現金が枯渇していると仕入先への支払いができません。

なお売上と回収のタイミングがズレていて、資金繰りが悪化しそうなときは、PMGのファクタリングが役立ちます。

ファクタリングとは、ファクタリング業者に売掛金を売却して、取引先の入金日よりも早く資金化できる資金調達方法です。即日買取も可能な場合があるため、検討してみるとよいでしょう。

過剰在庫や設備投資の影響

在庫を抱えている状態は、仕入代金だけを支払っていて、売上につながっていない資産ということです。

過剰に在庫を抱えると、資金繰りの悪化につながりやすくなります。

また在庫管理コストが増加する上、在庫処分のために安値で売却すれば利益が減少してしまいます。

設備投資も事業規模に見合っていない金額を投じると、回収が長期化したり、毎月の返済負担が大きくなったりして資金繰り悪化の原因となるため注意が必要です。

借入金の返済負担

金融機関などからの借入金が増加すると、その分返済額も増加し、資金繰り悪化につながりやすくなります。

返済すべき資金が増えるほど、売上に対して手元に残る資金は少なくなるため、注意が必要です。

株式会社PMG Partnersでは、資金繰り改善の相談も承っています。

課題抽出から解決までお手伝いできるため、相談内容がまとまっていない経営者の方も、まずは気軽にご相談ください。

経営者に最も頼られるパートナーへ 株式会社PMG Partners

資金繰りと黒字倒産の関係

損益計算上は黒字であるにもかかわらず、資金繰りが悪化して倒産する可能性があります。

なぜなら損益計算書は、1事業年度における損益は把握できますが、資金繰りを把握することができないためです。

以下、黒字倒産と資金繰り悪化の仕組みについて解説します。

黒字倒産のメカニズム

事業活動で商品やサービスを提供すれば対価として代金を受け取りますが、信用取引をしていると、実際に代金が入金されるのは提供した月の翌月や翌々月などになります。

しかし企業は、並行して金融機関への返済や手形の支払い、仕入先や従業員への給与の支払いなどもしなければなりません。

取引先から商品やサービス代金が入金される前に支払いの時期が来ると、支払いができなくなり、倒産してしまいます。

また借入金が多すぎると、黒字であっても返済負担が増えて手元の現金が徐々に減っていき、最終的にさまざまな支払いに充てるための現金が枯渇するケースもあります。

資金繰りを改善・安定させる方法

資金繰りを改善・安定させるには、売掛金を早く入金してもらう、在庫管理の適正化、支払サイトの見直しなどの方法があります。

また、さまざまな資金調達方法があるため、それぞれの特徴を理解して自社に合ったものを選ぶことも大切です。

売掛金回収の効率化

取引代金の締め日から売掛金が回収までの猶予期間のことを、「支払サイト」といいます。

例えば「月末締め・支払いサイト30日」の場合、取引先は3月1日から3月末日までの代金を、4月末日までに支払うことになります。

「支払サイト60日」であれば、支払期日は5月末日です。

つまり商品やサービスを提供した側からすると、支払いサイトが長い取引ほど、資金が枯渇するリスクが高いことになります。

資金繰りを改善するためには、極力支払いサイトを早めてもらうよう、取引先に交渉してみましょう。

クレジットカードやでんさい(電子記録債権)など、回収方法を多様化する方法も効果的です。

また締め切りよりも早く現金化したいときは、ファクタリング業者に請求書などの売掛金を買い取ってもらう方法もあります。

ファクタリングについて、詳しくは適切な資金調達手段の選択チャプターで説明します。

在庫管理の最適化

過剰在庫がある場合は、在庫管理の適正化を図りましょう。

ただし在庫を絞るほど管理コストが下がり、資金繰りは改善しますが、過剰に絞り過ぎると欠品でお客様の信頼を損ないかねません。

在庫は極限まで絞るのではなく、適正な水準を保つことが大切です。

在庫管理を適正化する方法としては、取扱商品を絞る、仕入先にリードタイムを交渉するといった方法があります。

取扱商品を売れ筋に絞れば、在庫数量の把握がしやすくなるため、過剰在庫を抱えるリスクが下がります。

逆に万人受けしようとして多くの商品を取り扱っていると、いつまでも売れない商品在庫(滞留在庫)が増えてしまいがちです。

またリードタイムとは、発注から商品の入庫までにかかる時間のことです。

リードタイムが短いほどスピーディに商品が入庫されるため、自社で滞る在庫の量を減らせます。

支払いサイトの見直し

仕入先に対しては、支払いサイトを延ばしてもらう方法もあります。

仕入先への支払いサイトが長いほど、手元資金の減少を先送りできるため資金繰りの改善につながります。

すぐに受け入れてもらえない可能性もあるため、最初は45日、60日と段階的にアプローチしていきましょう。

ただし、自社都合ばかりで交渉すると、仕入先から嫌われる可能性もあります。

業界の標準的な支払いサイトを調査して、それをもとに交渉するなど事前準備をした上で取り組むことが大切です。

適切な資金調達手段の選択

さまざまな資金調達方法がありますが、それぞれ調達コストや調達までにかかる時間に特徴があります。

各資金調達手段の特徴を理解して、自社に合ったものを選択することで、資金繰り改善につながります。

主な資金調達手段およびどのようなケースに向いているかを見ていきましょう。

銀行融資

資金が必要になる時期まで時間的な余裕があり、借入時の金利を抑えたい。希望する資金調達額が大きい。

政府系金融機関からの融資

創業初期の事業者で、借入時の金利を抑えたい。

ノンバンク

利息負担が大きくても、すぐに資金調達をする必要がある。

リース

設備の導入をしたいが、銀行融資の審査に通らない。

担保ローン

不動産など担保となる資産を差し入れて、金利・借入限度額などについて有利な条件で資金調達をしたい。

ファクタリング

売掛金がある。赤字決算で銀行融資を受けるのが難しい。急いで資金調達をする必要がある。

ピーエムジー株式会社のファクタリングは、審査から見積もり提示まで最短20分、送金まで最短2時間で対応可能です。急ぎで資金調達が必要な方は、ピーエムジー株式会社までお問い合わせください。

クラウドファンディング

事業実績がなく銀行融資が利用しにくい。資金調達をしながら、自社商品のアピールにもつなげたい。

資金繰り表の作成方法・フォーマット・項目

資金ショートによる黒字倒産を回避するためには、手元資金の状況を管理することが大切です。

資金繰り表を作成すれば、資金不足となる状況を予測できるようになります。

ここでは資金繰り表による資金の管理方法と、おすすめの資金繰り表フォーマットを紹介します。

短期・中長期資金繰り表の違い

資金繰り表は日次、月次、年次など短期で作成されるものだけでなく、中長期(3~10年程度)で作成するものもあります。

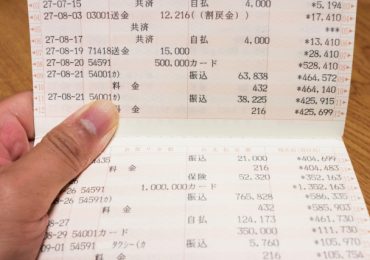

最も一般的なのは月次の資金繰り表で、現金売上や売掛金の回収状況、支出などを時系列に記載していくことで、月ごとの資金の増減を確認できます。

将来、資金繰りが厳しくなる時期が訪れることが確認できるため、早めに対策が立てられるでしょう。

また中長期的な資金繰り表は、「資金繰り悪化を招いている支出の原因は何か?」「経常収支を改善するにはどうしたらよいか?」といった経営方針を策定するときに役立ちます。

資金繰り表の基本フォーマット

取引先ごとの条件を把握していれば、資金繰り表は自身で作成することもできます。

しかし項目を細かくしすぎても、忙しくなると使わなくなる可能性があるため、シンプルなものがおすすめです。

難しいときは前月繰越しや収入、支出、翌月繰越しを記載するだけでも、大まかな内容は把握できます。

資金繰り表のフォーマットはさまざまなサイトで入手できますが、株式会社ピーエムジーのサイトでもご用意していますので、ぜひご利用ください。

資金繰り悪化時の緊急対応策

どれだけ資金繰り表で資金を管理していても、売掛先の倒産や新型コロナの感染拡大など不測の事態が起こり、資金繰りが悪化することもあるでしょう。

ここでは、緊急時に利用できる資金調達方法について解説します。

ノンバンク

ノンバンクとは、預金や為替業務を行わず、貸付業務に特化した金融機関を指します。

ノンバンクの特徴は、審査にかかる時間が短い傾向があるため、早ければ即日融資を受けられるなど、迅速な資金調達ができる点です。

金融機関によっては申し込みから借り入れまで、Web完結で利用できるケースもあります。

Web完結で申し込める金融機関であれば、店舗まで足を運んだり、面談したりする必要がありません。

また銀行融資に比べて利用しやすく、赤字決算でも利用できる可能性があります。必要書類が銀行融資に比べて少ない点もメリットといえるでしょう。

ただしノンバンクは銀行融資に比べて、金利が高めに設定されています。

そのため多額の借り入れをすると、返済負担が増え、資金繰り悪化につながる可能性があります。

クレジットカード

クレジットカードにキャッシング枠が設定されている場合、キャッシング枠の金額の範囲内でお金を借りることができます。

クレジットカードを申し込んだときに、キャッシング枠も設定している場合があるため確認してみましょう。

クレジットカード枠が設定されていれば、お金を借りる際、改めて審査を受ける必要がありません。

そのためキャッシング枠が設定されていれば、最もスピーディに資金が調達できる方法といえます。

ただしキャッシング枠が設定されていなければ、改めて審査を受ける必要があります。

またクレジットカードのキャッシング枠の上限はあまり大きくないため、多額の資金が必要なケースには向いていません。金利が高い点も、注意が必要です。

ファクタリング

ファクタリングとは売掛金をファクタリング業者に買い取ってもらい、売掛金の入金期限よりも早く現金化できる資金調達方法です。

ファクタリング業者によっては、即日資金調達もできます。

ファクタリングは売掛金の譲渡であり、融資ではありません。

またファクタリングは取引先から売掛金が入金されたら、その売掛金をファクタリング業者に返済をする取引です(二社間ファクタリングの場合)。

そのためファクタリングは、利用者よりも取引先の売掛金の信頼性が重視される傾向があります。

一般的な融資の審査に通過するのが難しいときは、ファクタリングを検討してみましょう。

ただしファクタリングは一般的な資金調達方法の中でも、売買手数料が高めです。

株式会社ピーエムジーはファクタリングの業界最大手であり、低い売買手数料での買い取りを実現しています。

ファクタリングで実際に調達できる金額は、買い取り額から売買手数料を差し引いた金額になるため、売買手数料が安ければそれだけ多くの資金を調達できることになります。

審査から見積もり提示までにかかる時間は最短で20分、契約から送金まで最短2時間で対応可能です。

また一度利用した方が再度利用してくださる割合は96%と、高いリピート率を誇ります。

スピーディに資金を調達したい方は、株式会社ピーエムジーのファクタリングをご検討ください。

まとめ

資金繰りによって事業の収支を管理しておけば、資金ショートによる黒字倒産を防げます。

資金繰りはキャッシュフローと混同しがちですが、資金繰りは将来のお金の出入りを把握するもの、キャッシュフローは過去のお金を把握するものという違いがあります。

資金繰りが悪化する原因が分かれば、それに応じた対策を立てることで、資金繰りを改善し、事業を長期にわたって継続していくことができるでしょう。

しかし長く事業を継続していれば、取引先の倒産や新型コロナの感染拡大など、不測の事態が発生して、資金繰りが苦しくなる時期が訪れるかもしれません。

緊急時に利用できる資金調達方法として、ノンバンク・クレジットカード・ファクタリングという選択肢も確認しておくと、いざというときに役立つでしょう。

中小企業経営者向け!