法人税とは、事業活動において得た所得に対して課税される税金であるため、滞納せず法定納期限内に納めることが必要です。

決められた法人税の期限までに申告・納税せず、滞納してしまった場合には、様々な影響が及び、事業継続も難しくなる可能性があります。

そこで、法人税を滞納するとどうなるのか、その影響や差押えを回避するための方法について解説していきます。

中小企業経営者向け!

法人税とは

法人税とは、法人の事業活動により得た所得に対し発生する税金です。

納めなければならない税金には、国税(国に納付)と地方税(都道府県や市町村に納付)に分けることができますが、法人税は国税に含まれます。

なお、法人が納める税金には、法人税以外にも地方税に含まれる法人住民税と法人事業税があり、3つの税金をまとめて「法人税等」とします。

法人税の課税対象となる所得は、売上などの収入から売上原価・費用などを差し引いて計算します。

|

所得 = 益金(売上収入・売却収入など) - 損金(売上原価・販売費・損失費用など)

|

上記の益金と損金は法人税法における考え方であるため、会計上の収益や費用と金額が一致するとは限りません。

実務上、収益から費用を引いた利益に対し法人税法に基づく税務調整で、課税対象となる所得が計算されます。

法人税滞納で発生する影響

法人税の申告期限は、事業年度終了日翌日から2か月以内です。

そのため決算日翌日から2か月以内に申告し、納めなければなりません。

決算日として指定されていることが多いのが3月31日ですが、この場合の法定納期限は5月31日です。

もしも法定納期限に法人税を納めることができず、滞納してしまった場合には次のような影響を受けます。

- 延滞税が発生する

- 税務調査の対象になる

- 社会的信用力が低下する

- 銀行融資を受けられなくなる

- 財産差押えで事業が停止する

それぞれ説明します。

延滞税が発生する

法人税を滞納すると、延滞税が発生します。

決算日翌日から2か月以内に申告・納税が必要となるため、期限を1日でも過ぎれば滞納として扱われます。

そのペナルティとして発生するのが「延滞税」であり、税負担が通常よりも大きくなります。

|

延滞税 = 本税額 × 税率 × 延滞期間

|

上記計算式に適用される税率は、納付期限翌日から2か月以内は「7.3%」と「特例基準割合+1%」のいずれか低い割合です。

納付期限翌日から2か月を超えた場合には、「14.6%」と「特例基準割合+7.3%」のいずれか低い割合が適用されます。

税務調査の対象になる

法人税を滞納すると、税務調査の対象になります。

事業により発生した所得に応じて課税されるのが法人税であるため、たとえば利益が多く出ているのに隠しているのではないか、といった調査が実施されます。

また、滞納した税金回収に向けて、財産を差し押さえるための準備として、経営者の情報も調査の対象です。

調査した結果、差押えが難しいと判断された場合には強制捜査が入る可能性もあると留意しましょう。

社会的信用力が低下する

法人税を滞納すると、社会的信用力が低下します。

本来納めなければならない税金を支払わず、仮に預金が差し押さえられれば取引銀行に知られることになり、設備や建物などが差し押さえられれば取引先に知られます。

関係者に法人税滞納の事実を知られて社会的な信用を失えば、イメージダウンや顧客離れなど厳しい状況に追い込まれる恐れがあります。

銀行融資を受けられなくなる

法人税を滞納すると、銀行融資を受けることができなくなります。

滞納により預金を差し押さえられるなど、取引銀行に事実が伝わることになれば、信用力も低下し融資審査にも通りません。

新規融資はもちろん追加融資も断られ、資金調達手段を失う可能性が高くなるでしょう。

財産差押えで事業が停止する

法人税を滞納すると、財産が差し押さえられて事業が停止します。

滞納処分により差押え対象となる財産は、現預金・不動産・売掛債権などの資産です。

現預金が対象になれば、取引銀行に差押えの事実を知られることになり、手元の現金も失います。

工場や事務所、設備や機械などが差押え対象の場合、生産基盤の停止で事業継続が厳しくなります。

売掛債権が対象の場合でも、取引先に法人税滞納とそれによる差押えの事実を知られるため、信用を失いその後の取引に影響が出ると考えられます。

法人税滞納から回収までの流れ

法人税を滞納してしまうと、すぐに財産を差し押さえられ税金回収に充てられてしまうわけではなく、一定の手順に従い手続が進みます。

そのためできるだけ早い段階で差押えを回避することが必要ですが、具体的に次の流れで手続が進みます。

- 督促状の発送

- 電話・書面・訪問による勧告

- 税務調査の実施

- 財産の差押え

- 財産換価による支払い

それぞれ説明していきます。

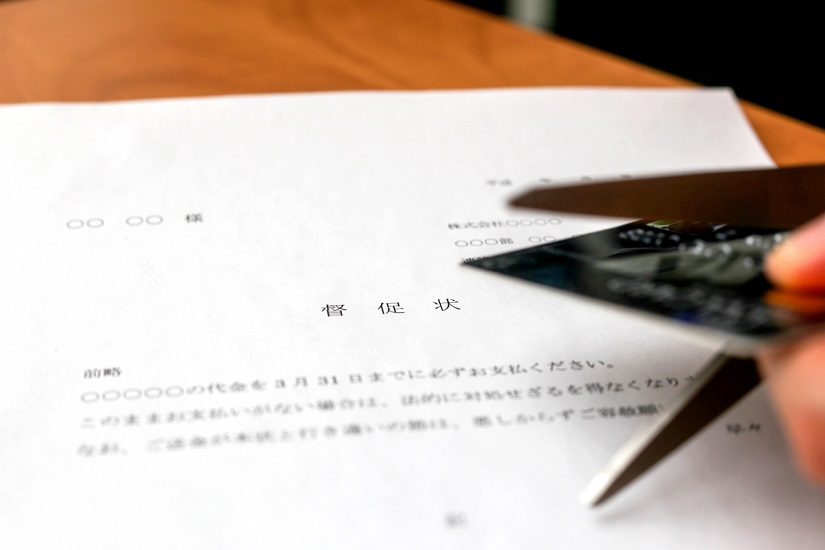

督促状の発送

法人税滞納から回収までの流れとして、まずは督促状が発送されます。

督促状は税金を納めるように促すための書面であり、納付期間から1か月程度(50日以内)の滞納で督促状が送付される流れです。

電話・書面・訪問による勧告

法人税滞納から回収までの流れとして、電話・書面・訪問による勧告が挙げられます。

督促状が届いても申告や納税がなく、無視していると電話・書面・訪問により勧告を受けます。

なお、督促状の送付以外の勧告は税務署に義務付けられていることではないものの、滞納分を支払ってもらうために行われます。

税務調査の実施

法人税の督促や勧告と並行して、税務調査も実施されます。

法人名義の預貯金・株式・不動産・債権などの財産に関して調査を行いますが、これは財産の差押えを目的とする調査も含みます。

財産の差し押さえ

督促状を送付したり勧告したりという手続を踏んでも、法人税が納められず放置していると、いよいよ財産を差し押さえられます。

国税徴収法による強制執行は、督促状発行日から10日経過段階で滞納分が完納されていないとき、行うことができるとされています。

税金の差し押さえは、借金を返済しない場合と異なり、裁判による勝訴など確定判決は必要なく、すぐに実行できます。

仮に預貯金が差し押さえられてしまうと支払いができなくなり、不動産を差し押さえられれば事業活動ができなくなるなど、いずれにしても事業を続けることが難しくなるでしょう。

財産換価による支払い

財産を差し押さえられた後は、換価され法人税の支払いに充てられます。

換価は滞納者の状況に応じて実施されますが、適正性を確保するため法律に基づいた手続で進みます。

法人税滞納による差押えを回避する方法

法人税を滞納しているのに、申告・納税せず放置したままでいると、財産を差し押さえられてしまうリスクが高くなります。

そのため財産が差し押さえられてしまうことを防ぐためにも、次の4つの回避方法を検討しましょう。

- 源泉所得税と消費税納付を優先する

- 税務署に相談する

- 顧問税理士や商工会議所に相談する

- 資金調達する

それぞれ説明します。

源泉所得税と消費税納付を優先する

法人税滞納による差押えを回避するためにも、源泉所得税と消費税納付を優先しましょう。

法人に納税義務のある税金には、法人税・消費税・事業税・固定資産税・源泉所得税など種類があるものの、このうち源泉徴収税と消費税は先に納めるようにしてください。

消費税は取引先や消費者から、源泉所得税は従業員から預かっておくお金であるため、万一差し押さえられたときには納付困難に陥ります。

他の税金を滞納してよいわけではないものの、優先させて支払っておきたい税金といえます。

税務署に相談する

法人税滞納による差押えを回避するためにも、税務署に相談しましょう。

税務署に相談することで、換価の猶予や納税の猶予などを申請することが可能となる場合もあります。

換価の猶予は財産の差し押さえを待ってもらう手続で、納税の猶予は納付を待ってもらう手続です。

国税庁のホームぺージ内の「換価の猶予の申請手続」を参考にするとよいでしょう。

顧問税理士や商工会議所に相談する

法人税滞納による差押えを回避するためにも、顧問税理士や商工会議所に相談しましょう。

税に詳しい専門家に相談することにより、適切なアドバイスを受けることができます。

税理士を顧問につけていない会社の場合、商工会議所の無料相談などを活用するなど検討するとよいでしょう。

また、法人税滞納だけでなく、債務超過など負債が増えて悩んでいるケースにおいては、弁護士などに債務整理を含めた手続の相談を検討してください。

事業を存続させつつ、税金滞納問題を解決できるのか、それとも法人破産も視野にいれるべきか、経営者独自で判断せず専門家の意見も参考にしたほうが安心です。

資金調達する

法人税滞納による差押えを回避するためにも、手元の資金を増やすことを目的とした資金調達を行いましょう。

滞納した法人税を納める上で、手元にお金があれば問題ないはずです。

そのためにも資金を調達することが必要ですが、銀行や日本政策金融金庫などから融資を受けたくても税金を滞納している状況でお金を借りることは難しいといえます。

そこで、次の2つの方法での資金調達をおすすめします。

- リースバック

- ファクタリング

どのような資金調達方法か説明していきます。

リースバック

法人税滞納による差し押さえを回避するためにも、リースバックの活用を検討しましょう。

リースバックとは、不動産を売却し現金化することで資金を調達する方法ですが、売った後も引き続き対象となる不動産を利用できることが特徴です。

所有権は不動産を買い取った不動産会社などに変更されるものの、売却と同時にリース契約を結んで、毎月賃料を支払うことで引き続き利用できます。

工場や事業所などの不動産を売却することで資金調達した後も、事業に支障をきたすことはありません。

また、通常の不動産売却では、買い手を見つけるまで一定の時間がかかるのに対し、リースバックは不動産会社が購入するためスムーズに資金調達できます。

毎月賃料は発生することになるものの、不動産を売った代金は一括で支払われるため、法人税納税資金に充てることが可能です。

また、不動産売却で現金化すれば、バランスシートもスリム化できます。

入金された売却代金を滞納した税金や借入金返済に充てれば、オフバランス化が可能となり会社経営における安全性の指標も上がり、銀行の格付け評価を向上させることもできるでしょう。

維持管理コストも削減できるため、結果としていろいろなメリットを生むことが可能になると考えられます。

ファクタリング

法人税滞納による差し押さえを回避するためにも、ファクタリングを活用しましょう。

ファクタリングは、企業などが保有している売掛金をファクタリング会社に売り、換金することで資金を調達できるサービスです。

本来、売掛金は1か月または2か月先に入金されることになるものの、ファクタリングを利用することで最短即日現金化が可能となります。

審査でも重視されるのは売掛先の信用力のため、税金滞納や債務超過などでも申し込みは可能です。

リースバック同様に、オフバランス化も可能な方法であり、うまく活用することで財務状況や資金繰りが改善されます。

まとめ

事業活動で得た所得に対して課税される税金が法人税ですが、法定納期限内に納めることが必要であるとわかっていても、手元に資金がなければ滞納してしまう可能性はあります。

法人税を滞納してしまった場合、督促状が送られたり催告されたり、最終的には所有する財産を差し押さえられてしまうなど様々な影響が及びます。

財産の差押えが実行されれば、事業継続は困難となるため、税務署や税理士などに相談することや手元の資金を増やすための資金調達が必要です。

ファクタリングは税金を滞納していても申し込みできます。

法人税を滞納していて納税資金に困っている場合には、上手に活用することをおすすめします。

中小企業経営者向け!