資金繰り分析は、資金の現状を将来的な見通しを把握することで、資金ショートを回避し収益を最適化するために行います。

損益計算書上の利益はプラスだったとしても、同じ額の現金が手元に残っているとは限りません。

帳簿上は利益が出ていてもキャッシュフローはマイナスという状況で財務状況が悪化する前に、資金繰り分析を行いお金に流れを最適化しておくと安心です。

そこで、資金繰り分析とは具体的に何をするのか、重要である理由や資金繰り表・決算書による分析方法をわかりやすく解説します。

中小企業経営者向け!

資金繰り分析とは

「資金繰り分析」とは、資金の現状と見通しを把握した上で、資金ショートによる黒字倒産を回避したり収益最適化を図ったりするための分析です。

近い将来の現金の流れを把握し、収支の過不足を調整することで手元の資金が足らなくなる事態を防ぎます。

支払いに充てるお金がなくなれば信用を失うことになるため、資金の現状と見通しを明確にし、安全性を担保しつつ運用収益も増やすことが必要です。

そのために資金繰り表を作成し、一定期間の現金の収支を記録・管理することが求められます。

資金繰り分析が重要な理由

資金繰り分析が重要である理由は、会社経営において資金ショートを防ぐことと、資金運用でお金を増やすことが必要だからです。

現金・預金・譲渡性預金などの手元の資金が不足すると、取引先へ支払いができず信用に傷がつきます。

前もって資金繰り分析を行っておけば、いつ・何の入金があり、どのタイミングで何の支払いが発生するか把握できるため、資金ショートを回避し運用収益を得やすくなります。

また、3か月から1年以内の短期で資金運用すれば、利息収入などの収益を得ることができます。

手元の資金は多いほうがよいものの、増えすぎている状態は運用で得ることのできる収益を逃しているとも考えられるため、安全性を保ちつつ上手に運用し、資金を増やすことも大切です。

資金繰り表とは

「資金繰り表」とは、日々の事業活動で発生する収支を記録し、将来どのくらい入金され支払いがあるのか予測するために作成しておく表です。

数か月先の会社の資金状態を把握するために作成することが多いといえますが、損益計算書だけでは売上や利益の結果は確認できても、どのくらい手元のお金が残っているかまで確認できません。

しかし資金繰り表には、売掛金がいつ・いくら入金されるのか、どのタイミングで現金が不足するか事前に知ることができるため、資金ショートを防ぐことが可能です。

手元に入金された現金も見える化できるため、損益計算書に表示される利益と実際の手元の現金のズレによる資金不足回避にもつながります。

資金繰り表を確認したとき、現金の収入よりも支出のほうが多ければ、近い将来お金が足らなくなる可能性があるため、早めに資金を調達しておくことが必要!

資金繰り表による分析方法

資金繰り表による分析方法は主に次の2種類です。

- 予算実績分析

- 収支ごとの検討

それぞれの分析方法を説明します。

予算実績分析

「予算実績分析」とは、予算と実績を比較し、達成度や課題を明確にする分析方法です。

計画した予算と実績の差異を算出し、期間内の変化などを分析することで、戦略と実情の課題を洗い出すことができます。

短期的な将来を予測する分析方法するときの方法です。

収支ごとの検討

資金繰り表の望ましい状態は以下のとおりです。

- 経常収支で資金を十分に確保している

- 経常外収支は計画どおりの収支である

- 財務収支は借入金返済でマイナスである

以上を踏まえて、検討する以下の3つの収支を検討します。

- 経常収支

- 経常外収支

- 財務収支

経常収支

「経常収支」はプラスが大きいほど望ましく、マイナスの場合は営業活動の収支に問題があるといえます。

たとえば売掛金の入金遅れが発生しているときは、売掛債権を現金化するファクタリングなども視野に入れましょう。

経常外収支

「経常外収支」は予算通りであることが望ましく、設備投資などは中長期的な計画に基づいて実施します。

予定外の出費でマイナスになる恐れがあるときは、貯蓄した資金から支出できる体制を整備しておくことが必要です。

財務収支

「財務収支」は会社の成長段階によって多額の融資も必要になることがあるため、必ずしもマイナスがよいとはいえないものの、借入金など負債を返済していればマイナスが望ましいといえます。

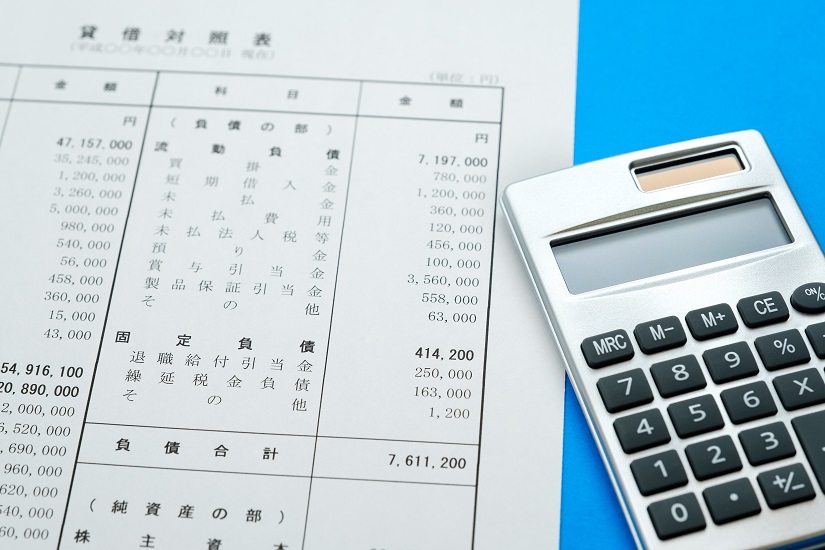

貸借対照表とは

「貸借対照表」とは「バランスシート(B/S)」とも呼ばれる会計報告書であり、企業の特定時点(決算日)における財政状態を示します。

資産・負債・純資産で構成されており、資金調達や資金運用の状況を把握できる書類です。

資金繰り表は1か月から3か月、または半年程度など短期における資金繰りと分析に役立つ書類ではあるものの、中長期的な安全性分析には向きません。

そこで、年単位での支払能力の安全性分析を補足できる資料として、貸借対照表を使うことをおすすめします。

主に流動比率や当座比率などの比率を求めることで支払能力を分析できますが、どちらの割合も高いほど安全性が担保されていると判断できます。

| 流動比率 | 流動資産(1年以内に現金化できる資産)の流動負債(1年以内に支払う負債)に対する割合であり、返済能力の目安は200%超であること |

| 当座比率 | 流動負債(1年以内に支払う負債)に対する当座資産(現金・預金・売掛金・受取手形・有価証券など換金性の高い資産)の割合であり、短期債務返済能力の目安は100%以上であること |

キャッシュフロー計算書とは

キャッシュフロー計算書は、損益計算書(PL)と貸借対照表(BS)に次ぐ第3の財務諸表と言われており、1会計期間の資金状態を簡潔にまとめた表です。

細かい取引の内容までは表示されないため、資金繰り表では確認できる現金の使い道などは追いかけることはできません。

しかし1会計期間の営業の成果を確認することはできます。

キャッシュフロー計算書に表示されるのは、

- 営業活動によるキャッシュフロー

- 投資活動によるキャッシュフロー

- 財務活動によるキャッシュフロー

の3つの活動によるキャッシュフローです。

- フリーキャッシュフロー

も欠かせない指標として扱われます。

以上、4つにキャッシュフローについて、それぞれ説明していきます。

営業活動によるキャッシュフロー

「営業活動によるキャッシュフロー」とは、本業による収支の差額です。

商品を売上るための材料の仕入れなど、本業の営業活動でどのくらい手元のお金が増え、減ったかをあらわします。

営業活動によるキャッシュフローがプラス表示の場合、事業から資金を生み出すことができているため本業は順調であると判断できます。

反対にマイナスを示しているときには、資金が行き詰まっていると考えられるでしょう。

投資活動によるキャッシュフロー

「投資活動によるキャッシュフロー」とは、投資活動で得たお金や、投資を目的として支払ったお金の変動を表示します。

設備の投資や固定資産の購入・売却など、本業のための投資をどのくらい行ったかをあらわしています。

成長期や拡大期の会社の場合、投資キャッシュフローはマイナスであるほうがであれば積極的に投資活動できていると判断できます。

しかし投資の回収期の場合には、投資キャッシュフローがプラス表示のほうが投資した資金回収ができていることを意味し、評価できます。

財務活動によるキャッシュフロー

「財務活動によるキャッシュフロー」とは、営業活動や投資活動を継続するために、どのように資金調達して返済したかを示します。

たとえば銀行融資や株式発行などでどのくらいの金額を資金調達し、それに対する返済をどのくらい行ったかなどあらわします。

成長期の会社の場合、自己資金よりも多く積極的に投資を行っていると、多額の資金調達が必要なため財務活動によるキャッシュフローはプラスを示す傾向が高いといえます。

反対にマイナスの場合、銀行から融資を受けた借入金の返済ができていると判断できるでしょう。

フリーキャッシュフロー

「フリーキャッシュフロー」とは、会社が事業活動で得たお金の中で、自由に使えるお金のことです。

営業活動によるキャッシュフローの合計額と投資活動によるキャッシュフローの合計額を足して算出します。

フリーキャッシュフローがプラス表示の場合には手元の資金に余裕があると判断できますが、反対にマイナスの場合には資金に余裕がないため資金調達で余裕を持たせることが必要です。

キャッシュフロー計算書による分析方法

キャッシュフロー計算書で資金の増減を確認することにより、期首から期末までの資金状態を分析することができます。

1会計期間で会社に残された額は、現金及び現金同等物期末残高として表示されます。

ただ、現金及び現金同等物期末残高が増えていた場合でも、経営が順調か判断することはできません。

本業で利益を上げることができず、営業活動によるキャッシュフローが減少していた場合でも、投資や借入れなどで保有するお金があれば資金額はプラスを表示するからです。

そのためキャッシュフロー計算書を分析するときには、フリーキャッシュフロー以外の3つのキャッシュフローの増減に注目してください。

過去のキャッシュフロー計算書の営業活動によるキャッシュフローと比較したとき、減少していれば事業が不調と予測できるため、本業を改善する施策を打つことが必要!

資金繰り表とキャッシュフロー計算書の違い

資金繰り表とキャッシュフロー計算書は、どちらも現金の流れを把握できる書類といえますが、主に次の3つの違いがあります。

- 時系列の違い

- 作成する期間の違い

- 重視する項目の違い

それぞれ説明していきます。

時系列の違い

キャッシュフロー計算書は過去のキャッシュフローの状況であるのに対し、資金繰り表はこの先キャッシュがどのように流れていくかを予測するものです。

資金繰り表は未来情報でキャッシュフロー計算書は過去情報と言えます。

作成する期間の違い

キャッシュフロー計算書は一般的には決算ごとの会計期間を単位に作成されます。

資金繰り表は日や週、月などそれぞれの単位ごとに作成されるため、会計期間とは関係させずに必要に応じた自由な期間での作成が可能です。

このように対象となる期間も異なると言えます。

重視する項目の違い

資金繰り表は資金残高がマイナスにならないことを命題にしますが、キャッシュフロー計算書はキャッシュの増減額についてはこだわらないという点も異なります。

キャッシュフロー計算書でキャッシュがマイナスになった場合には、なぜマイナスになったのかという原因が重要になるため、重視する点も異なると言えます。

資金繰り表とキャッシュフロー計算書の使い分け方

資金繰り表とキャッシュフロー計算書は、どちらも会社の資金状態を把握できるという共通点があります。

しかし、資金繰り表とキャッシュフロー計算書を目的ごとに使い分けることにより、会社の財務管理や分析に役立てることができます。

キャッシュフロー計算書は会社の保有する資金の増減や、3つの活動ごとの資金の増減などを把握できるものの、資金増減の原因までは知ることができません。

対する資金繰り表なら、商品やサービスをどこに販売し、そのための仕入れ代金やコストをどこにいくら支払っているのか細かく知ることが可能であり、資金の増減の原因を明確化することができます。

財務管理においては、キャッシュフロー計算書で資金状態の大枠を把握できます。

その上で本業の業績が低迷しているときには、資金繰り表を注視し手元のお金が不足しないように、対策を検討することも必要です。

資金繰り分析を経営改善につなげるコツ

資金繰り分析をすれば、経営改善につながります。

そのために資金繰り表を作成し、3か月から6か月先の現金の収支を記載し、手元の資金がマイナスにならないように管理しましょう。

資金不足に陥りそうな場合、早めに手元のお金を増やすことが必要ですが、対策として以下の方法が挙げられます。

- 売上を増やす

- 売掛金入金までの期間を短期化する

- 銀行融資を受ける

- 資産を売却する

- 支出を削減する

なお、売掛金入金までの期間の短期化は、売掛先に交渉する以外にもファクタリングを利用できます。

ファクタリングは保有する売掛金を現金化する方法です。

3か月から6か月の預金残高がマイナスにならないように注意!

まとめ

資金繰り分析を行うことで、資金ショートを回避することや黒字倒産を防ぐことができます。

経営判断にも役立てることができ、スムーズな資金調達にもつながるためお金に流れを可視化する上でも必要なことです。

分析には資金繰り表・貸借対照表・キャッシュフロー計算書を使いますが、資金繰り表は将来の手元の資金の予測であり、キャッシュフロー計算書は過去の実績をあらわす表であると理解しておきましょう。

いずれも企業経営において必要な書類ではあるものの重視する部分などが異なるため、それぞれの違いを把握しておきましょう。

中小企業経営者向け!