ファクタリングとは、売掛金(売掛債権)をファクタリング会社に売却し、現金化することで手元の資金を増やせる金融サービスです。

売掛金の入金されるまでの期間は一般的に60日などですが、上手に利用すれば受領までのタイミングを前倒しできます。

企業間で発生した請求書を使った新しい資金調達の方法として注目されていますが、具体的なサービス内容ややり取りなどがわからないといった声も少なくありません。

そこで、ファクタリングの仕組みや利用におけるメリット・デメリットを、わかりやすく図で解説します。

中小企業経営者向け!

ファクタリングとは

ファクタリングとは、売掛債権を第三者に売却し、最短即日での現金化する資金調達の方法です。

ファクタリングとは、売掛債権を第三者に売却し、最短即日での現金化する資金調達の方法です。

売掛債権とは、商品やサービスを売り掛けで販売したときに発生した未回収の代金であり、請求権ともいえます。

ファクタリングでは、売掛債権をファクタリング会社が買い取ることで、売買手数料を差し引いた買取代金が支払われます。

回収の早期化で入金サイクルが短縮されるため、資金繰り改善が見込めるだけでなく、取引先倒産による貸し倒れの対応策にも有効です。

ファクタリングは、信用情報や財務状況に影響されず、負債を増やすことはありません。

ファクタリングには、次の2種類があります。

| ファクタリングの種類 | 内容 |

|---|---|

| 買取型 | 売掛債権を現金化できるため、資金調達を目的としているファクタリング。一般的に浸透しているファクタリングであり、多数の個人事業主・中小企業が活用している。 |

| 保証型 | 売掛先の倒産などで売掛債権が未回収になることを防ぐことを目的としているファクタリング。売掛金に対し、一定割合の保証料を支払うことでり、債権回収不能時に保証金が支払われる。 |

この記事では、資金調達を目的とする買取型のファクタリングについて詳しく説明します。

ファクタリングの仕組み

ファクタリング会社の仕組みは、以下の2つの契約形態によって異なります。

ファクタリング会社の仕組みは、以下の2つの契約形態によって異なります。

- 2社間ファクタリング

- 3社間ファクタリング

それぞれ図解で説明します。

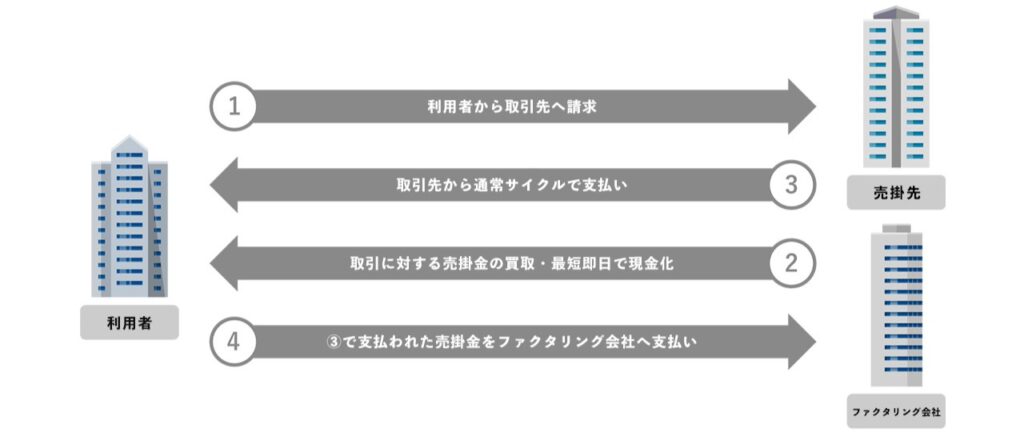

2社間ファクタリング

2社間ファクタリングとは、「利用者」と「ファクタリング会社」の2社間で契約を結ぶ金融サービスです。

2社間ファクタリングとは、「利用者」と「ファクタリング会社」の2社間で契約を結ぶ金融サービスです。

売掛先への債権譲渡に関する通知・承認が不要であるため、審査に通ると最短即日で現金化できます。

ただし、3社間ファクタリングよりも売買手数料は高めに設定される傾向が見られます。

【2社間ファクタリングの流れ】

- 利用者が売掛先に請求書を発行する

- 利用者が必要書類を揃え、ファクタリング会社へ申込をする

- ファクタリング会社が審査、売買手数料等の条件を提示する

- 合意の場合は契約締結、売掛債権を売却、売買手数料を差し引いた金額が振り込まれる

- 売掛先から売掛金を回収後、ファクタリング会社へ振り込むなど支払う

2社間ファクタリングとは?仕組みや合法である理由をわかりやすく解説

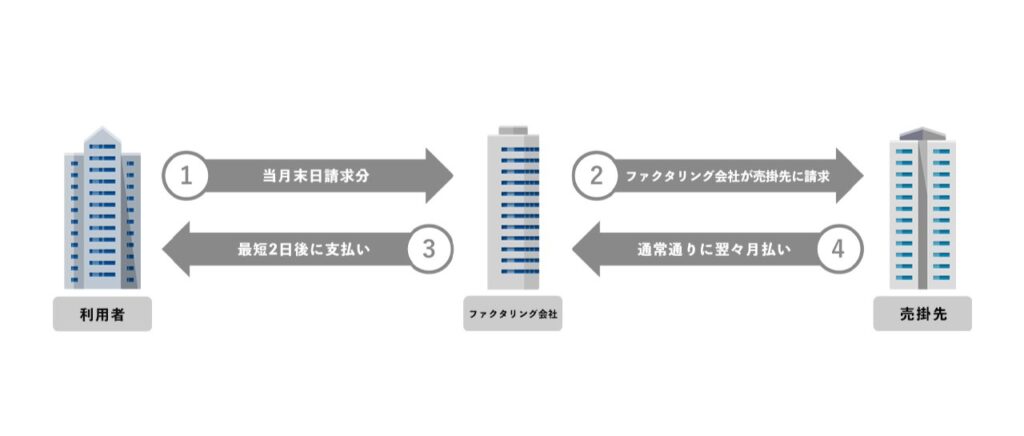

3社間ファクタリング

3社間ファクタリングとは、「利用者」「売掛先」「ファクタリング会社」の3つの事業者で契約を結ぶファクタリング方式です。

3社間ファクタリングとは、「利用者」「売掛先」「ファクタリング会社」の3つの事業者で契約を結ぶファクタリング方式です。

売掛先の承認を得て契約を結ぶため、売掛金は直接、売掛先からファクタリング会社へ支払われます。

未回収リスクが軽減されるため、売買手数料は安く設定されることがメリットである 一方、2社間ファクタリングほどのスピード感は期待できません。

【3社間ファクタリングの流れ】

- 利用者が売掛先に請求書を発行する

- 利用者が必要書類を揃え、ファクタリング会社へ申込をする

- ファクタリング会社が審査、売買手数料等の条件を提示する

- 取引先からファクタリング利用の承諾を得る

- 3者が合意の場合は契約締結、売掛債権を売却、売買手数料を差し引いた金額が振り込まれる

- 売掛先がファクタリング会社への支払いを行う

3社間ファクタリングとは?意味や2社間ファクタリングとの違いを解説

ファクタリングの入金日数

ファクタリングの入金日数は、以下のとおり、契約形態によって大きく異なります。

| 契約方式 | 日数 |

|---|---|

| 2社間ファクタリング | 最短即日〜数日 |

| 3社間ファクタリング | 1〜2週間程度(最短2〜3日〜1週間程度) |

2社間ファクタリングは、利用者とファクタリング会社のみで契約が完結するため、売掛先は関与しません。

売掛先への通知・承諾は不要であり、審査完了後はスピーディーに売掛債権を現金化できます。

対する3社間ファクタリングは、利用者とファクタリング会社だけでなく、売掛先を含む3者で取引をします。

売掛先への確認・承諾や、支払先変更手続は欠かせないため、2社間ファクタリングよりも時間は長くなります。

入金日数を早めるポイントは、審査を有利に進められる売掛先の売掛債権を選ぶことです。長年の取引実績があり、入金遅延などのトラブルのない信頼性の高い売掛債権を現金化しましょう。

ファクタリングの売買手数料

ファクタリングによる資金調達では、売掛金から一定の売買手数料が差し引かれます。

ファクタリングによる資金調達では、売掛金から一定の売買手数料が差し引かれます。

売買手数料次第で受け取ることのできる金額が変わりますが、2社間ファクタリングと3社間ファクタリングでは、以下のとおり相場が異なります。

| 契約方式 | 割合の相場 |

|---|---|

| 2社間ファクタリング | 10~20% |

| 3社間ファクタリング | 1~9% |

2社間ファクタリングと3社間ファクタリングの違いは、契約における売掛先の関与の有無です。

3社間ファクタリングでは売掛先への通知や承諾を得て、支払先変更手続が必要となるため、手間や時間がかかります。

ただし、売掛先に売掛債権の存在確認を直接行えることや、未回収リスクを低減させられるため、2社間ファクタリングよりも売買手数料を抑えられます。

売買手数料は契約方式以外にも、契約方式・売掛債権額・取引先の信用力・他社からの乗り換え特典など、様々な要因によって変動するため注意!

ファクタリングのメリット

ファクタリング利用におけるメリットとして、以下が挙げられます。

ファクタリング利用におけるメリットとして、以下が挙げられます。

- 迅速に資金調達できる

- 業績が悪くても利用できる

- 貸し倒れリスクの回避につながる

- 信用情報を悪化させない

- 担保・保証人を必要としない

- 節税効果がある

それぞれ説明します。

①迅速に資金調達できる

ファクタリングは、最短即日で手元の資金を増やせる迅速さが特徴です。

銀行融資では、金融機関から指定された書類の作成や準備を行い、厳しい審査基準を通過した後に融資が実行されます。

送金されるまで1か月程度かかると言われる銀行融資に比べると、最短即日の迅速さがファクタリング最大の魅力といえます。

②業績が悪くても利用できる

ファクタリングは、売掛先の信用力を重視した審査を行うため、業績が低い事業者でも利用できます。

銀行融資では申込者の返済能力を重視するため、業績が悪化していると審査結果に影響します。

しかし、ファクタリングなら、赤字決算・税金滞納・債務超過の状況でも、信用力の高い売掛債権があれば利用できる可能性はあります。

③貸し倒れリスクの回避につながる

ファクタリングは、売掛金の前倒し回収ができるため、売掛先倒産による債権の貸し倒れリスクを回避できます。

売掛債権をファクタリング会社に売却した後に売掛先が倒産しても、利用者が責任を負う必要はありません。

売掛金の譲渡と同時に、貸し倒れリスクも移転されることは大きなメリットです。

④信用情報を悪化させない

ファクタリングは、負債を増やさず、信用情報を悪化させません。

お金を借りる方法ではないため、銀行による企業の格付けを下げるリスクもなく、むしろオフバランス化でキャッシュ・フロー改善や評価引き上げなどが期待できます。

⑤担保・保証人を必要としない

ファクタリングでは、担保や保証人は不要です。

中小企業が銀行融資を受ける場合、土地や建物を担保とした不動産担保や、連帯保証人をつけた人的保証のもとでの借入れが主流となります。

しかしファクタリングは借入れではないため、差し入れる担保がないときや保証人をつけられないときでも、安心です。

⑥節税効果がある

ファクタリング利用は、節税効果も期待できます。

利用において支払う売買手数料は、売掛債権売却損(売掛債権を売却したことで発生した損失)で計上できるため節税効果に繋がります。

例:100万円の売掛金に対し、10%の手数料が発生した場合の会計処理の事例

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 90万円 | 未収入金 | 100万円 |

| 売上債権売却損 | 10万円 | – | – |

ファクタリングのメリットとは?利用すべきケースやデメリットを解説

ファクタリングのデメリット

ファクタリングのデメリットは以下のとおりです。

ファクタリングのデメリットは以下のとおりです。

- 売掛先の信用力が影響する

- 面を超える額は調達できない

- 依存すると資金繰り悪化に繋がる

- 債権譲渡登記を求められる場合がある

- 悪徳業者が横行している

①売掛先の信用力が影響する

ファクタリングは、売掛先の信用力で、利用可否や売買手数料が変わることがデメリットです。

利用者の経営状況が良好でも、売却対象の債権の売掛先が経営難では、審査に通らない恐れがあります。

利用者よりも売掛先の信用力が重要視されることはメリットである反面、デメリットにもなると留意しておきましょう。

②額面を超える額は調達できない

ファクタリングでは、債権の額面を超える額を調達することはできません。

売掛金を現金化する資金調達の手段であるため、入金される金額は売掛債権額を限度とします。

③依存すると資金繰り悪化に繋がる

ファクタリングの利用に依存し過ぎると、資金繰り悪化につながります。

売買手数料などの諸経費が発生するため、その分、本来受け取れる売掛金は減少します。

長期に利用し続ければ手元に入金される額が少なくなるため、計画的な利用が大切です。

④債権譲渡登記を求められる場合がある

2社間ファクタリングでは、債権譲渡登記を求められる場合があることはデメリットです。

債権譲渡登記とは、債権を譲り渡した法的根拠として法務局に届出し、登記簿に記載する手続です。

費用は利用者負担となり、東京法務局での手続となるため、迅速な資金調達に支障をきたす恐れもあります。

ファクタリング会社によって登記の有無は異なるため、前もって確認しておきましょう。

⑤悪徳業者が横行している

ファクタリング業界は法整備が十分ではないため、悪徳業者が横行していることはデメリットです。

表向きはファクタリングを装い、金銭を貸し付ける闇金融業者のケースもあるため、騙されないように注意してください。

- 給与・給料・領収書の現金化ではないか

- 契約が貸付になっていないか

- 担保を要求されていないか

- 相場を大きく超える高額な売買手数料を要求されていないか

なお、ファクタリングでかかる費用は以下のとおりです。

- 基本手数料

- 審査・事務手数料(※ファクタリング会社によって無料)

- 印紙代

- 債権譲渡登記費用(※必要な場合のみ)

- 出張費用(※ファクタリング会社によって無料)

ファクタリングで発生しない保証金や手付金など、架空の追加費用を請求されていないか確認してください。

ファクタリングの必要書類

ファクタリングは、契約時に求められた書類を提出することが必要です。

ファクタリングは、契約時に求められた書類を提出することが必要です。

必要書類は業者によって多少異なるものの、基本的には以下のとおり、売掛金の存在を証明する書類などが必要になります。

- 商業登記簿謄本(登記事項証明書)

- 身分証明書

- 決算書または確定申告書

- 印鑑証明書

- 取引銀行口座の通帳

- 請求書・発注書・納品書・個別契約書など

- 基本契約書

- 税金・社会保険に関する書類

それぞれ簡単に説明します。

商業登記簿謄本(登記事項証明書)

「商業登記簿謄本」とは商号や所在地、代表者の氏名、事業目的などが記された書類です。

ファクタリングでは、法人の存在を証明する書類として提出を求められることがあります。

身分証明書

代表者の「身分証明書」が必要です。

マイナンバーカード・運転免許証・パスポート・住民基本台帳カードなど、ファクタリング会社の規定に合わせた身分証明書を用意しましょう。

決算書または確定申告書

法人の場合は「決算書」、個人の場合は「確定申告書」、それぞれ直近2~3年分必要です。

創業・独立したばかりで決算書や確定申告書が用意できない場合は、代わりに何を提出すればよいか、ファクタリング会社に相談してみましょう。

印鑑証明書

契約書に署名と押印する際の、印鑑が実印であることを証明する「印鑑証明書」が必要です。

取引銀行口座の通帳

売掛先との取引履歴が記載されている「取引銀行口座の通帳」が必要です。

利用者の財務状況や、毎月期日内に売掛金が入金されているかなどを確認するため必要とされます。

請求書・発注書・納品書・個別契約書など

請求書・発注書・納品書・個別契約書など、売掛金の発生を証明する書類も必要です。

利用者と売掛先間の取引内容や、売掛債権額、入金予定日などを確認します。

基本契約書

売掛先との「基本契約書」は、継続取引において都度契約書を交わさないための契約書です。

あらかじめ、取引における共通事項を定めておきます。

基本契約書があれば、売掛先との契約締結や売掛金の存在確認が可能となるため、請求書なしでファクタリングを利用できる場合もあります。

税金・社会保険に関する書類

利用者の財務状況があまりにも悪ければ、「納税証明書」や「納付済証」を求められる場合もあります。

本来、ファクタリングは、税金滞納など利用者の財務状況に問題があっても利用できます。

しかし過剰な滞納などは、税務署等から差し押さえられる恐れがあるため、口座が凍結されればファクタリング会社は売掛金を回収できません。

そのため、財務状況の悪化が著しい場合は、審査に影響する可能性はあります。

ファクタリングは請求書なしで可能?売掛金を証明する方法を解説

ファクタリングの注意点

ファクタリングの利用においては、次の3つに注意しましょう。

ファクタリングの利用においては、次の3つに注意しましょう。

- 通帳なしでの利用は難しい

- 分割払いはできない

- 踏み倒しはNG

通帳なしでの利用は難しい

個人・法人に関わらず「通帳なし」ではファクタリングの利用は難しいといえます。

口座預金の通帳から、以下の情報を確認するからです。

- 売掛金の存在

- 売掛先との継続取引の有無

- 売掛先の信用力(支払い能力)

売掛先の信用力の審査で重要な情報源であり、「二重譲渡」や「計画倒産」など、ファクタリング会社を狙う犯罪行為のリスクを回避する上でも必要な確認書類です。

通帳なしでは事実確認が取れず、ファクタリングの利用は極めて難しくなるでしょう。

分割払いはできない

2社間ファクタリングでは、利用者がファクタリング会社に代行し、売掛金を回収します。

回収した売掛金は、一括でファクタリング会社へ支払うことが必要であり、分割払いはできません。

ファクタリングは売掛金の売買契約による資金調達で、会計上、前受金に該当します。

分割払いでの分割期間は金利が発生するため、ファクタリング会社に貸金業登録が必要となり、対応不可となります。

踏み倒しはNG

ファクタリング会社へ売掛金が支払えないときも、絶対に踏み倒しはしないでください。

売掛先から回収した売掛金を使い込んだ場合、「横領罪」に該当します。

また返済義務があるにも関わらず、支払いを拒み続け、踏み倒した場合は「詐欺罪」として訴えられる恐れもあります。

仮に支払えなくなったときは、正直にその旨をファクタリング会社に伝え、指示に従って支払いをすることが重要です。

ファクタリングの注意点とは?失敗しない選び方をわかりやすく解説

ファクタリングの違法性

ファクタリングは違法ではありません。

ファクタリングは違法ではありません。

保有する売掛債権をファクタリング会社へ譲渡し、現金化により資金を調達するサービスだからです。

債権譲渡は法律で認められており、法的根拠として民法第466条には以下の記載があります。

第466条 1. 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

ファクタリングは債権譲渡による資金調達方法であり、売買契約に基づいてサービスが提供されています。

貸付にも該当しないため、ファクタリング会社が貸金業者の登録をしていなくても、違法ではありません。(ただし、償還請求権ありの契約を結べるファクタリング会社は、貸金業登録が必要です。)

いずれの場合でも、ファクタリング業界の法規制はまだ不十分であるため、悪徳業者を避けるためにも、取引実績が多く信頼できるファクタリング会社を選びましょう。

ファクタリングが違法ではない法的根拠|注意すべき悪質業者の見分け方

まとめ

ファクタリングは、売掛債権を前倒しで回収できる画期的な資金調達の方法です。

審査も柔軟なため、急な資金ニーズにも対応しやすいといえます。

利用において注意すべき点はあるものの、貸し倒れリスクや資金ショートのリスクを回避できるため、上手に利用して資金繰りを改善することをおすすめします。

なお、PMGは東京・大阪・福岡の3か所に営業所を構える法人専用のファクタリングサービスです。

最短1日で現金化が可能で、年間契約総数は6,000件以上。

「プライバシーマーク ISO/IEC 27001」取得の上、個人情報の厳重管理のもと、お客様に安心と信頼のファクタリングサービスを提供します。

ファクタリングを利用の際は、PMGにお任せください。

中小企業経営者向け!