ファクタリングを利用したとき、仕訳の処理方法に注意しましょう。

会計処理が複雑なイメージを抱きがちであるものの、それほど面倒な仕訳などは必要ありません。

そこで、ファクタリング利用における仕訳と、勘定科目と会計処理の方法を徹底解説します。

中小企業経営者向け!

ファクタリングの会計処理

ファクタリングの会計処理は、以下の2つによって異なります。

- 買取ファクタリング

- 保証ファクタリング

「買取ファクタリング」とは、保有する売掛債権をファクタリング会社に譲渡し、売買手数料分を差し引いた残りを現金として受け取るサービスです。

売掛債権がファクタリング会社に会計上移転されたか、判別しながら会計処理を行わなければなりません。

「保証ファクタリング」とは、保有する売掛債権が万一回収できなくなった場合、保証限度額内で保証してもらうサービスです。

損害保険の性質と似ているため、会計処理の流れも損害保険に即した内容となります。

ファクタリングの会計処理は、買取型と保証型のどちらを利用したかによって異なるため注意してください。

買取ファクタリングの仕訳

買取ファクタリングでは、売掛債権の売買によりすぐに資金を調達できるため、仕入れ代金や固定費の支払いに悩む企業などが活用しやすいといえます。

売掛債権がファクタリング会社に会計上移転されたか判別した上で会計処理を行うことが必要ですが、2社間ファクタリングでは3社間にはない売掛債権回収を代行する手続も発生します。

そのため3社間ファクタリングよりも仕訳を起こす数が多く、財務状況を会計処理もより注意が必要となると認識しておいてください。

2社間ファクタリング利用時の仕訳

ファクタリング利用の有無に関係なく、商品やサービスを販売したことにより「売上」が発生すれば、通常の会計処理と同じく請求書を起こした段階で次の仕訳を立てます。

| 借方 | 貸方 |

| 売掛金 100万円 | 売上 100万円 |

その後、売掛金を現金化するために2社間ファクタリングを利用したときには、主に次4つの仕訳で会計処理を行うことが必要です。

- ファクタリング契約を締結した場合の仕訳

- 買取代金がファクタリング会社から入金された場合の仕訳

- 売掛先から売掛債権が入金された場合の仕訳

- ファクタリング会社に回収した売掛債権を支払った場合の仕訳

それぞれの仕訳について説明していきます。

ファクタリング契約を締結した場合の仕訳

売掛金はファクタリング会社に譲渡したものの、まだその代金を受け取っていない契約締結段階では、入金されるまで未収入金で処理しましょう。

「未収入金」とは未回収の金銭を計上するための勘定科目で、本業の営業活動以外の取引で発生した債権や資産を売却した代金が後で入金されるときに用います。

| 借方 | 貸方 |

| 未収入金 100万円 | 売掛金 100万円 |

買取代金が入金されたときの仕訳

ファクタリング契約を締結した後にファクタリング会社から代金を受け取ります。

このとき、売買手数料は「売掛債権売却損」の勘定科目で処理します。

100万円の売掛金をファクタリング会社に譲渡したときの売買手数料が5万円だった場合の仕訳は以下のとおりです。

| 借方 | 貸方 |

| 現金・預金 95万円 | 未収入金 100万円 |

| 売掛債権売却損 5万円 |

契約締結と入金された場合の仕訳

2社間ファクタリングの場合、売掛先に売掛債権を譲渡することを通知したり承認を得たりなどの手続はありません。

そのため契約締結後に即日、入金されることもあり、その場合は「ファクタリング契約を締結した場合の仕訳」と「買取代金がファクタリング会社から入金された場合の仕訳」をまとめて処理できます。

未収入金で一旦計上する必要はなくなるため、以下の仕訳で処理をします。

| 借方 | 貸方 |

| 普通預金 95万円 | 売掛金 100万円 |

| 売掛債権売却損 5万円 |

売掛先から売掛債権が入金された場合の仕訳

2社間ファクタリングでは、売掛先にはファクタリングを利用する事実は伝えずに売掛債権を現金化します。

本来の売掛先からの入金期日に売掛金を回収するのは利用者です。

利用者はファクタリング会社の代行として売掛金を回収することになるため、売掛先からの売掛金は「預り金」を使って仕訳処理をします。

| 借方 | 貸方 |

| 現金・預金 100万円 | 預り金 100万円 |

回収した売掛債権を支払ったときの仕訳

売掛先から売掛金が入金されたお金はファクタリング会社から預かったお金のため、すみやかに支払うことが必要となりますが、そのときの仕訳は以下のとおりです。

| 借方 | 貸方 |

| 預り金 100万円 | 現金・預金 100万円 |

3社間ファクタリング利用時の仕訳

3社間ファクタリングを利用した場合でも、2社間ファクタリングの仕訳の立て方と大きな違いはありません。

ただ、3社間ファクタリングでは売掛先からファクタリング会社に直接売掛金が振り込まれるため、次の2つの仕訳は必要ありません。

- 売掛先から売掛債権が入金されたときの仕訳

- ファクタリング会社に回収した売掛債権を支払ったときの仕訳

3社間ファクタリングでは次の2つの仕訳で処理することになります。

- ファクタリング契約締結の仕訳

- 買取代金が入金されたときの仕訳

2社間ファクタリングとの勘定科目の違いに注意しながら確認していきましょう。

ファクタリング契約締結の仕訳

売掛債権を譲渡する契約を結んだときは、2社間ファクタリングと同じようにファクタリング会社から代金が入金されるまで「未収入金」で処理します。

| 借方 | 貸方 |

| 未収入金 100万円 | 売掛金 100万円 |

買取代金が入金されたときの仕訳

ファクタリング契約後、売掛金の売却代金がファクタリング会社から入金されたときも、売買手数料を「売掛債権売却損」で計上します。

100万円の売掛金をファクタリング会社に譲渡したときの売買手数料が5万円だった場合には、次のような仕訳となります。

| 借方 | 貸方 |

| 現金・預金 95万円 | 未収入金 100万円 |

| 売掛債権売却損 5万円 |

なお、ファクタリング契約締結と入金が同時だった場合の仕訳は、2社間ファクタリングのときと同じです。

保証ファクタリングの仕訳

保証ファクタリングは、売掛債権の貸倒れに備え保証できるサービスです。

そのためファクタリング契約締結時点で仕訳を立てることはなく、保証条件に該当し保証金額が受け取れた場合に起こします。

そのため次の仕訳の立て方を理解しておくようにしましょう。

売掛債権の回収不能が確定した場合の仕訳

保証ファクタリングで売掛債権100万円が回収不能となり、保証金として100万円を受け取ったときには、まず売掛債権が回収できず貸し倒れになった仕訳処理を行います。

| 借方 | 貸方 |

| 貸倒損失 100万円 | 売掛債権 100万円 |

次にファクタリング契約により保証として受け取った金額について、「雑収入」の勘定科目で仕訳を立てます。

|

借方 |

貸方 |

| 現金・預金 100万円 | 雑収入 100万円 |

ファクタリング契約における仕訳の注意

ファクタリング契約後の仕訳では、次の2つに注意するようにしてください。

- 売買手数料の勘定科目

- ファクタリングにおける消費税の扱い

それぞれ何に注意すればよいか説明していきます。

1.売買手数料の勘定科目

売掛債権の売却でも、ファクタリング会社に売買手数料を支払うことになりますが、損失分は「売掛債権売却損」で処理しましょう。

ファクタリング利用者のなかには銀行融資を視野に入れているかたも多いのではないでしょうか。

のちに銀行融資に影響するため「ファクタリングの利用を隠す処理をしよう」と考えるのは、致し方なく当然のこととも言えるでしょう。

勘定科目をどの科目で処理するのかは、利用者が税理士と相談し決定するのが良いでしょう。

しかし「支払手数料」や「雑損失」で処理することで表面上隠すこともできます。

ファクタリングの利用額が大きく売買手数料が多くなると、前年と比べた際に急に「支払手数料」「雑損失」が増えたと捉えられます。

場合によっては、銀行側から問われることもある点は留意しておきましょう。

2.ファクタリングにおける消費税の扱い

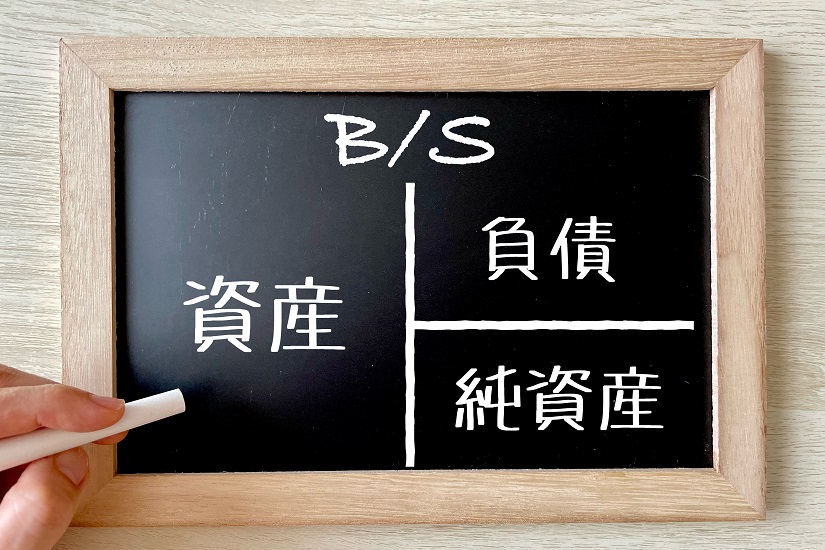

ファクタリングによる資金調達で、売掛金をファクタリング会社に売却することは、金銭債権の譲渡を意味します。

そのため消費税は課税されない非課税取引に含まれます。

ファクタリング会社から請求された売買手数料に消費税が上乗せされているときは、ファクタリング会社が誤って理解している可能性もあります。

その場合、消費税がかかるのは間違いである旨を指摘しましょう。

間違いを指摘したにもかかわらず、修正しない場合は悪徳業者と判断し、取引を中止してください。

ただし、債権譲渡登記が必要な契約で司法書士に報酬を支払う場合には、報酬に対する消費税は発生します。

まとめ

ファクタリングは融資を受けて資金調達するわけでないため、仕訳の起こし方や会計処理に悩むこともめずらしくありません。

通常の仕訳や会計処理と異なり、使ったことのない勘定科目なども出てくる場合があります。

ただ、事前に仕訳の立て方や用いる勘定科目を知っておけば迷うことはなくなります。

安心してファクタリングで資金調達するためにも、会計処理の方法を正しく理解しておきましょう。

中小企業経営者向け!