法人が納める税金には種類があり、法人税以外にも法人事業税や法人住民税などの違いを理解しておくことが必要です。

法人税・法人事業税・法人住民税はいずれも「法人税等」と1つのくくりで考えられることが多いものの、国と地方など管轄の違いもあります。

そこで、法人税の種類について、法人事業税・法人住民税との違いを解説します。

中小企業経営者向け!

法人税等の種類

まず所得の算出において、次の計算式を用います。

|

所得 = 益金(売上収入・売却収入・利益) - 損金(費用・損失)

|

企業会計による税引前当期利益から、法人税法に基づく加算・減算をした上で所得を算出することが必要です。

税金は、主に次の2つに分類されます。

- 国税(国に納める税金)

- 地方税(都道府県や市町村に納める税金)

法人が納める「法人税等」は、大きく次の3つに分けられます。

- 法人税

- 法人事業税

- 法人住民税

法人税は国税、法人事業税と法人住民税は地方税です。

それぞれの税金を説明します。

法人税

「法人税」は、法人の所得に対して課税される国税です。

税率は企業規模や所得に応じて適用されます。

たとえば資本金1億円以下の中小法人であれば、年800万円以下の所得部分については15%、年800万円超部分には23.2%の税率となります。

所得に対する課税であるため、赤字のときには課税されない税金です。

なお、法人税と同様に所得に対して課税される国税には、「地方法人税」もあります。

地方法人税

「地方法人税」は「地方」という名称がついているため地方税と勘違いされがちな税金であり、法人税と同じ国税であり法人所得に対して課税されます。

税額は、法人税額に「10.3%」の税率を乗じることで算出できます。

法人事業税

「法人事業税」とは、法人の事業そのものに対して課税される税金であり、都道府県に事業所を設けていれば納税義務者となります。

ただしすべての法人が納税義務を負うわけではなく、以下の法人の種類で分類されます。

| 法人の種類 | 法人格 | 納税義務の有無 |

| 普通法人 | 株式会社・特例有限会社・合名会社・合資会社・医療法人など | あり |

| 公益法人 | 財団法人・社団法人・学校法人・宗教法人など | あり |

| 協同組合等 | 信用金庫・農業協同組合・労働者協同組合など | あり |

| 人格のない社会団体 | 同窓会・PTAなど | 収益事業を行わない限りは納税義務がない |

| 公共法人 | 国立大学法人・国民金融公庫・地方公共団体など | なし |

学校のPTAや同窓会などで会費を集めているだけでは納税義務を負うことはありません。

ただし、収益性のある事業を行っていれば課税対象となる場合もあります。

なお、国立大学法人や地方公共団体など公共法人は、事業を行っているかに関係なく納税義務はありません。

仮に収益が発生しても非課税として扱われます。

法人事業税は、事業活動を行う際に提供してもらう各種行政サービスの必要経費については、分担するべきという考えに基づいて制定されています。

特別法人事業税

「特別法人事業税」とは、法人事業税の一部を分離させるために創設された国税です。

法人事業税と一緒に申告・納付する税金であり、税率は法人の種類によって異なります。

基準法人所得割額または基準法人収入割額を納めます。

たとえば資本金1億円以下の普通法人であれば、基準法人所得割額37%・基準法人収入割額30%の税率が適用されます。

法人住民税

「法人住民税」とは、事業所の所在値の地方自治体に納める地方税です。

都道府県民税と市町村民税の2つを合わせて法人住民税といいますが、次の2つで構成されています。

- 法人税割

- 均等割

それぞれ説明します。

法人税割

法人税割は、法人税額をベースとして算出・課税される税金です。

課税所得に基づいて決まった法人税額に定められた税率を乗じて算出するため、法人税を納付する必要がなければ法人税割は発生しません。

法人税割の税率は、国による目安として以下の「標準税率」が定められているものの、自治体ごとに自由に設定できるとされています。

|

都道府県税 = 法人税額 × 1.0%

|

自治体によって、標準税率とは別で一定基準を超えている法人に対し、超過税率が適用される場合もあるため注意してください。

均等割

「均等割」とは、法人の資本金額や従業者数など、会社の規模に応じて算出・課税される税金です。

都道府県民税は法人の資本金等の金額、市町村民税は資本金等の金額と従業者数で税額が以下のとおり区分されます。

| 資本金等の額 | 都道府県民税均等割 | 市町村民税均等割(従業者数50人超) | 市町村民税均等割(従業者数50人以下) |

| 1千万円以下 | 2万円 | 12万円 | 5万円 |

| 1千万円超1億円以下 | 5万円 | 15万円 | 13万円 |

| 1億円超10億円以下 | 13万円 | 40万円 | 16万円 |

| 10億円超50億円以下 | 54万円 | 175万円 | 41万円 |

| 50億円超 | 80万円 | 300万円 | 41万円 |

法人税割は赤字で法人税の納税義務がない場合には課税されないのに対し、均等割は課税所得に関係なく計算されるため、赤字決算でも納税義務を負います。

法人税の実効税率と表面税率の違い

法人税の「実効税率」とは、企業が所得に対して実質負担することになる税率です。

それに対し「表面税率」とは、法人税等とされる法人税・法人事業税・法人住民税の3つの税金に税法上定められている税率の合計を指します。

実効税率と表面税率の2つの税率が存在する理由は、法人税と法人住民税は損金として算入できないのに対し、法人事業税は損金算入できるからです。

法人事業税を損金算入した場合、法人税の対象である課税所得は減少するため、実際の税率は表面税率と異なる割合を示します。

そこで、法人事業税を損金算入した上での法人税の計算で適用する税率を実効税率とし、表面税率で導き出せない実質的な負担の算出で使います。

以上を踏まえて、法人税の表面税率と実効税率は、主に次の3つの違いがあるといえます。

- 適用時の違い

- 税率の違い

- 計算方法の違い

適用時の違い

実効税率と表面税率は、それぞれ適用するタイミングなど使う場面が異なります。

まず実効税率では、会社が実際に納める税額に近い数値を算出するときに適用させる税率です。

対する表面税率は確定申告の際に適用する税率となっています。

申告においては表面税率を使用するものの、法人事業税の損金算入を考慮した実質的な負担税額を求めたいときには、実効税率を使用します。

税率の違い

実効税率は法人事業税の損金算入を考慮した税率であるのに対し、表面税率は確定申告で適用する税率です。

法人事業税を翌期に損金算入することは考慮されていないため、実効税率より表面税率の方が、税率は高くなってしまいます。

事業規模が大きいほど実効税率と表面税率による税額の差は広がることになります。

計算方法の違い

表面税率と実効税率は、それぞれ以下の計算方法で算出します。

|

表面税率 = 法人税率 × (1+地方法人税率+法人住民税率) + 法人事業税率 + 特別法人事業税率

|

|

実効税率 = {(法人税率×(1+地方法人税率+法人住民税率)+(法人事業税率+特別法人事業税率)} ÷ (1+事業税率+特別法人事業税率)

|

計算方法に違いがあるのは、表面税率と実効税率は損金算入される税目が異なるからです。

3つの法人税の違い

法人税・法人事業税・法人住民税の3つの違いは以下の4つです。

| 課税主体 | 課税標準 | 赤字の納税義務 | 損金算入の扱い | |

| 法人税 | 国 | 会社の所得 | なし | できない |

| 法人事業税 | 地方自治体 | 会社の所得 | なし | できる |

| 法人住民税 | 地方自治体 | 法人税額 | あり | できない |

上記の違いについて、それぞれ説明します。

課税主体の違い

「課税主体」とは、税金を課税し徴収する国や地方団体のことです。

法人税の課税主体は国であるのに対し、法人事業税と法人住民税は地方自治体となっています。

ただし法人事業税の課税主体は都道府県のみであるのに対し、法人住民税は市区町村から課税されるという違いもあります。

課税標準の違い

「課税標準」とは、税金を計算するときの算定基準のことです。

法人税と法人事業税は「所得」が課税標準となることは共通していますが、法人住民税では「法人税額」を課税標準としています。

さらに法人税では「所得」のみを課税標準とするのに対し、法人事業税と法人住民税では複数の課税標準が存在します。

まず法人事業税の課税標準は「所得」であるものの、資本金1億円超の法人であれば「外形標準課税」が適用されます。

外形標準課税では、課税標準を所得・付加価値・資本金額に分けて課税するため、所得以外の課税標準を使用します。

法人住民税の課税標準も法人税額による法人税割以外に、資本金額や従業員数で課税される均等割があるため、複数の課税標準が設定されています。

赤字の納税義務の違い

法人税は法人の所得に対して課税されるため、赤字であれば納税義務は発生しません。

法人事業税も法人税と同じく、所得が赤字の場合には納める必要はなく、収益事業を行わない公益法人なども納税を免除されます。

これに対し法人住民税では、決算が赤字であれば法人税割は課税されません。

しかし均等割は、法人の資本金や従業員数など規模で税額が決まるため、課税所得が赤字と黒字のどちらの場合でも法人として存続する限りは課税されます。

均等割が免除されることがあるのは、次の3つのいずれかに該当する場合です。

- 非営利法人として活動している場合

- 収益事業を営んでいない場合

- 法人活動を休業している場合

損金算入の違い

「損金算入」とは、会計上は費用として扱われていないのに、税務上は損金として扱われることです。

法人事業税は、納めた税金を翌年度に損金算入できますが、法人税と法人住民税はできません。

法人事業税は法人事業そのものに課税される物税であるため、翌年の損金算入が認められています。

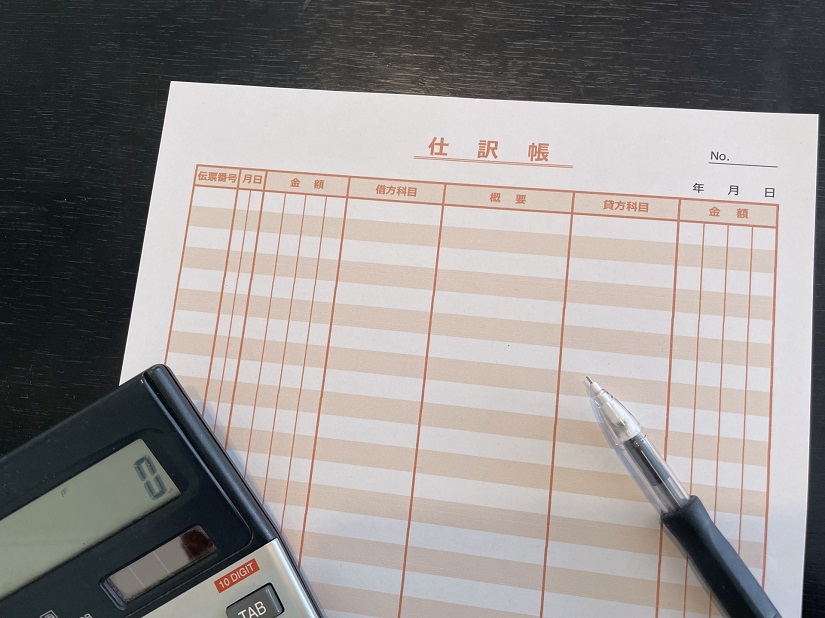

法人税等の仕訳例

法人税等は、主に次の3つの場面で仕訳処理が必要になります。

- 中間申告

- 決算

- 確定申告

それぞれ説明します。

中間申告

一事業期間の途中で、中間申告と中間納付を行う場合、次の仕訳処理を行います。

| 例:中間納付40万円を当座預金から支払った。 | |

| 借方 | 貸方 |

| 仮払法人税等400,000円 | 当座預金400,000円 |

決算

法人決算から確定申告までの流れは、

- 決算

- 株主総会等の決算承認

- 決算承認に基づく法人税の申告書作成

- 法人税の申告・納税

の4つです。

その上で以下の処理を行います。

| 例:法人税の確定額は100万円だった。 | |

| 借方 | 貸方 |

| 法人税等1,000,000円 |

仮払法人税等400,000円 未払法人税等600,000円 |

確定申告

法人税の確定申告は、決算日の翌日から2か月以内に行います。

翌事業年度において、法人税など税金を納めることになりますが、未払法人税等として計上していた負債から消去する仕訳処理が必要です。

| 例:確定申告により、未払法人税等で計上していた80万円を当座預金から支払った。 | |

| 借方 | 貸方 |

| 未払法人税等600,000円 | 当座預金600,000円 |

なお、「未払法人税等」は決算で見積もり計上する法人税・法人事業税・法人住民税のことで、「納税充当金」と同じ意味です。

引当金のような他の税務否認項目とは性質が異なるため、混同しないように注意しましょう。

なお、引当金については以下の記事を参考にしてください。

まとめ

法人税は法人の事業活動で得た所得に対して課税される国税ですが、法人事業税と法人住民税は地方税です。

ただ、法人税と法人事業税は法人の所得に対する課税であるのに対し、法人住民税は法人税額が課税標準となります。

法人税等と1つのくくりで考えられる3つの税金にはいろいろな違いがあり、いずれの税金も納付期限は事業年度終了日の翌日から2か月以内です。

納税時期に資金が不足しないように、タイミングを見計らった上での資金調達なども検討しましょう。

中小企業経営者向け!