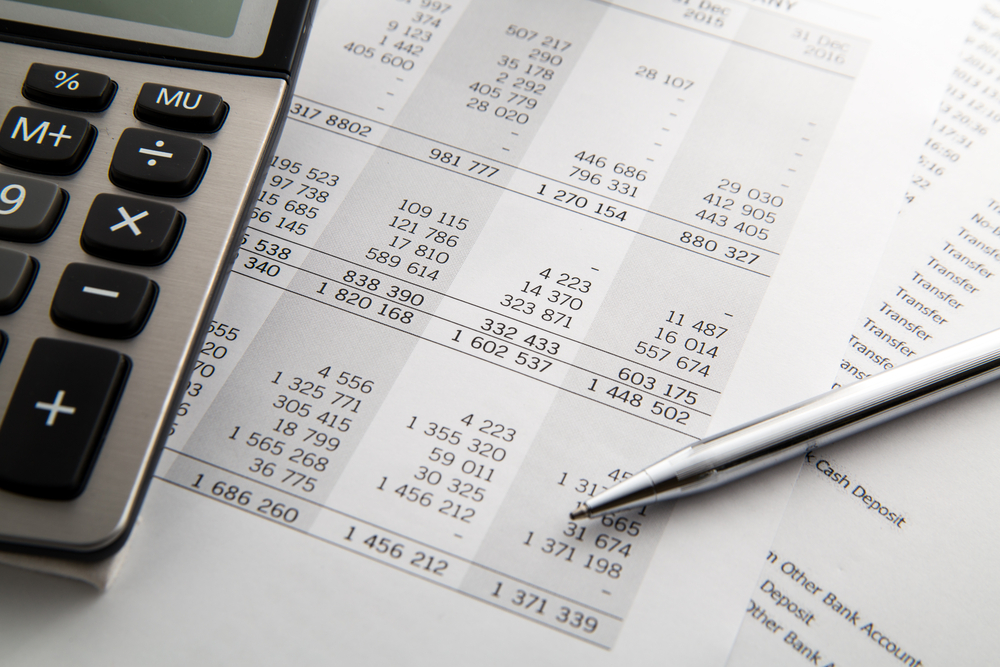

銀行融資の審査では、決算書の提出が求められます。

銀行が決算書を見るのは、融資そのものの判断だけでなく、融資額や金利などの判断材料とするためです。

そこで、銀行融資の審査で確認する項目について、決算書作成の注意点を解説します。

中小企業経営者向け!

銀行が融資審査で確認する項目

銀行は融資審査において、決算書の以下の項目を確認します。

- 自己資本

- 売上・利益

- 貯金残高

- 売掛金

- 買掛金

- 棚卸資産

- 借入金

- 雑勘定

- 貸付金

- 研究開発費

- 減価償却費

それぞれ説明します。

自己資本

自己資本とは、返済義務のない、株主などから出資を受けた出資額と利益の累積額の合計です。

銀行は自己資本の状況を見るため、以下を確認します。

- 純資産の金額

- 増資の有無

- 自己資本比率

自己資本比率は、総資本(借入金などの他人資本と自己資本の合計額)のうち自己資本の占める割合です。

自己資本比率が高いと、返済額が少なく融資のリスクが低いと判断されます。

また、自己資本は固定資産と比較されることも多く、純資産対固定資産の割合が100%以下かどうか、固定資産に確定していない利益や損失が生じていないかを確認します。

売上・利益

銀行が融資した額をしっかり返済してもらうには、十分に返済できる能力があることが重要です。

銀行は収益力を見るために、以下の増減を確認します。

- 売上高や売上総利益(売上から売上原価を減額した利益)

- 営業利益(本業の利益)

- 経常利益(本業外の利益を含め経常的に生じる利益)

売上や利益に急増や急減が見られるきは、その要因について事前に説明できる準備をしておきましょう。

貯金残高

貯金残高は、事業者の資金繰りに関連の深い項目です。

増加や減少傾向はどうか、事業規模に応じた残高か、どの金融機関に残高を保有しているかなどが確認されます。

貯金残高は取引履歴をたどれるため、客観的なデータとして確認されることもある項目です。

売掛金

売掛金は、売上債権の一種で、取引先からまだ回収できていない金額であり、以下を確認されます。

- 長く回収できていない売掛金の有無

- 平均月商に対して何か月分の売掛金があるか

- 回収条件から計算した推定有高との比較

同業種との比較により、売掛金の過多はマイナスポイントとなります。

買掛金

買掛金は、仕入債務の一種で、仕入先に対してまだ支払いを完了していない債務です。

売掛金と同じように、増減や推定有高との比較、平均仕入額に対する残高などを確認されます。

棚卸資産や売掛金などと比較して買掛金の残高が多い場合、販売価格の低下による資金繰りの悪化を懸念される恐れがあります。

棚卸資産

棚卸資産は、販売する商品や製品の在庫を示す項目です。

棚卸資産を売上原価の月平均額で除することで、販売まで平均してどのくらいの期間保有しているか棚卸資産の回転期間を計算できます。

棚卸資産の回転期間の長期化や、棚卸資産の額の急増などは、不良在庫や架空在庫が疑われる恐れがあります。

借入金

借入金は、金融機関からの融資や他社からの借り入れなどを示す項目です。

銀行にとって事業者の返済力を確認する重要な項目で、返済余力や返済能力などを確認されます。

状況によっては個人からの借り入れの経緯や状況を確認される場合もあります。

雑勘定

仮払金や貸付金、前受金や未払金など、通常の取引で発生の頻度が低い項目のことを雑勘定といいます。

雑勘定も銀行にチェックされやすい項目で、基本的にはない方が望ましいでしょう。

雑勘定の額が多い場合、経費の精算が正常に行われておらず、不正な会計処理が行われている恐れなど、融資判断でマイナスな印象を与えます。

貸付金

貸付金は、事業者が関係者や他社などに対して貸し出している資金です。

銀行では、貸付金の返済可能性が確認されます。

経営者個人に貸し出されている場合は、私的流用が疑われるケースもあるので注意が必要です。

社長個人への貸付が発生する場合は、銀行に説明できるように、貸付金の使途、返済条件などを明確にしておきましょう。

研究開発費

研究開発費は、計上可能な範囲があいまいで、赤字を隠すために利用されるケースもあるため、銀行から疑いを持たれやすい項目です。

銀行に明確に説明できるように、自社での研究開発の基準、計上された金額の内容や必要性などを把握しておきましょう。

減価償却費

減価償却は特殊な費用で、現金支出を伴わない経費です。

銀行がキャッシュフローを確認するときは、税引き後の利益に減価償却費を加えた額で計算します。

また、減価償却費は現金支出と連動しないことから、利益の水増しに利用されやすい項目です。

減価償却費の計上がまったくなかったり、保有する固定資産に対して少なすぎる場合などは、粉飾決算が疑われます。

決算書を作成するときの注意点

決算書作成の注意点は以下の2つです。

- 内容を細かく把握する

- 正しい内容を反映させる

それぞれ解説します。

内容を細かく把握する

希望に沿って融資が受けられるよう銀行に働きかけるには、融資審査で質問されたことに答えられる準備をしておきましょう。

銀行の担当者が納得できる説明をするには、経営者自身が決算書の内容について理解しておくことが重要です。

正しい内容を反映させる

赤字であるのに黒字に見せかけようとしても銀行の試算で粉飾の実態は知られます。

融資時に発覚を免れても融資後に粉飾が判明して信用を一気に失う恐れもあります。

そのため銀行からの融資を受けることを目的に、故意に印象の良い決算書を作成してはいけません。

個人と会社の資金は明確に区別し、指定の用途以外には使わないなどの資産運用に努めましょう。

まとめ

銀行融資の審査では、決算書の項目を確認されます。

スムーズに融資を受けられるようにするためにも、質問を受けやすい項目について説明を準備しておくことが重要です。

中小企業経営者向け!