2020年初頭から流行した新型コロナウイルス感染症は、日本を含めた世界各国の経済に甚大な影響を及ぼしました。

日本だけを見ても、合計4回の緊急事態宣言や不要不急の外出の自粛要請などにより、倒産・廃業を余儀なくされる事業者も多数出ています。

倒産・廃業は避けられたものの、コロナ禍以前とは違う環境での事業運営に行き詰まりを感じている事業者も決して少なくありません。

そして、コロナ禍の事業者を支えた融資制度として「ゼロゼロ融資」があげられます。

文字通り、無利子・無担保で融資が受けられる制度のことです。

中小企業庁によれば、融資実績は2022年6月末で約234万件(累計42兆円)に達しました。

利用する上でのハードルが低いことから、コロナ禍の事業者を支えた融資制度として一定のメリットはあったものの、将来的に返済に行き詰まる事業者が出てくるおそれがあるというデメリットがあったのも事実です。

そこで今回の記事では、ゼロゼロ融資のメリット・デメリットについて、制度の概要も交えながら説明します。

中小企業経営者向け!

ゼロゼロ融資とは

最初に、ゼロゼロ融資とは何かについて、詳しく解説します。

簡単にいうと実質無利子・無担保で融資する制度のことですが、なぜ、そのようなことが可能になるのか、仕組みも併せて知っておきましょう。

実質無利子・無担保で融資する制度のこと

ゼロゼロ融資とは、新型コロナウイルス感染症の影響によって業績が悪化した中小企業・個人事業主を対象にした融資制度の1つです。

利子補給制度を使うことで、実質無利子・無担保で融資を受けられるのが大きな特徴となっています。

なお、利子補給制度とは、行政機関や地方自治体が金融機関からの融資にかかる利子の一部または全部を補てんすることで、債務者の負担を軽減するのが主な趣旨です。

ご存知の方も多いはずですが、2020年初頭から新型コロナウイルス感染症が日本を含めた世界中で流行しました。

日本だけをみても、度重なる緊急事態宣言や自粛要請により、経済に深刻なダメージが及んでいます。

わかりやすい指標として、飲食店の売上高推移をみてみましょう。

2020年の飲食店の売上高推移は、前年度にあたる2019年に比べ、15.1%のマイナスに終わっています。

出典:内閣府「新型コロナウイルス感染症禍の外食産業の動向~需要側・供給側からの振り返り~ 」

飲食店は基本的に「来店した顧客に料理・飲料を提供する」業態である以上、外出が自粛された状態では収益を上げづらかったのが事実です。

当然、資金繰りに困窮し、ゼロゼロ融資をはじめとした融資を受けた事業者もたくさんいたでしょう。

新型コロナウイルス感染症により深刻なダメージを受けた中小企業・個人事業主への支援策の一環として打ち出されたのが、ゼロゼロ融資です。

詳しくは後述しますが、国(日本政策金融公庫、商工組合中央金庫)や民間の金融機関がこぞってゼロゼロ融資を実施していました。

ゼロゼロ融資の仕組み

ここで、ゼロゼロ融資の基本的な仕組みについて解説しましょう。

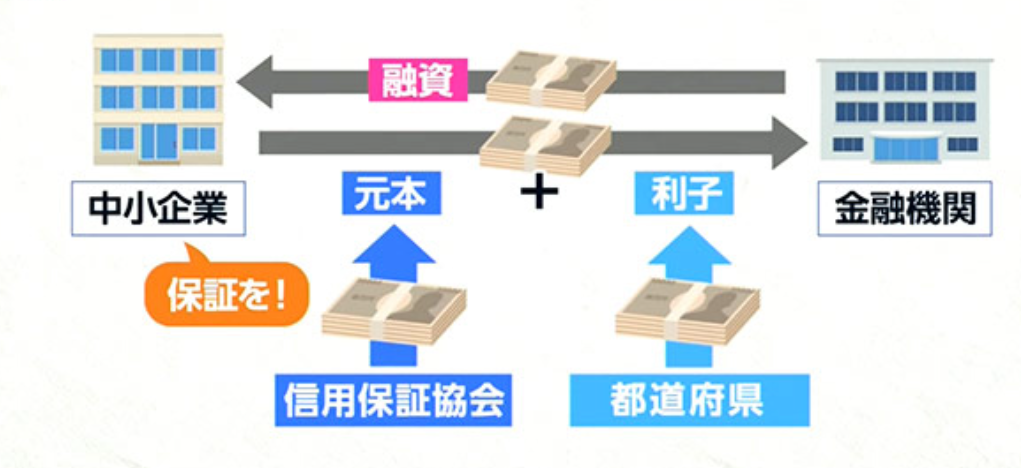

ゼロゼロ融資制度を利用したい中小企業や個人事業主(債務者)は、金融機関に申請を行い融資を受けます。

この時、債務者は各都道府県の信用保証協会から保証を受けると同時に、都道府県に利子を負担してもらうのが大きな特徴です。

万が一、返済に滞ったら信用保証協会が元本の返済を肩代わりします。

このような図をイメージするとわかりやすいでしょう。

出典:日本放送協会(NHK)「クローズアップ現代 2022年7月6日(水)“コロナの借金”が返せない!? ゼロゼロ融資・42兆円の反動」

詳細は後述しますが、基本的にはこのような仕組みで進められると考えてかまいません。

過去に行われたゼロゼロ融資の例

2023年4月現在、一部を除きゼロゼロ融資の新規受付は終了しています。

そこでここでは、過去にどのようなゼロゼロ融資が行われていたのかを中心に解説します。

新型コロナウイルス感染症特別貸付(日本政策金融公庫)

日本政策金融公庫が行っていたゼロゼロ融資が「新型コロナウイルス感染症特別貸付」です。

2022年9月30日の申込分にて終了していますが、以下の要領で実施されていました。

| 利用できる人 |

新型コロナウイルス感染症の影響を受け、一時的な業況悪化を来している人であって、次の1または2のいずれかに該当し、かつ中長期的に業況が回復し、発展することが見込まれる人 1.次のいずれかに該当する人 |

|---|---|

| 資金の使用用途 | 新型コロナウイルス感染症の影響に伴う社会的要因等により必要とする設備資金および運転資金 |

| 融資限度額 | 8,000万円(別枠) |

| 利率(年) | 基準利率 ただし、6,000万円を限度として融資後3年目までは基準利率-0.9%、4年目以降は基準利率 |

| 返済期間 | 設備資金 20年以内(うち据置期間5年以内) 運転資金 20年以内(うち据置期間5年以内) |

そして、新型コロナウイルス感染症特別貸付の利用にあたっては、一定の条件を満たすと特別利子補給制度が利用できました。

以下の表のように、小規模企業者、中小企業者のいずれかにあてはまり、売上高が一定割合以上減少したことが条件です。

| 小規模企業者 | 中小企業者 | |

|---|---|---|

| 個人 | 要件なし | 売上高▲20%以上 |

| 法人 | 売上高▲15%以上 |

出典:日本政策金融公庫「【国民生活事業】新型コロナウイルス感染症特別貸付等に関するQ&A 」

なお、小規模企業者と中小企業者の定義は以下の通りです。

| 小規模企業者 | 卸・小売業、サービス業は「常時使用する従業員が5名以下の企業」、それ以外の業種は「同 20 名以下の企業」 |

|---|---|

| 中小企業者 | 小規模企業者にあてはまらない中小企業 |

また、売上高の減少幅については、新型コロナウイルス感染症特別貸付で確認する最近1ヶ月間に加え、その後2ヶ月も含めた3ヶ月間のうちのいずれかの1ヶ月で比較する仕組みでした。

なお、過去6ヶ月の平均売上高(最近1ヶ月を含む)と前4年のいずれかの年の同期等との比較も可能となっています。

新型コロナウイルス対策マル経(日本政策金融公庫)

マル経とは、正式名称を「小規模事業者経営改善資金融資」といって、商工会議所・商工会・都道府県商工会議所連合会の経営指導員による経営指導を受けた小規模事業者に対し、日本政策金融公庫が無担保・無保証人で融資を行う制度を指します。

新型コロナウイルス感染症の流行に伴い、特例措置として「別枠1,000万円の範囲内で、当初3年間、通常の貸付金利から▲0.9%引き下げる」ことが決定され、2020年3月17日から制度の適用が開始されていました。

なお、新型コロナウイルス対策マル経融資は以下の要綱で、2023年9月末日まで新規受付を行っています。

| 利用できる人 | 最近1ヶ月の売上高が前年または前々年の同期と比較して5%以上減少している小規模事業者 |

|---|---|

| 資金の使用用途 | 運転資金、設備資金 |

| 融資限度額 | 別枠1,000万円 |

| 金利 | 経営改善利率1.21%(2020年4月1日時点)より当初3年間、0.9%引き下げ |

なお、新型コロナウイルス対策マル経でも、日本政策金融公庫の新型コロナウイルス感染症特別貸付と同様、一定の条件を満たすと特別利子補給制度が利用できました。

以下の表のように、小規模企業者、中小企業者のいずれかにあてはまり、売上高が一定割合以上減少したことが条件です。

| 小規模企業者 | 中小企業者 | |

|---|---|---|

| 個人 | 要件なし | 売上高▲20%以上 |

| 法人 | 売上高▲15%以上 |

新型コロナ感染症特別貸付(商工組合中央金庫)

株式会社商工組合中央金庫は、中小企業支援を主に行っている政府系の金融機関の1つです。

略称の「商工中金」がよく用いられています。

商工中金でも、日本政策金融公庫と同様、危機対応融資の一環として新型コロナ感染症特別貸付を行っていました。

制度適用開始当初の概要は以下の通りです。

| 利用できる人 | 新型コロナウイルス感染症の影響を受けて一時的な業況悪化をきたし、次の(1)または(2)に該当する人 (1)最近1ヶ月の売上高が前年または前々年の同期と比較して5%以上減少した (2)業歴3ヶ月以上1年1ヶ月未満の場合、店舗増加や合併、業種の転換など売上増加に直結する設備や雇用等の拡大している企業(ベンチャー・スタートアップ企業を含む。)など、前年(前々年)同期と単純に比較できない場合は、最近1ヶ月の売上高が次のいずれかと比較して5%減少している場合 a:過去3ヶ月(最近1ヶ月を含む)の平均売上高 b:2019年12月の売上高 c:2019年10~12月の売上高平均額 |

|---|---|

| 資金の使用用途 貸付期間 |

運転資金、設備資金 設備20年以内、運転15年以内(うち据置期間5年以内) |

| 融資限度額 | 3億円 |

| 金利 | 当初3年間 基準金利▲0.9% 4年目以降基準金利 ▲1.11%→0.21% ※2020年4月1日時点、貸付期間5年、信用力や担保の有無にかかわらず一緒 |

なお、新型コロナ感染症特別貸付でも、日本政策金融公庫の新型コロナウイルス感染症特別貸付と同様、一定の条件を満たすと特別利子補給制度が利用できました。

以下の表のように、小規模企業者、中小企業者のいずれかにあてはまり、売上高が一定割合以上減少したことが条件です。

| 小規模企業者 | 中小企業者 | |

|---|---|---|

| 個人 | 要件なし | 売上高▲20%以上 |

| 法人 | 売上高▲15%以上 |

新型コロナウイルス感染症対応資金(民間金融機関)

当初、新型コロナウイルス感染症関連の危機対応融資は、日本政策金融公庫や商工中金など、政府系の金融機関のみで行われていました。

しかし、影響が深刻になったことに伴い、民間金融機関でも政府系金融機関が行う危機対応融資と同様「実質無利子・無担保・据置最大5年融資」を扱えるようになっています。

この制度は2021年3月末をもって終了しましたが、当時の詳細は以下の通りです。

| 融資上限額 | 4,000万円(拡充前3,000万円) |

|---|---|

| 補助期間 | 保証料は全融資期間、利子補助は当初3年間 |

| 融資期間 | 10年以内(うち据置期間5年以内) |

| 担保 | 無担保 |

また、あわせて信用保証(セーフティネット保証4号・5号、危機関連保証)の保証料を半額またはゼロとすること、民間金融機関の信用保証付き既往債務の実質無利子融資への借換えを可能とすることで、事業者の金利負担及び返済負担を軽減する措置をとっていました。

必要な要件および内容は以下の通りです。

| 売上高▲5% | 売上高▲15% | |

|---|---|---|

| 個人事業主 (事業性あるフリーランス含む、小規模のみ) | 保証料ゼロ・金利ゼロ | |

| 小・中規模事業者(上記除く) | 保証料1/2 | 保証料ゼロ・金利ゼロ |

ゼロゼロ融資のメリット

ここまでの内容を踏まえ、ゼロゼロ融資のメリットとして、以下の2点について解説します。

- 条件にあてはまれば実質無利子・無担保で資金調達ができた

- 倒産件数が低く抑えられた

実質無利子・無担保

わかりやすいメリットとして挙げられるのは、条件にあてはまれば実質無利子・無担保で資金調達ができたことです。

融資により資金調達をした場合は必ず返済しなくてはいけませんが、利子負担が軽減される分、毎月の負担は大幅に減らせます。

また、特段担保を用意する必要もなかったため、さらに借入のハードルは低かったはずです。

すでに触れた通り、新型コロナウイルス感染症では、飲食・サービス業など「顧客が来店することが前提の業種」を中心に、経済に深刻なダメージが発生しました。

長期間の休業を余儀なくされた飲食店など、資金繰りに窮していた事業者にとっては利用しやすいつなぎ資金としての役割を果たしていたはずです。

倒産件数の低減

ゼロゼロ融資は、日本経済全体にも「倒産件数が低く抑えられる」という形でメリットを及ぼしました。

大手調査会社・帝国データバンクの調査によれば、2021年の1年間における企業の倒産件数は、6,015件と1966年以来半世紀ぶりの歴史的低水準になりました。

なお、2020年は7,809件だったことを考えても、大きく減少しています。

出典:株式会社帝国データバンク「2021年報 2021年(令和3年) 1月1日~12月31日」

倒産件数が減少した理由には様々なものがあるはずですが、ゼロゼロ融資により資金繰りを短期的に改善した企業が多かったこともまったく無関係ではないでしょう。

ゼロゼロ融資のデメリット

一方、ゼロゼロ融資には以下のデメリットもあります。

- 特別利子補給制度が終了すると一気に返済額が増える

- 業績が回復していない場合返済に行き詰まる可能性がある

それぞれのデメリットについて、詳しく解説します。

特別利子補給制度終了後の返済額増加

ゼロゼロ融資は実質無利子・無担保で借入ができる制度ですが、特別利子補給制度による利子補給が受けられるのは借入後当初3年間のみです。

つまり、4年目以降は利子がつきます。

利子がつく以上、毎月の返済額も増えるため、それを踏まえた資金繰りを行わないといけません。

「いつ、特別利子補給制度による利子補給が終わるのか」を踏まえ、終了後も返済がスムーズにできるよう、入念な資金計画を立てましょう。

返済に行き詰まるリスク

実際のところ、利子補給制度が終了しても、返済できる見込みがあるならさほど問題はないはずです。

しかし、新型コロナウイルス感染症の影響が長期化し、業績が回復していなかった場合、返済に行き詰まる可能性も出てきます。

返済が難しくなった場合は、まずは顧問税理士を通じ、金融機関に相談しましょう。

金融機関と交渉の上、返済計画を変更したり(リスケジュール)、コロナ借換保証を利用したりなど、様々な対策が考えられます。

ゼロゼロ融資の課題

2023年4月現在、新型コロナウイルス対策マル経を除き、ゼロゼロ融資の新規募集は終了しています。

そのため、今後はゼロゼロ融資を使った事業者が、問題なく返済していけるかが課題となるでしょう。

金融庁も、ゼロゼロ融資における特別利子補給制度が終了を迎えるのを見据え、金融機関に対し金融の円滑化等を目的とした支援を行うよう呼びかけています。

各事業者においても、資金繰りに留意するとともに、返済が難しくなる事情があれば、税理士などの専門家や金融機関にすぐに相談しましょう。

中小企業経営者向け!