ゼロゼロ融資とは、新型コロナ感染症により、売上が減少した事業者を対象に支援する融資制度です。

2020年2月より政府系金融機関および民間金融機関で申し込みを受け付け、2022年3月に民間金融機関が、2022年9月にゼロゼロ融資の申込受付を終了しました。

ゼロゼロ融資の返済開始のピークは、政府系金融機関は過ぎていますが、民間金融機関はこれから到来するといわれています。

本記事では、ゼロゼロ融資の返済開始のピークおよび2023年1月に創設した借換保証制度について解説します。

コロナ禍がピークを過ぎたものの、返済が厳しいと感じる経営者は参考にして下さい。

中小企業経営者向け!

ゼロゼロ融資とは

ゼロゼロ融資とは、新型コロナ感染症により、売上が著しく減少した中小企業および個人事業主を支援する融資制度です。

実質無利子(利子ゼロ)・無担保(担保ゼロ)から「ゼロゼロ融資」と呼ばれています。

ここでは、ゼロゼロ融資を導入した経緯や内訳、および受付期間に関して解説します

ゼロゼロ融資導入のいきさつ

2020年1月に新型コロナウイルスが日本で確認されて以降、感染者が急激に増加しました。

感染症拡大により、経済環境の悪化および倒産件数の増加が予想されたため、政府は2020年3月に政府系金融機関にゼロゼロ融資を導入しました。

しかし、融資希望者が増えて対応仕切れなくなり、5月以降は民間金融機関でも取り扱いが可能となりました。

ゼロゼロ融資の内訳

ゼロゼロ融資内訳について、民間金融機関で取り扱っていた融資制度は以下の通りです。

融資上限額

当初は3,000万円でしたが、途中4,000万円に増額、2021年1月29日以降は6,000万円になりました。

融資期間

10年以内(うち据置期間5年以内)

資金使途

運転資金・設備資金

担保

不要

保証人

代表者は一定の要件(法人・個人分離、資産超過)を満たせば不要

なお、代表者以外の保証人は不要です。

金利および保証料の軽減

- 軽減内容

金利:当初3年間

保証料:全期間 - 軽減対象者

- 個人事業主(小規模企業者のみ)

売上高が5%以上減少の場合は、保証料なし、金利当初3年間なし - 法人、個人事業主(小規模企業者以外)

売上高が15%以上減少の場合は、保証料なし、金利当初3年間なし

売上高が5%から15%未満減少の場合は、保証料半額補助

- 個人事業主(小規模企業者のみ)

ゼロゼロ融資受付期間

ゼロゼロ融資は、2022年3月末申込分で民間金融機関が、2022年9月末申込分で政府系金融機関がそれぞれ終了しました。

ゼロゼロ融資の返済開始について

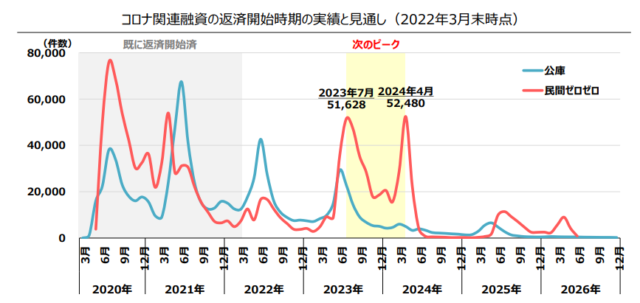

引用:中小企業庁「2022年11月1日 中小企業政策審議会金融小委員会(第7回)「事務局説明資料」)

ゼロゼロ融資の受付が終了し、利用事業者のおよそ7割がすでに元金返済をスタートしています。

返済のピークは政府系金融機関、民間金融機関とで少し異なります。

政府系金融機関返済開始時期のピークは既に2021年6月、2022年6月に到来しました。

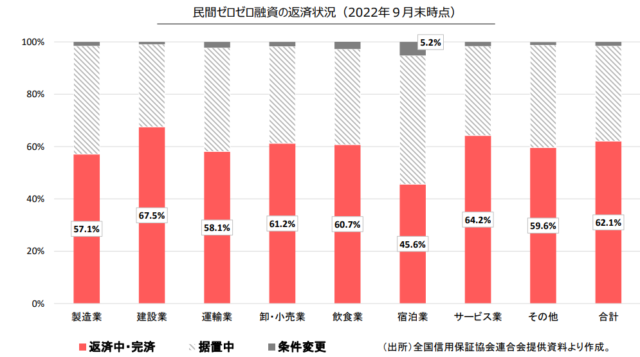

民間金融機関でのゼロゼロ融資も、2022年9月時点で約6割の事業者が返済中です。特に、宿泊業に関しては、据置期間中と条件変更の比率が高くなっています。

民間金融機関でのゼロゼロ融資の返済のピークは、2023年7月から2024年4月に集中すると政府は見込んでいます。

借換え需要が増える可能性があり、同時に新たな事業再開にもサポートが必要であるとの認識のもと、政府は2023年1月、新たな融資制度を創設しました。

引用:中小企業庁「2022年11月1日 中小企業政策審議会金融小委員会(第7回)「事務局事務局説明資料」)

ゼロゼロ融資の借換保証制度の創設

ゼロゼロ融資の返済開始のピークによる借換二―ズが発生する可能性があることを考慮し、2023年1月に政府はゼロゼロ融資の借換保証制度を創設しました。

借換保証制度の概要

新型コロナウイルス感染症の影響の長期化および物価高など、中小の事業者において引き続き厳しい環境にあります。

政府は中小事業者を支援すべく、2023年1月、民間ゼロゼロ融資等の返済負担軽減のための保証制度を開始しました。

借換保証制度の概要は次の通りです。

保証限度額

1億円

保証期間

10年以内(うち据置期間 5年以内)

金利

金融機関所定

保証料(事業者負担)

0.2%等(補助前は0.85%等)

取扱期間

2024年3月31日まで(予定)

その他

- 100%保証の融資は、100%保証での借換が可能

- 経営行動計画書の作成

- 金融機関の継続的な伴走支援

申込要件

申込可能な事業者は、以下の要件が必須です。

- セーフティネット4号の認定またはセーフティネット5号の認定を受けていること

- 次の1~7のいずれかに該当していること

- 最近1か月間の売上高が前年同月の売上高と比較して5%以上減少していること

- 最近1か月間の売上高総利益率が前年同月の売上高総利益率と比較して5%以上減少していること

- 最近1か月間の売上高総利益率が直近決算の売上高総利益率と比較して5%以上減少していること

- 直近決算の売上高総利益率が直近決算前期の売上高総利益率と比較して5%以上減少していること

- 最近1か月間の売上高営業利益率が前年同月の売上高営業利益率と比較して5%以上減少していること

- 最近1か月間の売上高営業利益率が直近決算の売上高営業利益率と比較して5%以上減少していること

- 直近決算の売上高営業利益率が直近決算前期の売上高営業利益率と比較して5%以上減少していること

売上高が増加していても、売上高総利益率(売上総利益/売上高)、または売上高営業利益率(営業利益/売上高)が基準となる期または月と比較して、5%以上減少していれば対象となります。

特徴

特徴として、以下の点があります。

- 借換以外に、新たな資金ニーズにも対応可能

- 融資申込時に、経営行動計画書の作成が必要

- 金融機関の伴走支援が必要

- 最長5年間、元本返済の据置が可能

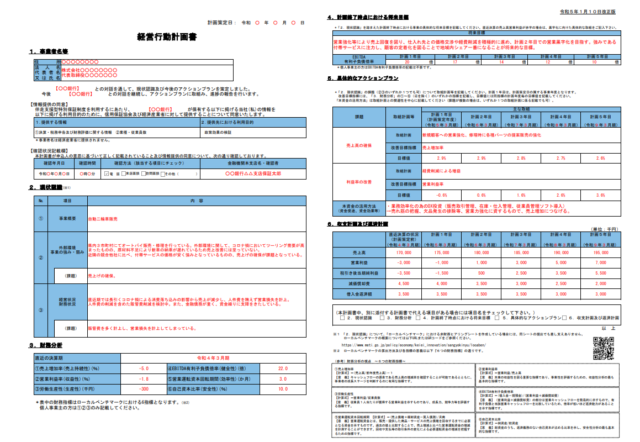

経営行動計画書

経営行動計画書とは、事業者が金融機関に融資申込時に提出する書類です。

記入内容は以下の通りです。

- 事業者名等

- 現状認識

- 財務分析

- 計画終了時点における将来目標

- 具体的なアクションプラン

- 収支計画及び返済計画

借換保証制度のメリット

借換保証制度を利用するメリットとして以下の点があります。

- 最長5年まで据置可能

- ゼロゼロ融資以外の保証付融資の一本化が可能

最長5年まで据置可能

借換保証制度は、最長5年まで元本返済の据置が可能です。コロナ前の売上に回復しておらず、元金返済に踏み切れない事業者もいるかもしれません。

借換保証制度は、最長5年間据置可能なので、資金繰りの改善が見込まれます。

ゼロゼロ融資以外の保証付融資の一本化が可能

信用保証協会の100%保証の融資を複数利用している事業者は、借換保証制度で一本化が可能です。

通常、複数ある返済を一本化すれば、毎月の返済金額は減少するので、キャッシュフローの見直しが図られます。

事業の再構築を図るために必要な資金も融資しているので、一本化と同時に、増加事業資金も借入可能です。

借換保証制度のデメリット

借換保証制度のデメリットには、以下の点があります。

- 該当しないと申し込みができない

- 経営行動計画書の作成が難しい

該当しないと申し込みができない

借換保証制度は、申し込みが可能な要件があります。

該当しない場合、申し込みができません。

セーフティネットや、対象となる勘定科目や指標の数値が、基準となる月または期と比較して5%以上減少している必要があります。

借換保証制度の利用を検討する場合、該当しているかをチェックしましょう。

経営行動計画書の作成が難しい

借換保証制度の融資を申し込む場合、経営行動計画書の作成が不可欠です。

事業者の現状認識や財務分析、計画終了時点における将来目標等を記載する必要があります。

借換保証制度の融資を検討する場合、事業者は長期的な見通しを明確に具体的に数値化することが求められます。

ゼロゼロ融資の返済が厳しい場合の対処法とは?

ゼロゼロ融資の返済がスタートしたものの、借換保証制度の利用することをためらう事業者もいるかもしれません。

返済が厳しい場合、どうすればいいのでしょうか。

ゼロゼロ融資の返済が厳しい場合の対処法について紹介します。

- 経営相談窓口の利用

- 取引金融機関に相談

- 他の資金調達方法を模索

経営相談窓口の利用

各都道府県に設置されている経営相談窓口を利用することは、返済が厳しい場合に非常に役立ちます。

中小企業診断士等、経営のプロが相談に回答するので安心です。

経営全般に関する相談窓口として以下の施設があるので、問い合わせるといいでしょう。

- よろず支援拠点HP

- 都道府県等中小企業支援センター

- 中小企業電話相談ナビダイヤル

- がんばる中小企業 経営相談ホットライン

- 経営相談チャットサービス(E-SODAN)

取引金融機関に相談

取引金融機関に相談することで、返済の厳しい状況が打開されるかもしれません。

かつて、中小企業者等に対する金融の円滑化を図るため、2013年3月を期限とした時限立法として、中小企業金融円滑化法がありました。

期限は過ぎていますが、金融機関は、円滑な資金供給や貸付条件の変更等に応じています。

金融庁はHPで、今後も何ら変わらないことを示しています。

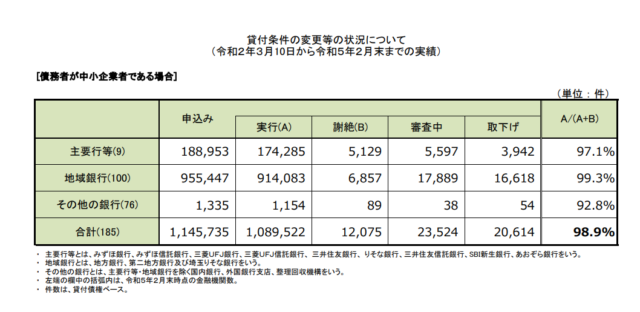

民間金融機関は下の表のように、貸付条件の変更に応じているので、リスケジュールを希望する場合、取引金融機関に相談しましょう。

引用:金融庁「金融機関における貸付条件の変更等の状況について」

他の資金調達方法を模索

リスケジュール以外に資金繰りを円滑に行う方法として、保有資産を使っての資金調達があります。

アセットファイナンスといい、流動資産を現金化する方法です。具体例として、割引手形やファクタリングがあります。

割引手形は受取手形、ファクタリングは売掛金を買い取ってもらうことで、期日前に現金を手にできます。

注意点として、割引手形が不渡りなった場合、手形を依頼者が買い戻すことが必要です。

ファクタリングは、売掛先が倒産等により回収不能となった場合でも、通常買い戻す必要がありません。

審査も金融機関での融資のように時間がかかりません。

即日入金するファクタリング会社もあるので、資金調達の一つとして検討することを推奨します。

まとめ

ゼロゼロ融資は、新型コロナウイルス感染症の蔓延により、中小企業事業者を支援するために導入した融資制度です。

2020年2月から政府系金融機関および民間金融機関が取り扱い、2022年9月にはゼロゼロ融資の取り扱いは終了しました。

民間金融機関は2023年7月から2024年4月に返済のピークを迎えるため、政府は、資金ニーズが発生すると考え、2023年1月より借換保証制度を新設しました。

借換保証制度は、ゼロゼロ融資の借換及び事業資金の増額の申し込みが可能ですが、申込要件があり、借換を考えている事業者の中には該当しないケースがあるので注意が必要です。

ゼロゼロ融資の返済が厳しい場合、経営相談窓口の利用や取引金融機関に相談、他の資金調達方法を模索する必要があります。

事業者は資金繰りをスムーズに行うためさまざまな方策を検討することが重要でしょう。

PMGは、ファクタリング業務を通じて、顧客のスムーズな資金調達をサポートしています。融資より審査が早く、即日現金化も可能です。

円滑な資金調達を図るなら、年間契約総数6,000件以上の実績を誇るPMGを利用してみてはいかがでしょうか。

中小企業経営者向け!