資金調達は簡単ではありません。そこで考えるべきは、売掛金を利用した資金調達です。

売掛金を利用した資金調達は「売掛債権流動化」と呼ばれています。

売掛金を決済期日前に資金化してしまうのです。

こちらではファクタリング・売掛債権担保融資・売掛債権証券化の3つの売掛債権流動化について解説します。

中小企業経営者向け!

売掛債権流動化その1|ファクタリング

売掛債権を譲渡することで資金を得る方法です。

売掛金を手放してしまいます。

ファクタリング業者に対して売掛金を売却するわけですが、買い取ってもらう、という表現が適切かもしれません。

ファクタリングに関しては、売掛債権の信用が大きく関わってきます。

信用が高ければ買い取り率が高く設定されます。

しかし信用が低ければ買い取り率も低く設定されてしまうのです。

信用というのは自社ではなく、あくまで売掛先の企業です。

売掛先が審査の対象となっており、売掛金を期日通りにしっかりと支払ってくれると判断された場合には、怪異と利率が高く設定されるわけです

売掛債権流動化その2|売掛債権担保融資

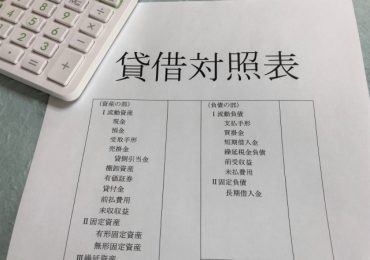

売掛債権を担保に入れて融資を受ける方法で、売掛金は将来的には現金化されるものです。

その現金化されるであろう売掛債権自体を担保に入れて融資を受ける、といった手法となっています。

もしも返済ができないような場合には、もちろん売掛金は手放さなければなりません。

またあくまで融資なので返済の義務もあります。

担保型ローンを利用しようにも土地や建物といった不動産を持っていないケースなどに、売掛債権担保融資はおすすめです。

一般的なビジネスローンよりも担保がついているので、低金利なのです。

売掛債権流動化その3|売掛債権証券化

売掛債権を証券化して資金化する方法です。

売掛債権を証券としてSPVとよばれている特別目的事業体に譲渡します。

SPVは売掛債権の信用に応じて一定額を支払うわけです。

いちおうは債権と言っていますが、実際には買い取りと同じものです。

売掛金を譲渡することになるので、ファクタリングに近い、と言っても良いかもしれません。

ちなみにSPVは売掛債権の満期日に満額を受け取ります。

ですから返済は基本的にありません。

SPVは受け取った金額を裏付けとして証券を発行します、そして投資家に販売するのです。

中小企業経営者向け!